סוחרים בבורסת ניו יורק/ צילום: רויטרס, Brendan McDermid

בסוף דצמבר 2018 השלים שוק המניות האמריקאי ירידה חדה ומהירה של כ-20% משיאי אוקטובר. אבל מאז, ובעקביות, השוק תיקן וחזר לעלות עד שבתחילת מאי 2019 אף חצה מדד 500 S&P את מחירי אוקטובר. לאחרונה, על רקע ההתפתחויות במלחמת הסחר בין ארה"ב לסין, השוק קצת מגמגם, ובכל זאת מגמת העליות העקבית הביאה כמה קוראים לשאול: מדוע המניות ממשיכות לעלות?

זאת שאלה טובה, שכן כבר זמן מה שהרבה מאוד אינדיקטורים כלכליים מהבהבים בצבע אדום.

למשל, שלוחת הפדרל ריזרב של ניו יורק מפרסמת כל חודש מדד המכונה "הסבירות למיתון ב-12 החודשים הבאים". המדד מבוסס על המירווחים בריבית ( Spread ) של איגרות החוב הממשלתיות. המירווח הוא פער הריבית שהשוק "נותן" לאג"ח לטווח ארוך לעומת הריבית על אג"ח לטווח קצר.

בדרך כלל הריבית לטווח ארוך צריכה להיות גבוהה משמעותית מהריבית לטווח קצר, ומסיבות ברורות. אג"ח לטווח ארוך מגלמות סיכון גבוה יותר (אם הריבית תעלה או אינפלציה תופיע) וכן נזילות נמוכה יותר (במחיר קבוע לפדיון שאינו תלוי בשוק). כאשר אנומליה מתרחשת והאג"ח לטווח ארוך נושאות ריבית נמוכה מזו של האג"ח לטווח קצר, השוק מניח שבעתיד הריבית והאינפלציה דווקא יירדו - שתי תופעות שלובות המתקשרות למיתון - ולכן מתמחר בהתאם את האג"ח לטווח ארוך.

מכאן נובעת ההנחה כי היפוך בתשואות משקף ציפייה למיתון. ניסיון העבר מלמד כי היפוך שכזה אכן ניבא באופן מדויק למדי תקופות מיתון לאורך עשרות רבות של שנים.

והנה, במאי הגיע המדד הזה של הפד לשיא חדש של 27.5%, הנתון הגבוה ביותר מאז 2007. הפעמיים הקודמות שבהן שהה האינדיקטור הזה באותה רמה היו באוגוסט 2006 וביולי 2000, וכולנו יודעים מה קרה אז בתוך כשנה.

ויש עוד סימנים. לפני כחודש פורסם הדוח של הפדרל ריזרב על תנאי האשראי במשק האמריקאי, וממנו עולה כי בנקים החלו להדק את הסטנדרטים ולהעלות את הריבית על סוגים שונים של אשראי, בעיקר על אשראי צרכני לרכב ולכרטיסי אשראי וכן לאשראי עסקי בתחום הנדל"ן המסחרי. הדוח מציין כי הבנקים מעריכים שב-2019 יימשך ההידוק בסטנדרט האשראי שהם נותנים.

גם באשראי באמצעות אג"ח נצפתה תופעה דומה. היחס השלילי בין אג"ח שדירוג האשראי שלהן הופחת לבין אג"ח שדירוג האשראי שלהן שודרג עלה לשיא שכמוהו לא היה מאז הרבעון השני של 2009. דירוגן של 297 אג"ח חברות הופחת לעומת 139 אג"ח שדירוגן שודרג.

אך לא רק המדדים הפיננסיים מהבהבים, אלא גם הריאליים. כך למשל מדד הפעילות הכלכלית בסקטור היצרני, ISM , הראה באפריל ירידה של 2.5% לעומת החודש הקודם, ומדד ההזמנות החדשות, PMI , ירד ב-5.7% מהחודש הקודם. ביוני 2018 עמד המדד על 60.2%, ורמתו הנוכחית, 52.8%, משלימה אפוא ירידה מצטברת של כ-12.5% במדד הפעילות היצרנית בתשעת החודשים האחרונים.

כמה באמת צמח התמ"ג?

ומה לגבי מדד-העל של מצב המשק האמריקאי, צמיחת התמ"ג? בוול סטריט אומנם התלהבו מהנתון שהראה צמיחה ברבעון הראשון של השנה, 3.2% בחישוב שנתי, אבל זה לא שינה את העובדות. להיפך, עיון מדוקדק בנתונים מגלה כי כשני שלישים מהצמיחה, 2.1%, היו תוצאה של גידול בהוצאות הממשלה וכן של גידול במלאים, המצביע דווקא על האטה במכירות, ובכל מקרה לא מדובר בתופעה שיכולה להימשך לאורך זמן. בנטרול הוצאות הממשלה והגידול במלאים הפעילות הכלכלית של המשק האמריקאי, הוצאות הצרכנים והשקעות העסקים גדלו ב-1.1% בלבד.

גם רוב הציבור סבור כי האטה מתרחשת. בסקר של מכון גאלופ מפברואר 2019 ענו כ-56% מהנשאלים כי המשק מאט, אם לא גרוע מכך. אפילו קריאות הנשיא טראמפ לבנק המרכזי להוריד לאלתר את הריבית ב-1% מלמדות כי גם הוא מבין היטב שעננים מצטברים באופק וכי עליו לקבע עתה ומראש בדעת המצביעים בבחירות הקרובות את האשם הוודאי בהאטה ובירידות העתידיות בשוקי ההון, הלוא הוא ג'רום פאואל, יו"ר הפד.

אם כן, המשק מתקרר ובקושי צומח, אך שוק המניות בשלו. לפי נתוני גוף המחקר של הפדרל ריזרב, ברבעון הראשון של 2012 עמד סך הרווחים לפני מס של החברות בארה"ב על 2.2 טריליון דולר בחישוב שנתי. ברבעון האחרון של 2018 היו הרווחים 2.18 טריליון דולר. מדובר על ירידה קטנה ברווחיות לאורך שבע השנים. בהשוואה ל-2014 הירידה גדולה אף יותר, כמעט 6%, שכן ברבעון השלישי של 2014 עמדו רווחי החברות על 2.32 טריליון דולר. מחירי המניות במדד 500 S&P , לעומת זאת, הכפילו את עצמם בתקופה הזו, והמדד טיפס מכ-1,400 נקודות ב-2012 לכ-2,900 נקודות כיום.

כל זה מעורר אפוא שאלה מתחייבת: מי הקונים? אחרי הכול, מי שדוחף את מחירי המניות מעלה מעלה הוא עודף של קונים על מוכרים.

המקור הגדול של הביקוש למניות

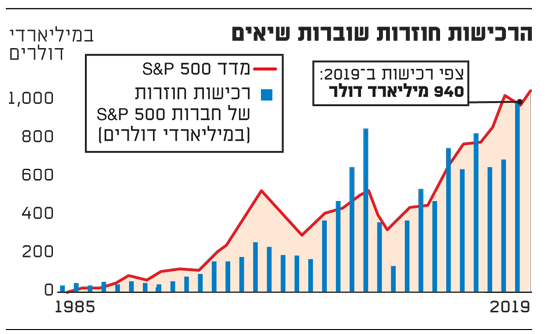

מחקר שפרסם ממש לאחרונה בנק ההשקעות גולדמן זאקס נתן תשובה מפתיעה ביותר לשאלה הזו. במסמך המקיף מאפריל 2019 מוצגת התמונה המדהימה הבאה: "רכישות חוזרות של מניות (כשהחברות רוכשות את המניות של עצמן, Buyback , ח.ש) היו המקור הגדול ביותר של הביקוש למניות בכל שנה מאז 2010, ובממוצע הסתכמו ב-421 מיליארד דולר לשנה. לשם השוואה, סך הביקוש למניות ממשקי בית, קרנות למיניהן ומשקיעים זרים עמד על פחות מ-10 מיליארד בכל שנה".

זהו נתון מדהים לכל הדעות. היחס בין רכישות חוזרות של החברות לבין משקיעים רגילים הרוכשים את מניות החברות היה בממוצע בחמש השנים האחרונות 421 ל-10, או כ-98% מכל הביקושים נבעו מרכישות חוזרות. אין פלא כי המסמך מסכם כך: "כתוצאה מכך, בעולם ללא רכישות חוזרות יתרחש שינוי משמעותי ביותר במבנה ההיצע-ביקוש של מניות". כמה מפתיע.

ואיך מומנו הרכישות החוזרות האלו? על פי מחקר של ג'יי.פי מורגן, בכל שנה מאז 2011 ועד 2017 לפחות 25% מהרכישות החוזרות מומנו בחוב. בשנת 2016 ו-2017 נרשם שיא, כאשר כ-34% מהרכישות החוזרות מומנו בחוב. בשנת 2018 ירד הנתון ל-14% שעה שקיצוצי המס של טראמפ, קרי החוב הממשלתי - שהרי קיצוצי המס מומנו בחוב - החליף חלק גדול מחוב החברות כמקור מרכזי למימון הרכישות החוזרות.

במספרים הסיכום נראה כך: בין 2014 ל-2018 השקיעו חברות ה-500 S&P ברכישות חוזרות 2.1 טריליון דולר, על פי גולדמן זאקס. מתוך זה מומנו בחוב כ-600 מיליארד דולר, על פי ג'יי.פי מורגן. זאת לעומת רכישות של משקיעים פרטיים, קרנות ובינלאומיים שהסתכמו בכ-50 מיליארד דולר. אם כן, היחס בין רכישות שמומנו בחוב לבין רכישות שביצעו משקיעים אמיתיים עמד על 1 ל-12. מדובר ברכישות חוזרות של חברות בלבד, מינוף של פרטיים לא הוכנס בחשבון זה.

הסיבה לרכישות החוזרות ידועה ופשוטה. זהו תרגיל המגדיל את הרווח למניה גם ללא גידול בהכרח בהכנסות החברה, שהרי כשיש פחות מניות במחזור אין צורך בגידול ברווחים כדי להגדיל את הרווח "פר מניה", ועמו את תגמולי ההנהלה הבכירה.

בנק אוף אמריקה סיכם את העניין כולו במסמך מאפריל 2019: "בחמש השנים האחרונות ביצעו חברות אמריקאיות רכישות חוזרות של מניותיהן ב-2.7 טריליון דולר, אך במקביל הן לקחו על עצמן 2.5 טריליון דולר של חוב חדש. השיטה עבדה", ממשיך לתאר המסמך, "30% מהגידול הממוצע בהכנסות למניה נבעו מהרכישות החוזרות. הרכישות החוזרות היו אפוא חבל ההצלה של עונת הרווחים".

הטריק שהוצא מהחוק וחזר

לאחר משבר האשראי הגדול של 1929 הוצאו הרכישות החוזרות אל מחוץ לחוק, זאת משום שנחשבו לסוג של מניפולציה על מחיר המניה. החלטה של רשות ניירות ערך האמריקאית, SEC , ב-1982, שעל פיה קיבלו חברות הרוכשות את מניותיהן "מקלט" מפני הליכים משפטיים בגין מניפולציה במחיר המניה, החזירה את הרכישות החוזרות לזירות המסחר.

הגידול ברכישות החוזרות, שגם יתרונות מס בצידן, משך את תשומת ליבם של הפוליטיקאים. במאמר שפרסמו בפברואר 2019 צ'אק שומר, יו"ר הסיעה הדמוקרטית בסנאט, והסנאטור ברני סנדרס ב"ניו יורק טיימס" הם כתבו כי יקדמו חקיקה אשר תתנה את הזכות לביצוע רכישה חוזרת בכך שהחברה הרוכשת תנהיג דברים כמו שכר מינימום של 15 דולר, שבעה ימי מחלה בתשלום, הטבות בריאות ופנסיה וכדומה. כרגיל אצל פוליטיקאים, הפופוליזם קודם למהות, וכל עניין הסיכון לשוק ההון ולמשק כולו בגין הרכישה המסיבית באמצעות חוב, נעלם מעיניהם.

כך או אחרת, מדובר על מגדל קלפים רעוע המושתת על המשך גידול החוב, ותו לא. כאשר יגיע היום שבו המציאות בכלכלה הריאלית תתפח על פניה של וול סטריט, אירוע שסביר כי יתרחש עוד לפני שטראמפ יעזוב את הבית הלבן, המניפולציה אדירת הממדים הזו תהפוך למפולת שלגים. ואז, כל אותן חברות שהעמיסו על עצמן חובות עתק כדי לממן את הרכישות החוזרות, לא רק ייאלצו לחזות בקריסת מניותיהן בגלל חוסר יכולת להמשיך ברכישות שמומנו בחוב, אלא שהן גם יצטרכו להתמודד עם עומס החוב בשעה שהכלכלה הריאלית תאט את הכנסותיהן.

המלחמה המיותרת שלא תשפר את מצבו של מעמד הביניים האמריקאי

גורם נוסף שמשפיע על התנהלות השווקים הוא כמובן מלחמת הסחר בין ארה"ב לסין. אבל למה היא בכלל התחילה ואיך זה עומד להסתיים?

במשך שלושים השנים האחרונות התנהל הסחר בין ארה"ב לסין בערך כך: הבנקים באמריקה ייצרו כסף בדמות חוב, הציבור האמריקאי נטל את החוב וקנה בו את פרי עבודתם הזולה מאוד של העובדים הסינים. בזכות המודל הזה, שבמרכזו העובדים הסינים שהשתכרו עשירית ופחות מהעובדים האמריקאים, זכו האמריקאים לאינסוף מוצרי צריכה במחיר אפסי. כך נולדה ה"צרכנות" האמריקאית, וכך קמו בשלושה וחצי העשורים האחרונים מרכזי הקניות הענקיים המלאים בכל טוב, אלו שעתה הולכים ונסגרים בזה אחר זה.

כשעלה טראמפ לשלטון, הוא העדיף להתרכז בנרטיב ולא בבעיות המבניות והקשות של אמריקה. אחרי הכול, מי כמוהו יודע כי הנרטיב הוא מה שמביא את הקולות, ולא המאבק הסיזיפי עד מאוד בממסד הצבאי-תעשייתי-פיננסי-רפואי-חקלאי שבוושינגטון די.סי, אותה ביצה שהבטיח לייבש במערכת הבחירות.

כך החלה מלחמת הסחר עם קנדה ועם מקסיקו ואחר כך עם סין. בתחילת 2018 הצהיר טראמפ כי "בשנה שעברה הפסדנו 500 מיליארד דולר על סחר עם סין, לא ניתן לזה לקרות עוד".

איך קבלת מאות מיליארדים של מוצרים אמיתיים שנוצרו בעבודת קשה של מאות מיליוני סינים תמורת דולרים אמריקאיים יכולה להיחשב להפסד? וכיצד העלאת מחיריהם של מוצרים כאלו באמצעות מכסים תשפר את מצבם של תושבי אמריקה בכלל ושל מצביעי טראמפ, המפסידים הגדולים מהפיננסיאליזציה של אמריקה, בפרט? לאלוהי הטוויטר הפתרונים.

בינתיים הוטלו המכסים שוב ושוב, ועתה נוסף עוד איום להעלותם. כנראה הנשיא חושב שהוא יכול להכריח את הסינים לרכוש מוצרים שהם אינם צריכים בכסף שאין להם. אחרי הכול, סין אינה יכולה להדפיס דולרים, והמאזן המסחרי הכולל שלה, לא רק זה עם אמריקה, עומד היום פחות או יותר על אפס.

בינתיים, מאז הונף דגל מלחמת הסחר עם סין והוטלו המכסים, היצוא האמריקאי לסין דווקא ירד ב-7% מ-130 מיליארד דולר ב-2017 ל-120 מיליארד דולר ב-2018, בה בשעה שהיבוא מסין דווקא גדל ב-11% מ-506 מיליארד ב-2017 ל-563 מיליארד דולר ב-2018.

והיא אומנם בדרך להסתיים בקול ענות חלושה. תמונת ניצחון בומבסטית, כמה ציוצים חגיגיים ומסיבה בוול סטריט, ותו לא. שום דבר ממשי שישפר את חיי מעמד הביניים בארה"ב, שאינו נהנה מהחגיגות בוול סטריט, לא יקרה.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. מחבר הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com