סוחרי מניות בבורסת ניו יורק / צילום: Lucas Jackson , רויטרס

עונת הדוחות הכספיים לרבעון הרביעי של 2019 בוול סטריט התחילה לא מזמן, ובסיומה נקבל את התמונה המלאה של רווחי החברות בשנה שעברה - ועמם את הראייה קדימה לרבעונים הקרובים. אמנם עונת הדוחות היא שעתם של האנליסטים שמסקרים חברות, אבל גם מנקודת מבט מאקרו כלכלית מדובר בתקופה חשובה, שכן היא נותנת את הבסיס לתמונה הרחבה. בסופו של דבר, תמונת המאקרו היא פשוט אוסף של המיקרו.

בכניסה לעונת הדוחות הנוכחית הציפיות אינן מרשימות, בלשון המעטה. על פי הערכות אנליסטים, החברות הנכללות במדד המניות S&P 500 צפויות לרשום ירידה שנתית של כ-2.6% ברווחים ועלייה מתונה של קצת יותר מ-4% במכירות, וזאת לאחר שברבעון הקודם נרשמה ירידה שנתית של 1.2% ברווחים ועלייה של 3.4% בלבד במכירות. במצב שבו תחזית זו של האנליסטים תתממש, ארה"ב תיכנס למה שמוגדר כ"מיתון ברווחים" - מצב שבו הייתה באחרונה ב-2015, על רקע המשבר בשוקי האנרגיה באותה תקופה.

עם זאת, לפני שממהרים למסקנות, כדאי לזכור כי באופן מסורתי, תחזיות האנליסטים ברוב המקרים נמוכות בהשוואה לנתונים בפועל. במבט היסטורי, הרווח הממוצע למניה נוטה להיות גבוה ב-4%-5% ביחס לציפיות המוקדמות, כך שסביר להניח כי ארה"ב תתחמק מאותו "מיתון רווחים" ותציג שינוי אפסי ברווח למניה, ובמקרה האופטימי עלייה קלה.

נכון לתחילת עונת הדוחות, כ-10% מהחברות דיווחו עד כה על תוצאותיהן הכספיות, שהיו גבוהות בממוצע בכ-1% מעל לציפיות המוקדמות - כך שלפחות בתחילתה, עונת הדוחות מסתמנת כחלשה מהממוצע.

ההאטה ניכרת ברווחיות הסקטורים

כך או אחרת, התמונה העולה מרווחי החברות במהלך השנה האחרונה, היא תמונה של האטה כלכלית, שבהחלט באה לידי ביטוי גם בנתוני המאקרו - בין אם מדובר במדדי מנהלי הרכש, שוק הנדל"ן, מכירות הרכב או נתוני הצמיחה, שירדה מקצב של יותר מ-3% לאזור של 2% בשני הרבעונים האחרונים.

את ההאטה הכלכלית, שניכרת מנקודת מבט מאקרו כלכלית, ניתן לראות בבירור כשבודקים את רווחי החברות ברמת הסקטורים. כפי שזה נראה, הסקטורים שצפויים להציג ירידה ברורה ברווחים הם אלה שרגישים במיוחד לרמת הפעילות הכלכלית בארה"ב, אבל גם רגישים להתחזקות הדולר בעולם ולחולשת הפעילות התעשייתית הגלובלית.

כך, ענפי חומרי הגלם והתעשייה מושפעים מאוד מהדולר החזק ומהחולשה בתעשייה העולמית; חברות האנרגיה ממשיכות לרשום ירידה חדה ברווחים, על רקע ירידת מחיר הנפט בשנה האחרונה; וסקטור הטכנולוגיה, שהוביל את העליות בשווקים, דווקא סובל מחולשה בנתוני המכירות והרווחים, על רקע חולשת הביקוש העולמי במהלך השנתיים האחרונות.

מצד שני, יש גם סקטורים שצפויים להציג עליות מרשימות בשורת הרווח והמכירות. באופן לא מאוד מפתיע, אלה הסקטורים שפחות רגישים לרמת הפעילות הכלכלית, ונחשבים ליותר רגישים לסביבת הריבית. סקטור הבריאות צפוי להמשיך ולהוביל את עונת הדוחות הקרובה, עם עלייה צפויה של יותר מ-6% ברווחים וכ-10% במכירות. נוסף על כך, סקטור הפיננסים צפוי לדווח על עלייה של כמעט 7% ברווחים, כאשר מצבו הטוב של הצרכן האמריקאי יחד עם ירידת הריבית והעלייה בתלילות עקום התשואות במחצית השנייה של 2019, צפויים לתרום לשורת הרווח של ענף זה.

סקטורים נוספים שצפויים לרשום עלייה ברווחים ובמכירות, הם סקטורים דפנסיביים "קלאסיים" - צריכה בסיסית ותשתיות - שפחות רגישים לתנודות המחזור הכלכלי.

לבסוף, ברמה הסקטוריאלית, חשוב לציין את מגזר התקשורת והמדיה, שצפוי גם הוא לרשום עלייה במכירות וברווחים. סקטור זה מייצג בצורה טובה את "הכלכלה החדשה", עם חברות ענק כמו פייסבוק, גוגל, נטפליקס, דיסני ועוד. חברות אלה נהנות מפירות הטכנולוגיה ויודעות לייצר שוקי ביקוש חדשים, גם בתקופה זו של האטה כלכלית עולמית.

סימני שאלה במבט לשנה הקרובה

אם נחזור לתמונת המצב הכללית, במבט ממעוף הציפור, מהמיקרו ניתן להשליך באופן ברור אל המאקרו - ולהפך.

נזכיר כי ההגדרה של התוצר היא השווי של כל המוצרים והשירותים שהכלכלה מייצרת בפרק זמן נתון. יש שתי גישות לחישוב התוצר: אחת דרך צד ההוצאה, והשנייה דרך צד ההכנסה. למעשה, התוצר הוא בקירוב סכום ההכנסות של כל השחקנים במשק - הרווחים מעבודה, רווחי הון, הכנסות שונות ורווחים של המגזר העסקי.

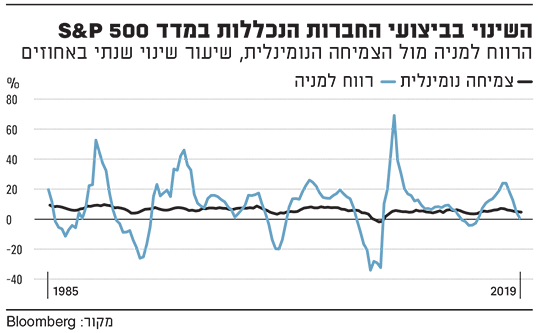

ואכן, מבט על הקשר בין הגידול ברווח למניה לבין הגידול בתוצר הנומינלי מראה קשר חזק לאורך זמן. במבט לשנת 2020 עולים כמה סימני שאלה ביחס לציפיות השוק הנוכחיות בהשוואה להתפתחות הצפויה של הפעילות הכלכלית.

ראשית, ננסה להשליך מהמיקרו אל המאקרו. נכון להיום, האנליסטים מצפים לעלייה של כמעט 15% ברווחים ו-6% במכירות. ציפיות אלה, אם יתממשו, מתואמות לאורך זמן עם צמיחה נומינלית של יותר מ-6%. אם נביא בחשבון אינפלציה בסביבות היעד, מדובר בציפיות לצמיחה ריאלית של כ-4% בשנה הקרובה.

עם זאת, כשמתבוננים בנתונים מנקודת מבטו של מאקרו-כלכלן, מגיעים למסקנות אחרות לחלוטין. גם אם נניח צמיחה באזור הפוטנציאל ויציבות מחירים באזור היעד (כ-2%), ארה"ב תוכל לייצר צמיחה נומינלית של כמעט 4% - שמשמעותה גידול של כ-5% ברווחים בממוצע. לפיכך, קיים פער משמעותי בין הציפיות מכיוון המיקרו לבין הציפיות מכיוון המאקרו.

להערכתנו, הצמיחה בארה"ב תאט ב-2020, ולכן לראייתנו, הציפיות לגידול ברווחי החברות הגלומות בשוק גבוהות מדי - וצפויות לעבור עדכון משמעותי כלפי מטה במהלך הרבעונים הקרובים.

המיקרו של עונת הדוחות

העליות החדות בשוקי המניות בשנת 2019 הובילו את מדדי המניות לשיאים חדשים, שנשברים כמעט מדי יום. עליות אלה מובלות על ידי חברות הטכנולוגיה והתקשורת, שנסחרות בחלקן בשיא כל הזמנים, והן נובעות מהצמיחה בפעילות החברות ובעיקר מהצפי להמשך צמיחה זו.

ציפייה לצמיחה מוגברת בפעילות של קבוצת חברות תוביל לרוב לתמחור עודף של הסקטור, בהשוואה לסקטורים אחרים בעלי כושר צמיחה נמוך יותר. כלומר, רמות המכפילים בהגדרה גבוהות יותר, כשהפער בין הסקטורים השונים נפתח וגדל, ככל שתאוות הסיכון גוברת והולכת אצל המשקיעים. הדוגמה הטובה ביותר שנרשמה בעשורים האחרונים הייתה בועת הדוט-קום, שהתפתחה בתחילת שנות ה-2000 והתנפחה לממדי ענק, כשבשיאה חברות הטכנולוגיה נסחרו במכפילים הגבוהים מ-70.

רמות המכפילים של הסקטורים השונים גם הן נמצאות בעלייה. עלייה ברמת המכפילים בשוקי המניות נובעת מהציפייה להמשך צמיחה בהכנסות וברווחיות החברות. ואולם, זאת לא הסיבה היחידה, ובסקטורים מסוימים זאת גם לא הסיבה העיקרית. העליות האחרונות בשוקי המניות נובעות ונשענות גם על סביבת הריבית הנמוכה ומחסור באלטרנטיבות השקעה. לכן, גם בזמן שבו נרשמת התמתנות בפעילות הכלכלית, שוקי המניות ממשיכים לשעוט קדימה - ומדדי המניות ממשיכים כל יום לשבור שיאים חדשים.

כל אלה מובילים גם לעלייה בתאוות הסיכון של המשקיעים, שאינה נשענת תמיד על שיקולים כלכליים ורציונליים, ומלבד העליות בשווקים אלה מקבלים ביטוי גם בהנפקות ראשוניות לציבור (IPO) של חברות לפי שווי שאינו מתיישב בקנה אחד עם הפעילות ותוצאות החברות (ראו מקרה WeWork). אלה גורמים להרחבת הפערים במכפילים בין החברות, וככל שתאוות הסיכון גדלה - כך גדל גם הפער שנרשם בין המכפילים שמייצגים תעשיות מסורתיות בעלות צמיחה אטית לתעשיות בעלות פוטנציאל לצמיחה מהירה יותר.

מבט על מכפילים כמו מכפיל ההון, מכפיל המכירות ומכפיל התז"מ - כולם מצביעים על תמחורים גבוהים במיוחד. כך, מכפיל ההון עומד כיום על 3.7 - הרמה הגבוהה מאז 2001, ומכפיל המכירות עומד כיום על כ-2.4 - רמה שלא נראתה מאז סוף שנות ה-90.

אם ניקח את מדד S&P 500 ונשתמש בו כמצפן של השוק, אז מכפיל הרווח המייצג של המדד לסוף 2019 עמד על 21.5 P/E - ברף העליון של המכפילים מאז 2002 (מכפיל הרווח היה מעט גבוה יותר ב-2017). 24% מהחברות במדד מוגדרות כחבורת טכנולוגיה. כמו כן, במדד קיימות גם חברות מתחום ה-Healthcare, המהוות כ-14%, תחומי הצריכה (כ-16%), תעשייה (כ-10%) ועוד.

מגזר הטכנולוגיה נסחר במכפיל רווח נקי מעל 24 - הגבוה ביותר שנרשם מאז 2007. בהשוואה לסקטור התעשייה, לדוגמה, קיים בסוף 2019 פער מכפילים של כ-21%. זאת, בהשוואה לפער של 15% רק לפני שנה. עם זאת, בהשוואה לשנים 2016 ו-2017, בשנת 2016 פער המכפילים של הסקטורים היה גבוה יותר - מעל 25%. גם בהשוואה לסקטורים אחרים, הפער לא נפתח באופן חד-משמעי.

לכן, על פניו, למרות השיאים במדדים המובילים והשיאים שנרשמו בחלק נכבד מהסקטורים בשנה החולפת, ובראשם סקטור הטכנולוגיה, אנחנו עדיין רחוקים מהמכפילים הגבוהים שנקבעו בשתי נקודות עיקריות של שני העשורים האחרונים: הדוט-קום והסאב-פריים.

נוסף על כך, הפער שנפתח בתמחור של חברות הטכנולוגיה ביחס לחברות אחרות עדיין אינו נמצא בשיא ואינו חד-משמעי. שני אלה עשויים לאותת לנו כי לשוקי המניות יש עדיין מספיק כוח לעלות, במיוחד כשאלטרנטיבות ההשקעה בשוק נראות הרבה פחות טובות. עם זאת, התמחורים הנוכחיים מאותתים לנו בהחלט על עלייה ברמת הסיכון של השווקים - וסלקטיביות השקעה נדרשת כאן הרבה יותר מאשר בשנים עברו.

הכותבים הם מנהל מחלקת מאקרו בפסגות ומנהלת מחלקת מחקר בפסגות. אין באמור ייעוץ/שיווק השקעות או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם, או תחליף לשיקול דעתו של הקורא, והוא אינו הצעה לרכישת ניירות ערך