זהו, עכשיו זה רשמי: מובילאיי (Mobileye), ההנפקה הישראלית ככל הנראה הגדולה ביותר בעשור האחרון, עומדת לצאת לדרך לפי שווי חברה של 3.8 מיליארד דולר "אחרי הכסף". כך עולה מטיוטת תשקיף מעודכנת שהגישה אתמול בבוקר (שעון ארה"ב) החברה לרשות ני"ע האמריקאית. נזכיר כי ההערכות המוקדמות דיברו על שווי של 3.5-5 מיליארד דולר, וזה אומר שבפועל החברה תונפק לפי שווי שקרוב יותר לרף התחתון של ההערכות.

מובילאיי הוקמה לפני 15 שנה, ופיתחה מערכות למניעת תאונות דרכים מבוססות מצלמה בעלת טכנולוגיה של ראייה מלאכותית.

לפי הטיוטה המעודכנת, החברה תנפיק 8.325 מיליון מניות חדשות לפי מחיר שינוע בין 17-19 דולר למניה, וכך תגייס לקופתה 141.5-158.2 מיליון דולר (בממוצע 149.9 מיליון דולר). בעלי המניות בחברה, אשר כפי שחשפנו כאן בתחילת השבוע הם לא מעטים, ימכרו 19.425 מיליון מניות תמורת 330.2-369.1 מיליון דולר (בממוצע 349.6 מיליון דולר). סך היקף ההנפקה יעמוד על 27.75 מיליון מניות שיהפכו לציבוריות בשווי כולל של כחצי מיליארד דולר בממוצע, וזאת לפי שווי חברה שינוע בין 3.6-4.0 מיליארד דולר.

בעלי המניות גם יעניקו לחתמי ההנפקה את אופציית הגרין שו, במסגרתה יוכלו למכור מניות נוספות בשווי של 70.7-79.1 מיליון דולר.

לאחר ההנפקה, שכנראה תצא לפועל תוך שבועיים, תתחיל המניה להיסחר תחת הסימול MBLY בבורסת ניו יורק (NYSE). כחתמי ההנפקה ישמשו בנקי ההשקעות גולדמן זאקס ומורגן סטנלי (ראשיים); דויטשה בנק, ברקליס, סיטיגרופ, וולס פארגו, ביירד, ויליאם בלייר וריימונד ג'יימס (משניים). אלו צפויים, ככל הנראה, להתחלק בעמלה בשווי כולל של 35 מיליון דולר.

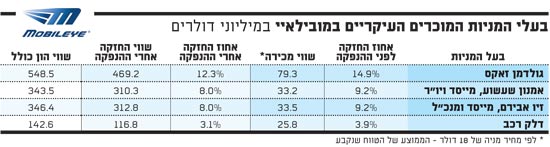

כאמור, ההנפקה בעיקר מיועדת לאפשר לבעלי המניות בחברה להמיר מניות במזומן, ומלבד בעל העניין הגדול בה - גולדמן זאקס - שימכור מניות תמורת 79.3 מיליון דולר בממוצע, שני המוכרים הגדולים הם שני מייסדי החברה, אמנון שעשוע (יו"ר) וזיו אבירם (מנכ"ל), שכל אחד מהם ייפגש עם 33 מיליון דולר לערך (114 מיליון שקל).

צפויה להכפיל את הכנסותיה השנה

ברבעון הראשון של השנה עמדו הכנסות מובילאיי על 35.6 מיליון דולר - גידול של 204% לעומת הרבעון המקביל אשתקד. בכל שנת 2013 הסתכמו ההכנסות ב-81.2 מיליון דולר, ומכאן שתוצאות הרבעון הראשון ב-2014 ממחישות כי יש סיכוי שמובילאיי תכפיל השנה את הכנסותיה מול אלו של 2013.

תפעולית ועל בסיס GAAP, רשמה החברה ברבעון זה הפסד של 15.5 מיליון דולר, לעומת הפסד תפעולי של 3.3 מיליון דולר ברבעון המקביל. הפסד זה נבע בעיקר מהכרה בהוצאות על תגמולי מניות (שגרמה להוצאות ההנהלה והכלליות לעמוד על 30.9 מיליון דולר, לעומת 2.3 מיליון דולר ברבעון המקביל ולעומת 10.3 מיליון דולר בכל 2013). לכן, על בסיס GAAP ההפסד הנקי ברבעון היה 19.6 מיליון דולר לעומת 2.6 מיליון דולר ברבעון המקביל. בנטרול הוצאות אלו (Non GAAP) היה הרווח הנקי ברבעון הראשון 12.6 מיליון דולר, לעומת 1.9 מיליון דולר ברבעון המקביל ב-2013.

בעלי המניות המוכרים העיקריים במובילאיי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.