"ניקח את החברה לפירוק", "נראה אתכם מנהלים את החברה", "חלבתם את החברה ועכשיו אתם רוצים שנוותר לכם", הציטוטים האלה וציטוטים אמוציונליים נוספים ליוו את שוק ההון בשנתיים האחרונות.

משנת 2009 נכנסו אג"ח בהיקף של כ-20 מיליארד שקל - שלא נפרעו כמתוכנן - להסדר חוב. אבל למרות כל הכעס והמשברים, כמעט כל החברות הצליחו לגבש הסדר חוב, ולמרות האיומים, באף מקרה כמעט לא השתלטו מחזיקי האג"ח על החברה או שלחו אותה לפירוק, אלא העדיפו להשאיר את כאב הראש של ניהולה לבעלי השליטה הקיימים.

בחצי השנה האחרונה נעלמו הסדרי החוב מהמפה כמעט כליל, אך מתברר שהייתה זו הפוגה בלבד. ככל הנראה אנו צפויים לראות בחודשים הקרובים גל חדש של הסדרים, בראשם בחברת טאו של אילן בן-דב ובחברת דלק נדל"ן של יצחק תשובה.

לתשובה, בן-דב וכל אלה שיבואו אחריהם יש את הפריבילגיה, שלא הייתה מנת חלקו של לב לבייב - הטייקון הראשון שביקש הסדר חוב, באוגוסט 2009. הם יכולים לבחון בדיעבד את התהליכים שליוו את ההסדרים הקודמים, ללמוד מטעויות ולאמץ מהלכים שכבר הצליחו. תשובה, למשל, כבר הודיע מראש שיזרים כסף לחברה (מה שלבייב נמנע מלהצהיר בתחילת הדרך, וספג על כך לא מעט אש).

גם למחזיקי האג"ח יש ממה להפיק לקחים. אמנם רוב הסדרי החוב בנויים פחות או יותר מאותו שטנץ: המרת אג"ח למניות, דחייה בפירעון וקבלת ביטחונות, אולם תמהיל המרכיבים קריטי להצלחת ההסדר. הזרמת הון מצד בעל השליטה היא חשובה, אבל איננה הפתרון היחיד.

חשוב לבנות הסדר שיפתור את בעיות החברה ויאפשר לה להמשיך להתקיים. אסור להסכים להסדר שאינו כולל פתרון מקיף: תוכנית התייעלות או מימושים ברורה, ולא סתם טבלאות אקסל שמציגות תחזיות ושווי נכסים אופטימיים במיוחד.

רגע לפני שגל הסדרי החוב שוטף אותנו, בחרנו לחזור לכמה מההסדרים הבולטים שהיו בשנתיים האחרונות, ולראות מה קרה לאותן חברות מאז. המסקנות מעורבות: שיפור עסקי דרמטי לא התרחש במי מהחברות שהיו מעורבות בהסדר חוב, אבל אפשר למצוא כמה מהן שחזרו פחות או יותר לשגרת עסקים, ואפילו מצליחות להציג רווחים.

מהצד השני יש חברות שהסדר החוב שימש עבורן כפלסטר זמני, ולא כטיפול שורש בבעיה. זו נגזרת לעיתים מהסביבה העסקית, שאיננה ממהרת להתאושש. לפחות חברה אחת שהשלימה הסדר חוב כבר פנתה בבקשה להסדר נוסף (רבינטקס), ובאחרות הנתונים הפיננסים עדיין גרועים, כך שללא שיפור מהיר בעסקיהן אנו עשויים לראות גם אותן מככבות פעם נוספת בגל הסדרי החוב.

צים: עדיין תנודתית ומפסידה

בעל השליטה החברה לישראל

ההסדר שהיה: משבר האשראי העולמי, שהגיע לשיאו בסוף שנת 2008, לא פסח גם על ענף התובלה הימית, שסבלה מירידה של כ-90% במחירי ההובלה, במקביל לזינוק במחירי האנרגיה. צים, חברת הספנות שבשליטת החברה לישראל, הגיעה למשבר, עם חובות של מיליארדי שקלים לנושיה ותוכנית התרחבות מסיבית לרכישת אוניות בכ-3 מיליארד דולר.

במצב זה, כשברקע נרשמים הפסדים מפעילותה, לא נותרו לה הרבה אפשרויות, ולאחר מרתון של שיחות ולחצים מול הנושים, שבמהלכם נאלצה החברה לשפר את התנאים המוצעים להם, הגיעה צים להסדר חוב בסוף נובמבר 2009.

ההסדר כלל הזרמה של 550 מיליון דולר על-ידי החברה לישראל, ש-200 מיליון דולר מתוכם הוזרמו לפני אישור ההסדר. כמו כן כלל ההסדר רשת ביטחון בהיקף של 100 מיליון דולר על-ידי החברה לישראל ובעלת השליטה בה, משפחת עופר.

נוסף לכך, חוב בהיקף של 150 מיליון דולר, שהיה לצים כלפי חברות הספנות הפרטיות של משפחת עופר, ישולם בעת הפירעון לחברה לישראל, במקום לחברות של המשפחה. חוב זה נדחה עד שנת 2016 לפחות, והוא נחות מהחוב של בעלי האג"ח של צים. אלה האחרונים הסכימו לדחייה של פירעון החוב ל-2016, עם אפשרות לדחייה נוספת, בתמורה להגדלת שיעור הריבית, זכות להמיר חלק מהחוב למניות צים, אופציות למניות החברה וביטחונות.

המצב כיום: כשנה וחצי לאחר חתימת ההסדר חזרה צים להפסיד. לאחר שב-2010 החברה חזרה לרווח של 54 מיליון דולר (שחלקו נבע מרווח הון חד-פעמי על מכירת מסוף בניגריה), ברבעון הראשון של השנה היא רשמה הפסד של 111 מיליון דולר, למרות שהצליחה להגדיל את הכנסותיה בזכות עלייה במחירים ובכמויות של ההובלה. ההפסד נגרם בעיקר בגלל עליית מחירי הדלק והוצאות מימון בגין הסדר החוב.

הוצאות המימון צפויות להמשיך ולהעיב על החברה בשנים הקרובות, והיא גם תלויה ישירות במחירי האנרגיה, שנמצאים כיום ברמות גבוהות. מנגד, לפי תוצאות הרבעון הראשון, ניכרת כאמור עלייה במחירי ההובלה ובכמויות המובלות.

אולם יותר מהכול, צים פועלת בענף תנודתי מאוד, שתלוי ישירות בגורמים שמשתנים כל הזמן, כמו מחירי האנרגיה, ולכן קשה להעריך אם באמת יש לצפות לשיפור תפעולי בעסקיה של צים, או שמא ההסדר רק דחה את הבעיה.

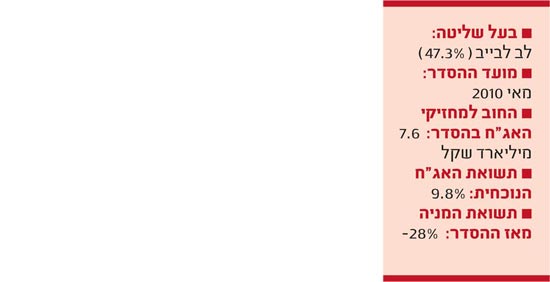

אפריקה ישראל: למרות השיפור, "תספורת" משמעותית

בעל השליטה לב לבייב

ההסדר שהיה: אפריקה ישראל, שבשליטת לב לבייב, פעם יקירת המשקיעים בבורסה, הפכה במשבר האחרון סמל לחברות הנדל"ן שהתמנפו עד השמיים בנטילת הלוואות בישראל לצורך רכישת קרקעות בחו"ל. מרבית הפרויקטים בהם השקיעה החברה, במזרח אירופה ובארה"ב, הוקפאו בתקופת המשבר ולא ניתן היה להחזיר בזמן את החוב העצום שהצטבר בחברת ההחזקות.

בניגוד לבעלי ההון שהגיעו אחריו, לבייב כינס מסיבת עיתונאים ואמר בצורה מפורשת שהוא מבקש הסדר חוב. היה זה אירוע חסר תקדים מבחינת היקפו בשוק ההון בישראל, ולבייב ספג בעקבות המהלך קיתונות של ביקורת בתקשורת ובציבור.

המו"מ להסדר התנהל מול נציגות של גופים מוסדיים והעסיק שורה של יועצים בשני הצדדים (עלויות ההסדר לחברה הסתכמו ב-18 מיליון שקל). מבין המוסדיים בלט בקו המיליטנטי שהוביל רועי ורמוס, אז מנכ"ל בית ההשקעות פסגות.

בסופו של דבר, הלחץ שהופעל על הנהלת החברה ועל בעל השליטה עשה את שלו, ומחזיקי האג"ח קיבלו, תמורת מחיקת חוב של כ-3 מיליארד שקל ופריסה של יתרת החוב, שורה של תגמולים: תשלום במזומן, מניות אפריקה ישראל ומניות בחברות הבנות, אפריקה נכסים ואפי פיתוח.

המצב כיום: אפריקה ניצלה מפירוק ורשמה רווח חשבונאי ענק של 1.45 מיליארד שקל ברבעון השני של 2010 כתוצאה מיישום הסדר החוב. לבייב עצמו התחייב להזרים לחברה 750 מיליון שקל עד לשנת 2014 (מתוך סכום זה הוא כבר הזרים 400 מיליון שקל), כשבשלב ראשון הוא ירד מהחזקה של 75% במניות החברה, ל-47.5%.

ערב הסדר החוב עמד שווי החבילה שקיבלו מחזיקי האג"ח על מעט יותר מ-6 מיליארד שקל, זאת לעומת חוב של 7.6 מיליארד שקל. אך השינוי הדרמטי במצבה של אפריקה ישראל בעקבות ההסדר, הביא לעלייה בשווי החבילה שקיבלו המשקיעים, שהיום שווה כ-6.7 מיליארד שקל.

החברה, ולבייב עצמו, הגיעו במקביל גם להסדר עם הבנקים וכך נוצר שקט תעשייתי, באופן זמני לפחות. מסע המימושים של אפריקה ישראל נמשך, גם אם במתינות רבה יותר, כשאת הנכסים ברוסיה ובישראל החברה מפתחת ומשביחה. פרויקט הדגל של אפריקה כיום הוא קניון Afi Mall במוסקבה, שם החברה מצפה לאפסייד גדול .

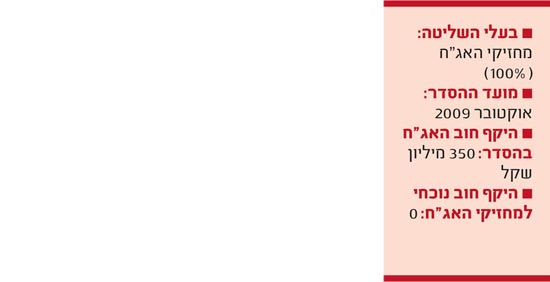

דפי זהב: המוסדיים השתלטו, ומשקולת החוב הוסרה

בעל השליטה מחזיקי האגח

ההסדר שהיה: אחד מהסדרי החוב המעניינים שאושרו בשוק המקומי היה זה של חברת דפי זהב. זאת משום שבמסגרתו עברו, לראשונה, כל מניות החברה שבהסדר לידי מחזיקי האג"ח שלה.

חברת המדריכים המודפסים ואתרי האינטרנט הידרדרה למשבר, בעיקר בגלל "סיבוב" שעשתה עליה קרן הפרייבט אקוויטי מרקסטון. הקרן רכשה את דפי זהב בסוף 2004 מידי עורק של מוריס קהאן, תמורת 110 מיליון דולר. בינואר 2007 מכרה מרקסטון 25% ממניות דפי זהב לגופים מוסדיים, ושלושה חודשים לאחר מכן גייסה מהם אג"ח בהיקף של כ-320 מיליון שקל.

תמורת הגיוס לא נועדה להשבחת הפעילות של דפי זהב, אלא להחזר החוב של מרקסטון לבנק לאומי, בגין המימון שנטלה מהבנק למינוף רכישתה.

במקביל אימצה דפי זהב אסטרטגיה של רכישות אגרסיביות בתחום האינטרנט, ובהן פורטל הסטודנטים פרופסור, לוח מד"ס, אתר האינטרנט להשוואת מחירים זאפ, אתר המסעדות REST והשליטה בחברת המידע דן אנד ברדסטריט. באוגוסט 2007 עברה השליטה בדפי זהב פעם נוספת, הפעם לידי הקרן האוסטרלית בבקוק אנד בראון, שקנתה את הבעלות המלאה בחברה תמורת 123 מיליון דולר.

גם תחת בבקוק נמשך מסע הרכישות במלוא המרץ, עד שבמהלך 2009 הודיעה החברה למחזיקי האג"ח שלה כי לא תוכל לפרוע את חובותיה, שהגיעו לכחצי מיליארד שקל (כ-350 מיליון שקל למחזיקי האג"ח והיתרה לבנק הפועלים).

לאחר כמה חודשים של מו"מ להסדר חוב, שכלל ניסיונות להכניס משקיעים לחברה, החליטו מחזיקי האג"ח עצמם להשתלט על החברה תמורת ויתור על החוב, ומינו את יעקב אלינב כיו"ר מטעמם.

לפני כמה חודשים מכרה דפי זהב את החברה הבת דן אנד ברדסטריט תמורת כ-30 מיליון שקל, וכיום יש לה חוב של כ-140 מיליון שקל לבנק הפועלים.

הצעד הבא שעליו כבר עומלים בחברה הוא רישומה למסחר, לפי שווי של 130-150 מיליון שקל, ובעתיד גם מכירת השליטה למשקיע אסטרטגי.

המצב כיום: המדריכים המודפסים הם תחום הולך ונעלם, אך למזלה של החברה, היא השכילה להבין בזמן את מגמת התחזקות האינטרנט. אם ב-2005 נבעו 90% מההכנסות שלה מהמדריכים המודפסים, הרי שב-2010 כבר נבעו 70% מההכנסות מפעילות האינטרנט. בפורטפוליו של החברה ניתן למצוא היום אתרי אינטרנט מצליחים, כמו אתר המסעדות REST ואתר השוואות המחירים זאפ.

לאור זאת נראה, כי הסדר החוב סיר את המשקולת שרבצה על החברה ואיפשר לה להמשיך בפעילותה העסקית, תוך שינוי עסקי עמוק לעולם הדיגיטל.

"ההסדר פתר את הבעיה ואיפשר לחברה להתמקד באתגרים העסקיים של חברה שמשנה את מיקוד הפעילות שלה", מסביר המנכ"ל ניר למפרט.

"מאז ההסדר החברה גיבשה תוכנית חדשה, ביצעה שינוי ארגוני והיא עסוקה בפיתוח מוצרים חדשים תוך התייעלות, והתוצאות כבר מדברות בעד עצמן".

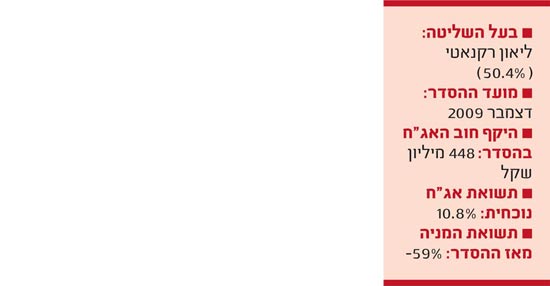

גמול השקעות: השווי ממשיך להתכווץ

בעל השליטה ליאון רקנאטי

ההסדר שהיה: איש העסקים ליאון רקנאטי, לשעבר מבעלי קבוצת אי.די.בי, חזר לזירה העסקית בדצמבר 2007, עת רכש בראשות קבוצת משקיעים, שכללה את מרדכי קרת ,יצחק חממי ואיריס שוורץ, את השליטה (64%) בחברת ההשקעות גמול מידי אייל יונה, לפי שווי חברה של 630 מיליון שקל - פרמיה של יותר מ-100% על מחיר השוק דאז.

כבר ב-2008 הגדיר רקנאטי את הרכישה "העסקה הכי גרועה בחיי", לאחר שנותר מול שוקת שבורה: גמול ספגה הפסד עצום של יותר מ-300 מיליון שקל באותה שנה, התקשתה לעמוד בהתחייבויותיה למחזיקי האג"ח, הבנקים חילטו פיקדונות של החברה ולדוחותיה הכספיים נוספה הערת "עסק חי" של רואי החשבון.

לאחר שאמר למחזיקי האג"ח: "אין לי אפשרות להשקיע סכומים נוספים בחברה", פעל רקנאטי להסדר חוב. לצורך זה הובאו מהחברה הבת, גמול נדל"ן, המנכ"לים המשותפים ארז בנדל ועמיחי קרופיק. לאחר דיונים ממושכים מול מחזיקי אג"ח הוסכם על הסדר מורכב, שבמסגרתו המירו המחזיקים חלק מהחוב ל-32% מהון החברה, קיבלו תשלום במזומן בהיקף של 69 מיליון שקל, וכן כתבי התחייבות הניתנים להמרה למניות החברה בהיקף של 75 מיליון שקל. אם יומרו כל כתבי ההתחייבות למניות, יהפכו מחזיקי האג"ח לבעלי 51% ממניות החברה.

המצב כיום: מחזיקי האג"ח שהפכו לבעלי מניות בגמול בוודאי היו שמחים לראות שווי שוק גבוה יותר לחברה מאשר 24 מיליון שקל בלבד - שוויה הנוכחי. לאחר רווח ההון שרשמה החברה בעקבות הסדר החוב, היא חזרה להפסיד בשנה החולפת (45.7 מיליון שקל).

מהצד השני קטנו משמעותית התחייבויות האג"ח של החברה, הפועלת כיום בעיקר בשוק הנדל"ן המקומי, והיא מצליחה לעיתים גם להקדים את מועדי הפירעון של החוב.

"הסדר החוב איפשר לחברה ולבעלים להמשיך לפעול עסקית, כחברה שלקחה ומחזירה חוב, ואולי בעתיד הוא יוביל לרווחים לבעלי המניות, אומר המנכ"ל המשותף, בנדל. "מי שנתן הכי הרבה זה הבעלים (רקנאטי, ש' ח' ו'). את ההפסד שלו כנראה לא יראה לעולם. זה חלק חשוב מהאישיות שלו ומהמוניטין שלו. אם אתה רוצה לעבוד בשוק הקטן של ישראל, אתה צריך לעמוד מאחורי מה שאתה לוקח, ולא לחשוב 'יהיה בסדר'".

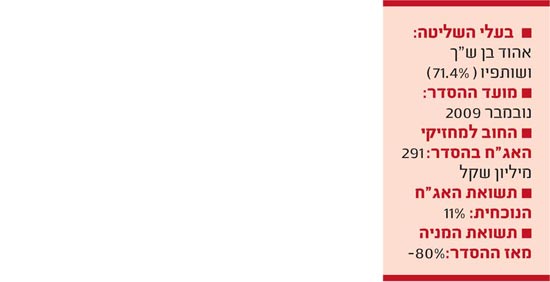

נאוסיטי: עדיין אין קבלות משמעותיות

בעל השליטה אהוד בן שך

ההסדר שהיה: נאוסיטי היא אחת מחברות נדל"ן לא מעטות שנהרו לחפש הזדמנויות במזרח אירופה, ולצורך זה הצליחה די בקלות לגייס אג"ח בהיקף של 290 מיליון שקל במהלך 2007. שמו הטוב של אהוד בן ש"ך, ממייסדי החברה והיו"ר שלה, סייע לחברה לגייס כסף בקלות יחסית, בתקופה שבה ממילא כמעט כל מי שפנה לשוק הצליח בכך.

משבר האשראי העולמי, שפגע קשות בשוקי מזרח אירופה העלה את נאוסיטי על מסלול של חוסר יכולת להתמודד עם התחייבויותיה. שינוי הכיוון החד בשווקים גרר הקפאת פרויקטים, ביטול חוזים וגניזת תוכניות, והוביל את החברה להציג הפסדים כבדים וגירעון עמוק בהון העצמי.

כמי שמשתייך לאחת מהמשפחות המבוססות בישראל, המוניטין של בן ש"ך עמד על לשון המאזניים. בן ש"ך ושותפיו נאלצו לשפר כמה פעמים את מתווה ההצעה שלהם להסדר חוב, לאחר שנתקלו בדרישות שונות מהמחזיקים, אולם היו מהראשונים בשוק להודות בבעיה ולהגיע להסדר, שכלל הכנסת יד לכיס.

במסגרת ההסדר הזרימו בעלי השליטה סכום כולל של 166 מיליון שקל, ונוסף לכך, בתמורה לפריסת תשלומי האג"ח דוללו החזקותיהם.

המצב כיום: נאוסיטי מחזיקה כיום 16 פרויקטים במזרח אירופה, מחציתם בהחזקה ישירה ומחציתם יחד עם כמה שותפים (אחד מהם הוא בנק הפועלים), שערכם ממשיך להישחק, גם אם בהיקפים מתונים יותר לעומת תקופת המשבר.

החברה רושמת הכנסות מדמי ניהול בלבד, שהסתכמו בשנה שעברה בפחות מ-6 מיליון שקל. בשורה התחתונה, הסדר החוב של נאוסיטי סייע לה ב-2010,להציג רווח נקי של 56 מיליון שקל, לעומת הפסד של 67 מיליון שקל ב-2009, הונה העצמי השתפר והפך לחיובי, והיקפי התחייבויותיה הצטמצמו.

ברבעון הראשון נאוסיטי הציגה הפסד משמעותי של 12.5 מיליון שקל.

בדיעבד נראה כי אמנם הסדר החוב סייע לנאוסיטי להמשיך בניסיונותיה לפתח את פעילותה השוטפת, אולם בינתיים אין לה קבלות משמעותיות להציג, כששווי השוק שלה עומד על 30 מיליון שקל, לעומת שווי של יותר מ-80 מיליון שקל עם הנפקת מניותיה למסחר במארס 2010.

בנאוסיטי מרכזים מאמצים גדולים כדי להמשיך במסלול הנכון, וכחלק מכך החליטו לחפש נישות חדשות להשקעה, עם דגש על פעילות בפולין - שהיא אחת המדינות שפחות נפגעו מהמשבר, ועם כניסה לנישות חדשות, כמו הקמת בית חולים והתמודדות במכרזים בתחום תשתיות מים.

רבינטקס: הסדר החוב רק דחה את הקץ

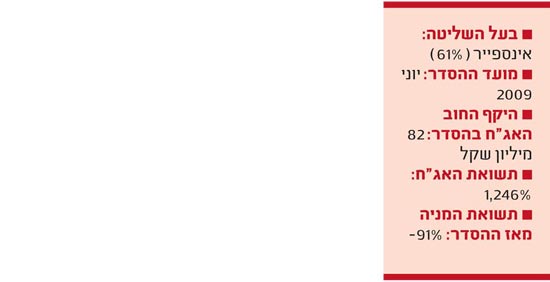

בעל השליטה אינספייר

ההסדר שהיה: רבינטקס, הפועלת בתחום המיגון האישי ובדיגום כלי רכב (באמצעות החברה הבת ברטק בארה"ב) גייסה ב-2005 אג"ח (סדרה ב') בהיקף של 65 מיליון שקל, ושנה לאחר מכן הורחבה הסדרה ב-42 מיליון שקל נוספים. אלא שרבינטקס, שבשליטת חברת ההשקעות אינספייר של אבי ורטהיים, נקלעה לקשיים תזרימיים, בין היתר בעקבות ירידה בהיקפי הפעילות בתחום המיגון האישי בארץ. לקראת תשלום הקרן ביוני 2009, בהיקף של 32 מיליון שקל, פנתה החברה למחזיקי האג"ח בבקשה לפריסת החוב. ורטהיים ניהל מו"מ מול המחזיקים הגדולים באג"ח, וללא סערות מיוחדות אושר ההסדר: תשלום במזומן של כ-10.1 מיליון שקל, שמומן באמצעות הנפקת זכויות שבה השתתפה אינספייר, בעלת השליטה, וכן הארכת מח"מ האג"ח בשנה וחצי, תוך שינוי מועדי הפירעון. כפיצוי קיבלו המחזיקים תוספת ריבית הדרגתית, ושעבוד של עד 32 מיליון שקל.

המצב כיום: את התשובה לשאלה אם ההסדר היה טוב ניתן לראות על גבי מסכי הבורסה - איגרות החוב של רבינטקס נסחרות היום בתשואת זבל של יותר מ-1,000%, בשל היעדר יכולת החברה לעמוד בהחזרי החוב למחזיקי האג"ח, מה שגם הוביל לכניסתה של רבינטקס להקפאת הליכים לפני כשבועיים.

בהסדר שנערך לפני שנתיים ביקשה למעשה רבינטקס לקנות זמן עד שהיקפי הפעילות בשתי הזרועות שלה יחזרו לרמתם טרום המשבר. בפועל, המצב המשיך להידרדר, ואם בשנת 2009 הכנסות רבינטקס הסתכמו ב-438 מיליון שקל, הרי שב-2010 הן צנחו ב-38%, תוך שההפסד יותר מהכפיל את עצמו, ל-57.7 מיליון שקל.

בחודש מאי השנה כבר הבינה החברה שלא תוכל לעמוד בהחזר החוב בסוף השנה הנוכחית, בהיקף של 22 מיליון שקל. זאת, בין היתר, בעקבות חוסר יכולתה של אינספייר להמשיך ולתמוך בה על רקע הקשיים שבהם היא עצמה נמצאת.

מכאן העניינים הידרדרו במהירות. מחזיקי אג"ח א' זימנו אסיפה, אולם עוד בטרם כינוסה הודיעה החברה על הגשת בקשה להקפאת הליכים.

נכון להיום דירקטוריון החברה אישר את מכירת פעילות המיגון האישי לאחידטקס תמורת 42 מיליון שקל, כאשר התמורה מיועדת לפרוע את חובות החברה לעובדים, לספקים ולבנקים. מחזיקי האג"ח ביקשו מהנאמן לפרסם הזמנה להציע הצעות לרכישת פעילות חברת ברטק, מתוך תקווה שתמורת המכירה, בניכוי החוב לבנקים האמריקניים, תותיר בידם החזר כלשהו על ההשקעה.

כרמל אחזקות: חלוצת ההסדרים עומדת בתשלום בזמן

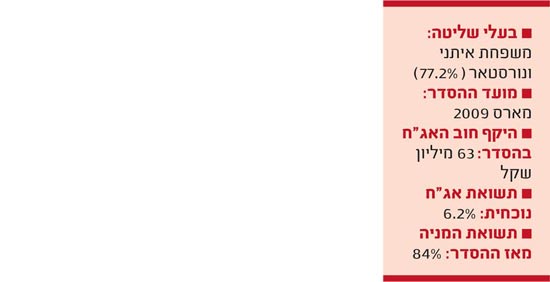

בעל השליטה משפחת איתני ונורבטאר

ההסדר שהיה: כרמל אחזקות, שמשווקת רהיטים ושטיחים באמצעות הרשתות ביתילי, אי.די דיזיין ושטיחי כרמל, גייסה ב-2005 כ-50 מיליון שקל באג"ח להמרה (הסדרה הורחבה בעוד 12 מיליון שקל ב-2007). התמורה הושקעה ברכישת מפעלים בטורקיה - מה שהפך בהמשך להסתבכות.

במיזם המשותף שהוקם עם שותף טורקי התגלו אי-סדרים כספיים (לאחר שהשותף השתמש בכספי החברה לכיסוי חובות פרטיים). כרמל נאלצה להפריש את השקעותיה במיזם להפסד, ונקלעה לקשיים שהובילו להערת "עסק חי" בדוחות.

מצב זה דחף את כרמל להיות אחת מחלוצות הסדרי החוב בשוק ההון. כחלק מההסדר, שגובש ב-2008, בעלי השליטה, משפחת איתני וגזית אינק (כיום נורסטאר), הכניסו יד לכיס והזרימו לחברה 8 מיליון שקל. ההסדר כלל פדיון של מחצית מהסדרה בערך של 48.5 אגורות, הפחתת יחס ההמרה מ-11 ל-4.85 שקלים והמרת 6.8 מיליון ערך נקוב ל-1.4 מיליון מניות.

לטובת מחזיקי האג"ח שועבדו זכויות בשותפות נדל"ן, וכרמל התחייבה שאם תגייס אג"ח חדשות היא תבצע פדיון מוקדם ל-40% מיתרת הסדרה. מספר מחזיקי אג"ח התנגדו להסדר, גם לאחר שאושר על-ידי האחרים, ופנו לבית משפט, אך לבסוף הוא אושר.

המצב כיום: בסך הכול אפשר לומר שמצבה של כרמל אחזקות כיום טוב משמעותית מזה שהיה לפני שהגיעה להסדר. היקף החוב שלה צומצם, היא חזרה לרווחיות, ושווי החברה - למרות ירידה של 33% במחיר המניה מתחילת שנת 2011 - גבוה ב-215% מהשווי שאליו הידרדרה בזמן הדיונים על ההסדר, שהיה אז פחות מ-8 מיליון שקל. בשנתיים האחרונות ביצעה כרמל אחזקות גם רכישה עצמית של חלק מהאג"ח שלה.

בשנת 2010 הסתכמו מכירות החברה ב-223.7 מיליון שקל, והיא הרוויחה 5.5 מיליון שקל. לשם השוואה, בשנת 2008 (שבסופה הגיע הסדר החוב) היקף המכירות לא היה שונה מהותית - כ-218.7 מיליון שקל, אך החברה הפסידה 31.7 מיליון שקל.

מה שחשוב במיוחד למחזיקי האג"ח הוא כמובן יכולת החברה לעמוד בהסדר שאליו הגיעה איתם. בדוחות הרבעון הראשון לשנת 2011 העריך דירקטוריון כרמל אחזקות כי תשלומי איגרות החוב הקרובים ייפרעו בהתאם לתנאי האג"ח, כפי שנקבע בהסדר.

אוסיף: איזנברג לא מלקק דבש

1. המצב שהיה: מפוארת בישראל, הידרדרה בתקופה בה שלט בה ארקדי גאידמק, לאחר שרכש במחיר מופקע את מניות משפחת אביב. הסיבות לקריסה רבות, אך בעיקר בשל רכישת קרקע מגאידמק עצמו ברוסיה, ורכישת החברה הקבלנית א. ארנסון.

בעל הבית הנוכחי, שלמה איזנברג, שרכש את השליטה באוסיף מכינוס נכסים בסוף שנת 2008 תמורת 135 מיליון שקל, ניסה לעשות קצת סדר ולהגיע להסדר חוב עם הנושים: הבנקים ומחזיקי אג"ח. לאחר מו"מ ארוך ומייגע הגיעו הצדדים לפשרה ושתי סדרות אג"ח בהיקף של 160 מיליון שקל נמחקו, ובמקומן הונפקה אג"ח חדשה בהיקף של 80 מיליון שקל בפריסה ל-4 תשלומים עד לשנת 2013. מחזיקי האג"ח קיבלו תשלום חלקי במזומן סמוך לאישור הסדר החוב, פיצוי בריבית ובטחונות נוספים.

2. המצב כיום: המשקיעים באג"ח אוסיף נינוחים כעת, והיא נסחרת בתשואה נמוכה יחסית, אך בעלי המניות עדיין מתמחרים את החברה כבעלת סיכון גבוה, והיא נסחרת בשוויי שוק של 76 מיליון שקל בלבד.

הסדרי החוב אליהם הגיע איזנברג בחברה אמנם מאפשרים לו להתמקד כיום בניהול השוטף, אולם בפניו ניצב עדיין אתגר עצום: עמידה בהתחייבויות שהיקפן 1.6 מיליארד שקל. אוסיף לא נחלצה מהמשבר, אלא דחתה אותו. על פי דוח תזרים המזומנים שלה, בשנה הבאה צפוי לה גירעון של 243 מיליון שקל.