להשקעה בשוק ההון מתלווים אינספור כללי אצבע ומיתוסים, שהפכו לאורחי קבע בתודעתם של המשקיעים. חלק מהם נראים במבט ראשון הגיוניים, אך לא פעם הם גורמים לקבלת החלטות שמתגלות בדיעבד כשגויות. גיל דותן, מנהל תיקים בכיר בחברת פעילים ניהול תיקי השקעות, בחן לעומק, במיוחד עבור "גלובס", ארבעה מיתוסים נפוצים בישראל, במטרה להציב בפניכם את השורה התחתונה - חלום או מציאות.

1. אם אתה צופה שהריבית תרד, קנה אג"ח במח"מ ארוך

המיתוס: כאשר הריבית יורדת, משקיעים סבורים כי הם צפויים לגרוף רווחי הון באג"ח ממשלתיות וקונצרניות ארוכות; זאת, בין היתר, מאחר שהתשואות האלטרנטיביות על פיקדונות ואפיקי השקעה אחרים לטווח קצר יהפכו לפחות אטרקטיביות, והמשקיעים יקנו אג"ח ארוכות, שבהן התשואה גבוהה יותר.

בפועל: לדעת דותן, מדובר בהנחה שאינה בהכרח נכונה בכל זמן נתון. "בדקנו את התשואה של אג"ח שקליות במח"מ 10, לעומת ריבית בנק ישראל במהלך שנת 2009, כאשר ריבית בנק ישראל עמדה על 0.5%, וגילינו שהתשואה על השחר ל-10 שנים הייתה דומה לתשואה כיום".

התוצאות מראות, שלמרות שהריבית הייתה באותם ימים נמוכה מאוד באופן יחסי, התשואה על השחר המשיכה לנוע בטווח שבין 4.5%-5.5%. "גם אם המשקיע צופה שריבית בנק ישראל, שעומדת היום על 2.5%, תמשיך לרדת, אין זה מחייב כי התשואה על אג"ח הארוכות תרד גם היא", אומר דותן, "כיוון שזו התשואה שהניבו האג"ח הארוכות, כאשר הריבית הייתה ברמה הנמוכה ביותר אי פעם". בנוסף, יש לזכור כי ריבית היא רק אחד מהגורמים המשפיעים על תשואת האג"ח.

2. אם אתה צופה שהריבית תעלה, קנה אג"ח בריבית משתנה

המיתוס: כאשר הריבית עולה, אג"ח בריבית משתנה תעניק תשואה עודפת ביחס לאפיקי השקעה אחרים.

בפועל: בפעילים ניהול תיקי השקעות בדקו הנחה זו מהיום שבו ריבית בנק ישראל עמדה על 0.5% בשנת 2009 ועד שהחלה לעלות והגיעה לרמה של 3.25% ב-2011. "היינו מצפים כי האג"ח בריבית משתנה תתרום לנו תשואה עודפת בהשוואה לאג"ח הצמודות והשקליות בריבית קבועה, אך לא כך הדבר", אומר דותן. "למעשה, אפיק ההשקעה של אג"ח בריבית משתנה הציג תשואה נחותה בהשוואה לאג"ח צמודות ושקליות באותה תקופה - התשואה באג"ח בריבית משתנה הייתה 5.3%, בריבית שקלית קבועה 16.3%, ואילו בריבית צמודה היא 18.4%".

לדברי דותן, בחינת אותן אלטרנטיבות השקעה מספר חודשים לפני תחילת העלאת הריבית בפועל, לא הייתה משנה את התמונה בהרבה - התשואה באג"ח בריבית משתנה היא 12.5%, בעוד תשואותיהן של אג"ח בריבית שקלית קבועה ובריבית צמודה הן 24.1% ו-34.3% בהתאמה.

3. אם תשואת האג"ח גבוהה מאוד, האג"ח עדיפה על המניה

המיתוס: כידוע, התשואה שבה נסחרת אג"ח משקפת את רמת הסיכון בקרב המשקיעים לגבי יכולת החברה לעמוד בהתחייבויותיה. כך למשל, אג"ח של חברה שנקלעה לקשיי נזילות, תתאפיין לרוב בתשואה גבוהה יחסית, ובדרך-כלל דו-ספרתית; במקביל, "חדשות רעות" ימשכו את מניית החברה כלפי מטה. התחייבויותיה של החברה כלפי מחזיקי האג"ח קודמות להתחייבויותיה כלפי יתר המשקיעים.

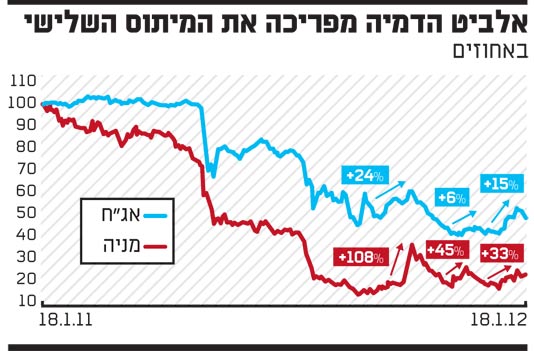

בפועל: דותן סבור כי מיתוס זה לא מתקיים כאשר החברה נמצאת במסלול התאוששות (ראו גרף אלביט הדמיה). כלומר, במידה שמשקיע צופה שהחברה תתגבר על המשברים שאליהם נקלעה ותחזור למסלול של צמיחה ויציבות, קיימת עדיפות ברורה להשקעה במניה על פני אג"ח שלה. "כאשר התשואה על האג"ח של חברה גבוהה מאוד, הדבר מלווה בירידה חדה מאוד של המניה. עם זאת, כאשר בחברה מתחילה לנשוב רוח גבית חיובית, המניה מגיבה בחיוב ובעליית שערים חדה; זאת מאחר שככל הנראה היא נפגעה יותר, ובשל העובדה שבאופן תיאורטי לשער המניה אין תקרה, בניגוד לאג"ח".

4. קיים קשר ישיר בין צמיחה לאינפלציה

המיתוס: צמיחה במדינת ישראל תגרום לאינפלציה, מתוך הנחה כי היא תוביל לעליית מחירים בעקבות הביקושים הגדלים.

בפועל: לדברי דותן, לאורך העשור האחרון לא ניתן למצוא מתאם בין הצמיחה במשק לבין האינפלציה בפועל. "האינפלציה במהלך העשור האחרון נגרמה בכל פעם מסיבות שונות, שלא בהכרח השפיעו לחיוב על הצמיחה. לדוגמה, בשנים 2001-2002 חלה עלייה חדה בשער הדולר מול השקל, שגרמה לאינפלציה גבוהה, אך לא גרמה לצמיחה במשק. בשנים 2008-2009 חלה עלייה באינפלציה, בין היתר כתוצאה מעלייה חדה במחירי הסחורות - עובדה שלא תרמה לצמיחת המשק".

לדברי דותן, בשלוש שנים האחרונות אנו חווים עלייה באינפלציה, בעיקר כתוצאה מעליית מחירי הדירות, שאינה תורמת לצמיחת המשק, כך שהמתאם בין האינפלציה לאורך השנים לבין הצמיחה במשק, הינו קלוש ביותר.

אלביט

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.