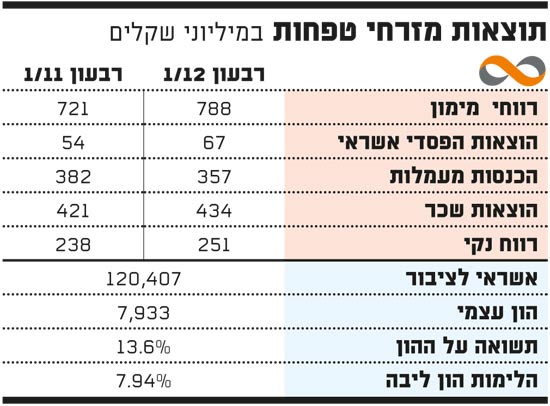

בנק מזרחי טפחות פתח היום את עונת הדוחות הכספיים של הבנקים עם רווח של 251 מיליון שקל, עלייה של 5.5% בהשוואה לרבעון המקביל. הבנק, בניהולו של אלי יונס, מציג קצב רווחיות של מעל מיליארד שקל בשנה, ותשואה על ההון של 13.6%, תוך שהוא נהנה מהתמקדותו במגזר הקמעונאי. סיבה נוספת לעלייה ברווח הייתה ירידה של 3 נקודות אחוז בשיעור המס ל-32.8% בהשוואה ל-35.9% אשתקד.

יונס התבשם היום ברווח הגבוה, וחשף כי מזרחי טפחות הצליח לגייס מאז ינואר 25 אלף לקוחות. "זהו קצב גיוס שנתי של 60 אלף לקוחות בהשוואה ל-46 אלף לקוחות בכל שנת 2011", הוא אמר.

על פי הערכות, מזרחי טפחות הפריש כ-45 מיליון שקל בגין חובות נוחי דנקנר בגנדן, כלומר קרוב למחצית מהאשראי שניתן לו בזמנו לרכישת מניות אי.די.בי. הבטוחה כנגד ההלוואה הזו היא מניות אי.די.בי אחזקות, ואלה צנחו מתחילת השנה ב-58%, כך ששווי השוק של החברה ירד מתחת ל-800 מיליון שקל. לאור זאת, ולמרות שגנדן עומדת בתשלומים השוטפים, נדרש הבנק על פי כללי החשבונאות, להפריש לחוב מסופק.

כתוצאה מכך עמד שיעור ההפרשה בבנקאות עסקית על שיעור חריג מאוד של 1.2% מהתיק. היקף המימון הממונף של מזרחי טפחות הגיע בסוף הרבעון הראשון ל-762 מיליון שקל, מתוכם 345 מיליון שקל בנדל"ן.

ההוצאות להפסדי אשראי (הפרשות לחובות מסופקים) עמדו על 67 מיליון שקל בהשוואה ל-54 מיליון שקל ברבעון המקביל. זהו שיעור נמוך מאוד של 0.2% מתיק האשראי. עם זאת, שיעור ההוצאות אינו משקף מאחר שלמזרחי טפחות היה ברבעון הראשון רקוברי (הקטנת הפרשות שבוצעו בעבר) גדול בבנקאות פרטית ובמשקי הבית, ולא צפוי כי רקוברי זה יבוצע גם בהמשך השנה.

ממשיך להתבסס על משכנתאות

ההון העצמי של מזרחי טפחות עמד בסוף הרבעון הראשון על 7.9 מיליארד שקל, ובמידה שלא יחולק דיבידנד ברבעון השני הוא צפוי לעלות מעל ל-8 מיליארד שקל. הלימות ההון של הבנק הגיעה ל-7.94%, עלייה מ-7.77% בסוף 2011. ההערכות הן כי בקצב צבירת ההון הנוכחי, גם בהינתן חלוקת דיבידנד בשיעור של 25% מהרווח הנקי, יגיע מזרחי טפחות ליעד הלימות הון הליבה של 9% לפני שנת 2015, המועד הנדרש על ידי בנק ישראל.

האשראי של הבנק צמח ברבעון ב-0.9% והגיע ל-120.4 מיליארד שקל. עם זאת, האשראי העסקי (בנקאות מסחרית ועסקית) ירד ב-1.9% בעוד האשראי בבנקאות הקמעונאית עלה ב-1.8%, כאשר משכנתאות היוו את עיקר העלייה. למעשה, ללא צמיחת האשראי למשכנתאות היה האשראי לציבור יורד ב-0.5%. הכנסות המימון (כולל הכנסות שאינן מריבית) עמדו על 788 מיליון שקל, עלייה של 9.3% בהשוואה לאשתקד. הכנסות המימון מפעילות שוטפת עלו ב-7.8%.

משכנתאות המשיכו להיות ליבת הפעילות של מזרחי טפחות. הרווח מפעילות המשכנתאות עמד ברבעון הראשון על 94 מיליון שקל, כלומר עלייה של 16% בהשוואה לאשתקד. המשכנתאות תרמו 37% מרווחי הבנק, והתשואה על ההון במגזר זה הגיעה ל-14.2%.

היקף המשכנתאות החדשות (כספי בנק) ירד ב-13.1% בהשוואה לרבעון המקביל, והגיע ל-3.76 מיליארד שקל, כאשר כמות הלווים ירדה ב-8.7% והסתכמה ב-11,500. לפי נתוני הבנק נתח השוק שלו בתחום המשיך לעלות, והגיע ל-36.7%. המשכנתא הממוצעת עמדה על 367 אלף שקל.

מנתוני הבנק עולה עוד כי 47% מההלוואות ברבעון הראשון ניתנו בשיעור מימון (היחס בין היקף ההלוואה לשווי הנכס) של מעל 60%. נתון בעייתי נוסף מראה כי 9% מההלוואות ניתנו בשיעור החזר של מעל 50%. בשיעור החזר זה הלקוח נדרש לשלם לבנק מעל מחצית מהכנסתו החודשית כהחזר הלוואה.

תוצאות מזרחי טפחות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.