בשנות ה-80 יצא איגוד הבנקים בקמפיין "הבנקים הם החמצן של המשק". 30 שנה חלפו מאז, והמצב לא השתנה. הבנקים הם ספק האשראי המרכזי למשק, ובלי אשראי, חברות עסקיות לא יכולות להתקיים. זה זמן רב מדברים בשוק ההון ובמערכת הבנקאית על מחנק האשראי ההולך ומתקרב. עכשיו כבר אי אפשר להתחמק: מחנק האשראי כאן.

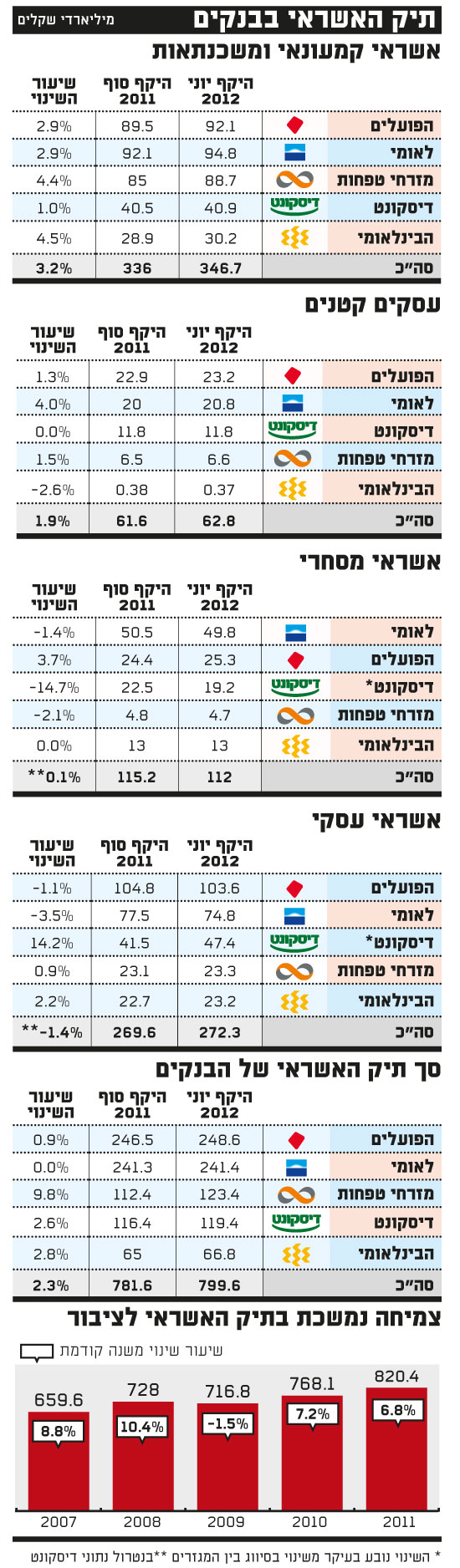

מניתוח הדוחות הכספיים של חמשת הבנקים הגדולים עולה, כי האשראי לציבור צמח במחצית הראשונה של השנה ב-2.3% בלבד - ל-800 מיליארד שקל. מדובר בקצב גידול שנתי של 4.6%. זהו שיעור צמיחה נמוך. לשם השוואה, בחמש השנים האחרונות צמח תיק האשראי של הבנקים בקצב שנתי של כ-8% בממוצע (בנטרול 2009, שהייתה שנת המשבר).

ואולם זו אינה התמונה המלאה. אם בוחנים את האשראי לפי מגזרים (קמעונאי ועסקי), מגלים שאת הצמיחה באשראי לציבור מוביל המגזר הקמעונאי, כשבתוך ענף זה מנוע הצמיחה הוא המשכנתאות. בה בעת שהאשראי במגזר הקמעונאי צומח, הרי שהאשראי העסקי נמצא בקיפאון, ואף בירידה קלה. נציין כי בשנים קודמות, מנוע הצמיחה של הבנקים בצמיחת תיק האשראי היה דווקא המגזר העסקי. כעת, כאמור, המצב התהפך.

באחד הבנקים אף עשו לאחרונה מחקר בנושא האשראי, וממנו עולה כי בקצב הצמיחה הנוכחי, חסר למשק אשראי בהיקף המוערך בקרוב ל-20 מיליארד שקל.

שיא החום

קצת מספרים כדי להבין את המצב: האשראי הקמעונאי צמח במחצית הראשונה של השנה ב-3.2% (קצב שנתי של 6.4%), לכ-347 מיליארד שקל.

במספרים אבסולוטיים: האשראי הקמעונאי גדל בכ-10 מיליארד שקל במחצית הראשונה של השנה. מתחילת השנה צמח שוק המשכנתאות בכ-8 מיליארד שקל, כלומר המשכנתאות מהוות כ-80% מהצמיחה באשראי הקמעונאי.

אמנם תחילת 2012 התאפיינה בהתקררות שוק המשכנתאות, ואולם החל בחודש מאי שב השוק להתחמם, עד אשר באוגוסט נרשם שיא של כל הזמנים בלקיחת משכנתאות - 6.3 מיליארד שקל, גבוה ב-70% מממוצע 12 החודשים האחרונים. נתוני יולי ואוגוסט יבואו לידי ביטוי רק בדוחות הרבעון השלישי של הבנקים, שיפורסמו בנובמבר.

הבנקים נענים לביקוש הגבוה למשכנתאות, וישנן כמה סיבות לכך. ראשית, מדובר באשראי בסיכון נמוך. כמו כן, משכנתא היא מוצר עוגן, שבאמצעותו ניתן למשוך את הלקוח לפתוח חשבון בבנק, וליהנות מהכנסות נוספות ממנו.

סיבה חשובה נוספת היא שלבנקים יש כיום מצוקת הון - עליהם להגדיל את ההון כדי לעמוד במגבלות הלימות ההון של בנק ישראל (9% עד סוף 2014). לפי כללי באזל 2, הבנקים צריכים לרתק מעט הון במתן משכנתא לעומת ההון שהם צריכים לרתק כשהם נותנים אשראי עסקי (ריתוק ההון בגין משכנתא הוא רק 35% מההון שיש לרתק באשראי עסקי). על כן הם מעדיפים להעניק אשראי למשכנתא, מאשר אשראי עסקי.

התוצאה של התהליך הזה היא שבה בשעה שהמגזר הקמעונאי צומח, במגזר העסקי התמונה הרבה פחות ורודה. למעשה, ככל שעולים בהיקפי הפעילות של הלקוחות, כך מחנק האשראי גובר. במגזר העסקים הקטנים, שהוא המגזר הקטן ביותר מבין החטיבות של הבנקים, צמח האשראי מתחילת השנה ב-1.9% ל-62.8 מיליארד שקל.

במגזר המסחרי (אשראי של עד 100 מיליון שקל), שורר קיפאון - האשראי עלה בהיקף זניח של 0.1%. וכשמטפסים מעלה אל חטיבת האשראי העסקי (הלקוחות הגדולים ביותר) מגלים כי אשראי זה - המהווה כשליש מסך האשראי הבנקאי - נמצא בירידה. מתחילת השנה ירד האשראי בחטיבה העסקית בחמשת הבנקים הגדולים ב-1.4%.

חשוב לציין, כי במגזר המסחרי והעסקי (הלקוחות הגדולים של הבנקים) נטרלנו את נתוני בנק דיסקונט, שכן הבנק סיווג מחדש חלק מהאשראי, והעביר אותו מהחטיבה המסחרית לעסקית, מה שמעוות את התמונה ומציג כאילו האשראי המסחרי של הבנק צנח בכ-15%, והאשראי העסקי צמח בשיעור דומה.

הקפיצה של דיסקונט

הקיפאון באשראי אינו בא לידי ביטוי במידה שווה בכל הבנקים. כך לדוגמה מזרחי-טפחות, שמחצית מתיק האשראי שלו הוא משכנתאות, צמח ב-9.8% בהיקף האשראי לציבור במחצית הראשונה של השנה, לרמה של 123.4 מיליארד שקל. עם זאת, בכל הקשור באשראי המסחרי והעסקי מציג הבנק נתונים דומים לממוצע בענף.

עוד נזכיר כי באחרונה הציג מזרחי-טפחות, בניהולו של אלי יונס, תוכנית אסטרטגית לשנים הקרובות, שלפיה הבנק מתכנן לצמוח בתחום האשראי העסקי בכ-25 מיליארד שקל בתוך חמש שנים.

לעומת זאת, בנק לאומי - שמוטה לאשראי העסקי - מציג את הצמיחה הנמוכה ביותר באשראי. ליתר דיוק, לא מדובר בצמיחה - אלא בקיפאון. הגאות בתחום המשכנתאות לא הספיקה, ותיק האשראי הכולל של הבנק נותר באותו היקף כמו בתחילת השנה - 241 מיליארד שקל.

לאומי, בניהולה של רקפת רוסק עמינח, החליט אסטרטגית לקטון במגזר העסקי ולצמוח בקמעונאי. האשראי הקמעונאי של לאומי צמח ב-2.9% במחצית הראשונה של השנה, אך האשראי העסקי של הבנק, המהווה כ-30% מסך האשראי של הבנק, ירד בכ-3.5% במחצית הראשונה של השנה. נציין כי זו הירידה החדה ביותר מבין הבנקים בתחום האשראי העסקי.

גם בנק הפועלים, בניהולו של ציון קינן, ירד באשראי העסקי (בכ-1.1%), אך האשראי המסחרי דווקא צמח ב-3.7% - הצמיחה החדה ביותר מבין חמשת הבנקים. הפועלים רואה בהגדלת הפעילות של הבנק בחטיבה המסחרית יעד אסטרטגי, ואף פתח בשנתיים האחרונות 25 סניפים ייעודיים ללקוחות אלה.

הבנק הבינלאומי, בניהולה של סמדר ברבר צדיק, נחשב במשך השנים לבנק שמרן, וגם תיק האשראי שלו קטן למדי, ועומד נכון לסוף יוני על 66.8 מיליארד שקל בלבד. למרות, ואולי דווקא בגלל השמרנות של הבנק, תיק האשראי שלו רשם צמיחה של 2.8% במחצית הראשונה של השנה. בעוד סך האשראי העסקי של הבנקים ירד, הבנק הבינלאומי דווקא צמח בתחום זה, בכ-2.2%.

בנק דיסקונט, בניהולו של ראובן שפיגל, הוריד הילוך בשנים האחרונות, וזאת בשל הצורך של הבנק לחזק את הונו כדי לעמוד ברף הלימות ההון (לדיסקונט היה בעבר רף הלימות ההון הנמוך במערכת הבנקאית). ואולם לאחר שחיזק את הונו, נראה שהבנק חוזר למשחק. תיק האשראי של הבנק צמח ב-2.6% במחצית הראשונה של השנה (יותר מבנק הפועלים ומלאומי), ועומד על 119.4 מיליארד שקל. בעוד שבבנקים האחרים האשראי המסחרי והעסקי שמר בממוצע על קיפאון, מציג דיסקונט צמיחה נאה של 4% במחצית הראשונה של השנה. הקפיצה נובעת מכמה עסקאות אשראי גדולות וחד-פעמיות שביצע הבנק במחצית הראשונה, ולפי הערכות לא יציג צמיחה בקצבים שכאלה ברבעונים הקרובים.

תיק האשראי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.