מתחילת ינואר 2011 נרשמו מימושים כבדים במניות חמש חברות הביטוח הגדולות בישראל - מגדל, הראל ביטוח, כלל ביטוח, פניקס ומנורה מבטחים - שנחתכו בכ-35% בממוצע. במהלך שלושת החודשים האחרונים נהנו מניות הסקטור מסנטימנט חיובי, שסייע להן לרשום עלייה ממוצעת בשיעור דומה, אולם הן עדיין במרחק ממוצע של55% מרמות השיא שרשמו בתחילת השנה שעברה. על פניו נראה כי מדובר בהזדמנות השקעה. האמנם?

"מניות ענף הביטוח, שנחלשו אף יותר בהשוואה למדדים המובילים, נחתכו בשל ההאטה בפעילות הכלכלית. בחודשים האחרונים, במקביל להודעה של יו"ר הבנק המרכזי האירופי, מריו דרגי, כי גוש האירו לא יתפרק, נרשמה התאוששות בסקטור הפיננסים - בארץ ובעולם. לכן העליות במניות הסקטור נובעות אך ורק מנתוני המקרו", מסביר עדי סקופ, אנליסט הפיננסים של אי.בי.אי. לדבריו, השינויים הרגולטוריים בענף, ביניהם הפחתת דמי הניהול וביטול פוליסות בעלות מקדם מובטח, לא היטיבו עם החברות, והדבר בא לידי ביטוי במניותיהן.

"מבחינת הרווח והביצועים שלהן, חברות הביטוח משקפות, כידוע, את המגמות בשוק ההון. אם השוק עולה - הן מרוויחות, ולהיפך. כמובן שפרמטרים נוספים, כמו הצמיחה והמדד גם משפיעים, אבל בהחלט ניתן לומר שהביצועים של חברות הביטוח שיקפו את הירידות בשווקים מאז 2011", מציין מאיר סלייטר, אנליסט הבנקאות והביטוח בדש ברוקראז'.

בניגוד לסקופ, סלייטר סבור כי העליות האחרונות במניות הביטוח נובעות מהרווחים הגבוהים שהחברות צפויות לרשום ברבעון הקרוב, בשל הסנטימנט החיובי בבורסה בתקופה האחרונה והן בשל האפשרות לחידוש גביית דמי הניהול המשתנים.

"החוב למבוטחים כמעט נסגר"

אם כך, ביצועי מניותיהן של חברות הביטוח הם אקסוגניים, כלומר משקפים את מצב הבורסה, ולא את אופן התנהלותן כחברה. לכן התוצאות הרבעוניות של חברות הביטוח תואמות את הסנטימנט, שליווה את השווקים במהלך תקופת הדיווח. תוצאות אלה מורכבות כמובן מדמי הניהול בגין ניהול הפוליסות השונות, אולם המרכיב העיקרי בהן מגיע דווקא מפוליסות משתתפות ברווחים.

בין השנים 1992-2003 שיווקו חברות הביטוח פוליסות חיסכון אשר אפשרו להן לגבות, בנוסף לדמי ניהול קבועים בשיעור של 0.6%, גם "קופון" בדמות 15% מהרווח הריאלי (דמי ניהול משתנים). פוליסות אלה נהנו מביקושים נאים, אולם באוצר החליטו להפסיק את הפצתן, והורו לחברות הביטוח לשווק פוליסות הכוללות דמי ניהול קבועים בלבד. "קופונים" אלה הם מקור הרווח העיקרי של חברות הביטוח, אך אליה וקוץ בה: בתקופות שבהן הבורסה טובה, חברות הביטוח נהנות מבוננזה; בתקופות שבהן הבורסה יורדת, הן נפגעות, שכן ה"בור" שנוצר בפוליסות הללו מונע מחברות הביטוח את המשך גביית דמי הניהול המשתנים עד לסגירת חובן למבוטחים.

"החוב למבוטחים כמעט נסגר", מצהיר סלייטר. לדבריו, בשנה וחצי האחרונות חברות הביטוח לא גבו דמי ניהול משתנים, והתשואות שנצברו בפוליסות אלה מתחילת 2012 מקרבות את החברות לסגירת החוב. בדש סבורים, אגב, כי נכון לסוף הרבעון השלישי, התשואה הריאלית הנדרשת על מנת לסגור חוב זה עומדת בטווח של 0.5%-7% בלבד.

יתרון מובנה מול הבנקים

"שוק ההון ממשיך לספק את הסחורה גם באוקטובר, ולהערכתנו נרשמה תשואה נוספת של 0.7%-0.9% בפוליסות המשתתפות ברווחים", הוא אומר. "לאור זאת, מגדל כבר החלה לגבות דמי ניהול משתנים, הראל נמצאת פסע מנקודה זו (פער של כ-1%, ל' א'), וכלל, מנורה והפניקס מתקרבות. במקביל, בעוד הרבעון השני בשוק ההון היה חלש, הרבעון השלישי היה מצוין. מגמה זו צפויה למצוא את ביטויה ברווחים גבוהים בסקטור הביטוח, אשר צפויים לנוע סביב 20% תשואה להון ואולי אף למעלה מכך".

לדברי טרנס קלינגמן, מנהל מחלקת המחקר sell side בפסגות, למניות הביטוח יתרון מובנה, אשר מקנה להן עדיפות על מניות הבנקים: "בשונה מהבנקים, חברות הביטוח נהנות מרווחי דמי הניהול המשתנים ורווחי הנוסטרו על ביטוחי החיים (הכוונה לניהול כספי פוליסות הביטוח האלמנטריות, כגון רכוש, רכב, תאונות אישיות וכדומה, ל' א'). חברות הביטוח קרובות מאוד לגבייה מחודשת של דמי הניהול המשתנים ולכיסוי ההפסדים, וזאת במקביל לגריפת רווחים בנוסטרו, כי השוק עלה חזק. יתרון זה של מניות הביטוח על פני מניות הבנקים צפוי להישמר, אך בתנאי שהשוק המקומי ימשיך ליהנות ממגמה חיובית".

קלינגמן מוסיף שהשוק כבר זיהה את הפוטנציאל במניות הסקטור, ולכן התחיל לתמחר אותן בהתאם: "למרות העליות האחרונות, המניות עדיין זולות. מספיק סנטימנט חיובי קל בבורסה כדי שמניות הסקטור יניבו תשואה עודפת".

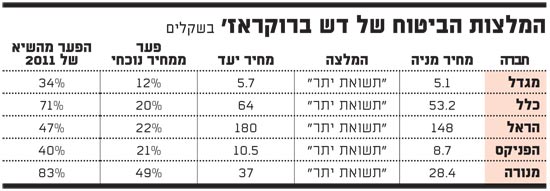

לדעת סלייטר, החזרה לגביית דמי ניהול משתנים משקפת אפסייד עתידי נוסף, מעבר לרווחי הרבעון הצפויים - מה שהוביל אותו לחזור על המלצת "תשואת יתר" לכל מניות הסקטור ולעדכון מחירי היעד. "המשקיעים נוטים לא להסתכל לטווח ארוך. כשהתוצאות העתידיות צפויות להיות חלשות, הם מתקשים להכיר בשווי האמיתי של החברות, כי בטווח הקרוב השווי הזה לא יצוף. למעשה מדובר בחברות שיודעות לייצר ערך על שוק ההון, ובגלל שהשוק הוא זה שמכתיב את הטון בנוגע להתנהלות המניות שלהן, מדובר בעיוות. אם תופסים אותו בזמן, אפשר להרוויח".

עדיפות למגדל והראל

ומה באשר לדוחות הכספיים של החברות? בעוד סלייטר וקלינגמן צופים כי שני הרבעונים הקרובים יהיו טובים, סקופ מציג גישה פחות אופטימית: "קשה לחזות את התוצאות הכספיות של חברות הביטוח. מספיק שינוי קטן בהערכה מסוימת, כדי לשנות דרמטית את שורת הרווח. בכלליות, ביצועי השווקים היו סבירים, כך שאפשר להגיד שהרווח מההשקעות יעניק רוח גבית לתוצאות".

עם זאת, סקופ מזהה שני טרנדים עתידיים שיקלו על החברות להתמודד עם השנויים הרגולטוריים: חזרה לחיסכון הוני והעלאת גיל הפרישה. לכן, גם הוא מאמין שלמרות העליות האחרונות, "ברמות המחירים הנוכחיות, משקיע לטווח ארוך יכול למצוא ערך במניות הסקטור. המניות היו זולות ומאוד ואטרקטיביות במהלך יולי, ועכשיו הן רק מעניינות".

באשר למניות הסקטור, הן בדש והן בפסגות מזהים פוטנציאל עודף בהראל ובמגדל, בין היתר בשל הקרבה שלהן לגביית דמי ניהול משתנים. "הראל זולה במונחים היסטוריים", מסביר קלינגמן, ואילו סלייטר מציין כי "הראל ממשיכה להוביל את תחום ביטוח הבריאות ולהציג תוצאות טובות". באשר למגדל, האחרון סבור כי העברת השליטה בחברה תסייע לה להתמקד בעסקיה השוטפים ולחזק את מעמדה בענף הביטוח. מנגד, קלינגמן מציין שמגדל נראית יקרה, משום שהיא נסחרת במכפיל הון גבוה יחסית. עם זאת, הוא מזהה בה פוטנציאל לדיבידנד גבוה בשנים הבאות, בשל האפשרות להנפקת שטרי הון.

בשורה התחתונה, מניות הביטוח מהוות למעשה אפשרות להשקעה ממונפת על השוק. לכן, מדובר במניות וולטיליות, אשר מתאימות בעיקר למשקיעים תאבי סיכון, או להחזקה לטווח ארוך. היתרון המובנה במניות הביטוח מאפשר להן להניב תשואה נאה מאוד בתקופות גאות בבורסה, אולם יש לזכור כי בניגוד למניות הבנקים, אשר נהנות מיציבות יחסית בעתות משבר (הודות לעוגן שמספקות ההכנסות ממשקי הבית), כשהמגמה מתהפכת - מניות הביטוח עלולות לגרום גם להפסדים כבדים.

המלצות הביטוח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.