על רקע תשואת החסר שהציג שוק המניות המקומי בשנה החולפת ביחס לשוק האמריקאי, מנהלת ההשקעות דפנה בסה מאלטשולר-שחם מציינת כי "בדומה לשנים האחרונות, אנו מעריכים כי פיזור תיק המניות בחשיפה גלובלית עשוי להיטיב עם המשקיעים. להערכתנו, יש לפזר את תיק המניות באלוקציה של 50% למניות בארץ, ו-50% למניות בחו"ל".

באלטשולר-שחם מקצים 30% מתיק ההשקעות לרכיב המנייתי. בשוק המקומי, מעניקה בסה עדיפות למניות מגזר הנדל"ן המניב ומניות הפיננסים. "בישראל נהנות חברות הנדל"ן משיפור בשיעורי התפוסה ומעלייה במחירי השכירות", אומרת בסה, "הדבר ניכר הן בתחום המשרדים והן במרכזים מסחריים. רוב השוכרים הם בעלי חוזים ארוכי טווח, שמקנים תחושת ביטחון לשני הצדדים. חברות אלו מקבלות מימון זול, כך שהן יכולות לצמוח ולהגדיל את שוויין, ואף לחלק דיבידנדים למשקיעים.

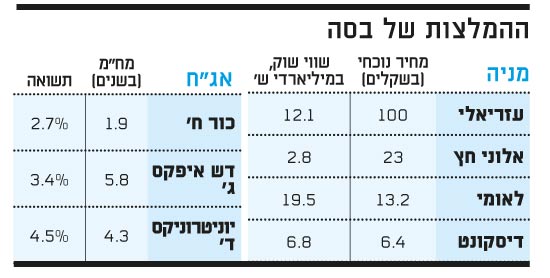

"אנו מתמקדים בחברות בעלות מינוף נמוך, שמשתמשות בהון העצמי ונתונות פחות לחסדי ההלוואות וגיוסי החוב", היא מוסיפה, "בחברות אלה אנו מעדיפים בין היתר את עזריאלי, מחברות הנדל"ן המניב הגדולות בישראל ובעלת מינוף נמוך יחסית, ואת אלוני חץ שנסחרת בדיסקאונט".

לגבי ענף הפיננסים מציינת בסה כי "אחרי שנים של תשואות מאכזבות, הצליחו מניות הבנקים להשיג תשואה עודפת משמעותית על פני מדד המעו"ף ב-2012. להערכתנו, נמשיך לראות עדנה במניות הבנקים, כל עוד הן במחירים אטרקטיביים להשקעה, בדומה למצב כיום שבו מכפילי ההון עומדים על 0.7%-0.8%, ומטה מזה. על מנת להחליט מי הבנק העדיף, יש צורך לבחון את רמת ההתייעלות שלו היום ואת תוכניותיו לעתיד. אנו מעדיפים כרגע את מניות בנק לאומי ודיסקונט".

לגבי הרכיב המנייתי בחו"ל אומרת בסה כי "את הפיזור לחו"ל נעשה בעיקר באמצעות קרנות נאמנות, או באמצעות תעודות סל המפוזרות בין המדדים המובילים בארה"ב והדאקס הגרמני. בהתייחס למניות ספציפיות, נעדיף חברות גלובליות בעלות תשתית קיימת של שיווק ומכירה במזרח, ובמדינות המתפתחות".

"לצמצם חשיפה לאג"ח גלובליות"

כענפי השקעה מעניינים בחו"ל מציינת בסה את תחומי רכבי היוקרה, הפקת האנרגיה והפארמה. לגבי השקעה באג"ח בחו"ל היא אומרת כי "בתחילת השנה החולפת, חלק לא מבוטל מתיק האג"ח שלנו הושקע באג"ח ממשלתיות וקונצרניות מעבר לים. עם זאת, בחודשים האחרונים היינו עדים לירידה משמעותית של תשואות אג"ח במטבעות השונים, ועל כן החלטנו לצמצם את החשיפה לאג"ח הגלובליות בצורה חלקית". צמצום החשיפה בא לידי ביטוי בהקצאה של 13% מהתיק לסדרות אג"ח בחו"ל.

לרכיב הקונצרני המקומי מקצה בסה 20% מהתיק, באפיק צמוד המדד.

"לאחר הירידה בתשואות ובמרווחי החוב הקונצרני, יש לבצע בחירה ממוקדת ונקודתית של חברות ולבחון אותן בכמה היבטים. בין היתר יש לבחון את התחום שבו פועלת החברה, את תזרימי המזומנים בשנים האחרונות, את איכות ההנהלה ומחויבותה להחזר חובות".

בסה מעדיפה לבצע את עיקר החשיפה לאפיק הקונצרני באמצעות קרן נאמנות מתאימה, כדי להשיג פיזור רחב. בין ההחזקות המעניינות היא מציינת את סדרה ח' של כור, בשל יתרות הנזילות הגבוהות שלה, בסך כ-2 מיליארד שקל, וההון העצמי המשמעותי. בסה סבורה כי בעל השליטה בכור, נוחי דנקנר, לא ינצל את חוסנה כדי לבצע מהלכים שירעו את מצב בעלי החוב, בשל התנגדות בעלי מניות המיעוט למהלכים שכאלה.

בסה מציינת גם את סדרה ג' של דש איפקס, בית ההשקעות המתמזג עם מיטב. לדבריה, מהלך זה יתרום לביצועי החברה הממוזגת וישפר את יציבותה.

כן היא מזכירה את אג"ח ד' של חברת יוניטרוניקס, הפועלת בתחום הבקרה, אוטומציה ולוגיסטיקה, ואומרת כי "לחברה תזרים שוטף יציב, וכן יתרות נזילות גבוהות".

היא מציינת גם כי "ניתן לשלב בתיק הקונצרני אג"ח בנקאיות ברמת ביטחון של פיקדון, במרווחים של כ-0.7% מעל האג"ח הממשלתיות המקבילות".

בהתייחסות לאפיק האג"ח הממשלתיות אומרת בסה כי "בניגוד לטענות שנשמעות לאחרונה, איננו ממספידי שוק החוב הממשלתי בארץ", ומקצה 10% לסדרות שקליות, ואחוז דומה לסדרות צמודות מדד.

ההמלצות של בסה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.