בינואר של 2013 השתנה לפתע הסנטימנט המקומי לגבי תחום הביומד. כמה הצלחות, כגון אישורי FDA (רשות המזון והתרופות בארה"ב) לבריינסווי ומדיוונד; מכירת רוסטה גרין למונסנטו עבור 35 מיליון דולר; מו"מ מתקדם בביוקנסל; ונסיקת מדדי הביומד בחו"ל, הובילו לעניין מחודש בתחום. במקביל, כישלונות בתחום הנפט דחפו משקיעים חובבי ריגושים חזרה אל הביומד.

אך מתחילת השנה התרחשו גם כמה אירועים שליליים בתחום, כגון כישלון התרופה לסכיזופרניה של ביוליין ומוצר הדיאגנוסטיקה של אפוסנס. במקביל, נרשמו הצלחות בתחום הנפט.

מדד הביומד אמנם רשם בתקופה זו עלייה של 4.6%, אולם רוב העליות נרשמו בתחילת ינואר, ומאז הוא ירד ב-1.3%. הדוחות שאנחנו מסכמים כאן היום מתייחסים לתקופה שהסתיימה רגע לפני שהחלה חגיגת הביומד בבורסה בתל אביב.

בדוחות 2012 ניכרת איזו התבגרות, שניתן ליחסה להתפתחות החברות עצמן ולהתחדדות ההבנה לגבי דרישות רשות ני"ע מהן - על מה ואיך חשוב לדווח. השנה החלטנו להבליט בסיכום הדוחות השנתיים כמה חברות שכבר רושמות מכירות, ולכן דוחותיהן דומים קצת יותר לאלה של חברה תעשייתית. מה בכל זאת ההבדל בין דוח של חברת ביומד לזה של חברת תעשייה, ומהן הנקודות הייחודיות של חברות הביומד? כמו כן, כמו בשנים קודמות, נתייחס לחברות המצליחות פחות, ובהן אלה שרשמו (גם) השנה הערת "עסק חי".

המכשור הרפואי לקראת פריצה?

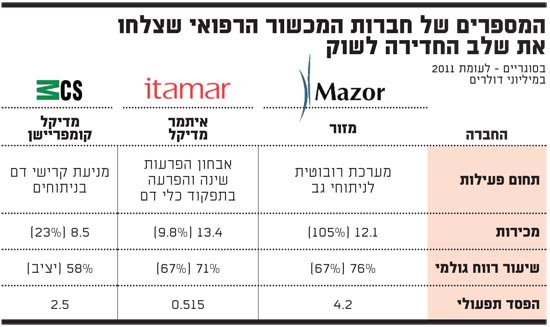

כמה חברות מכשור רפואי בבורסה כבר הגיעו למכירות משמעותיות. שלוש מהן הן איתמר מדיקל (מדידת הפרעות שינה ומחלות לב), מזור (ניתוחים רובוטיים) ומדיקל קומפריישן (MCS, טיפול בקרישי דם בניתוחים). שלושתן רושמות מכירות כמה שנים, והגיעו או מתקרבות לרף של 10 מיליון דולר - עדות לצליחת שלב החדירה הראשונית לשוק.

ב-2012 מזור , שבניהולו של אורי הדומי, הגיעה לרף מכירות של 12.1 מיליון דולר, גידול של 105% לעומת שנה שעברה; איתמר, שמנוהלת ע"י דב רובין, הגיעה ל-13.4 מיליון דולר, גידול של 10%; ו-MCS, שבניהולו של עדי דגן, הגיעה ל-8.5 מיליון דולר, גידול של 23%.

"בחברות מסוג זה, בניגוד לחברות ביומד צעירות יותר, המידע כבר לא נמצא רק במלל שבדוח הדירקטוריון, אלא גם סוף סוף בדוחות הכספיים עצמם", אומר קלאודיו ירזה, שותף למדעי החיים ב-pwc ישראל, "בדוחות החברות מספרות לי לא רק על העתיד, אלא גם על ההווה, ואני יכול ללמוד משהו על בסיס הצלחתן לעמוד ביעדים עד כה".

מעבר לקצב הגידול במכירות, שאמור בשלב החדירה להיות דו-ספרתי, ירזה מציע להביט בפיזור המגזרי והגיאוגרפי של המכירות. כך למשל, באיתמר מדיקל ניתן לראות גידול במכירות במגזר השינה, בהתאם לצפי מקבלת אישור שיפוי ביטוחי למוצר שלה. לעומת זאת, קיפאון יחסי במגזר הקרדיולוגי מעיד אולי על רוויה בשיווק למכוני מחקר וחברות תרופות, ועל כך שהחברה חייבת לפרוץ לשוק הקליני במגזר הזה.

ב-MCS ניתן לראות כי עיקר הגידול ממשיך להיות במכשירי דור ב' (הסגמנט גדל ב-50%), לעומת קיטון בדור א', כפי שצפתה החברה. בקרוב יושק דור ג', שיכלול יכולות אבחון של קרישי דם בעת התרחשותם, ומעניין יהיה לראות אם הוא יתפתח על חשבון הדורות הקודמים, או בנוסף להם. ירזה מסביר כי סעיף ההוצאה על מו"פ מלמד אם החברה משקיעה במוצרים חדשים, או בעיקר בדורות חדשים של מכשירים קיימים, ובאיזה היקף. "זה מלמד על רמת הסיכון בחברה", הוא אומר.

באשר לפיזור הגיאוגרפי אומר ירזה כי כשחברה נכנסת לשוק חדש, ניתן לצפות לצמיחה. עם זאת, אם עיקר המכירות מגיעות משווקים חדשים, נשאלת השאלה מה קרה בשוק הבית. כמו כן, "אם המכירות בשוק מסוים עולות ויורדות בחדות, זה אולי אומר שהן נבעו מחוזים ספוראדיים, ולא מחדירה אמיתית", הוא אומר. בנוסף מציין עוזרי כי חשוב לראות מכירות של רכיבים מתכלים של המוצר. "נרצה לראות כמה מתכלים נמכרים סביב מערכת בכל שנה - מכך נובעת יציבות החברה".

הרווח הגולמי כמובן חשוב. לרוב רואים בדוחות אלה רווח גולמי נמוך, בעיקר משום שהחברות עוד לא עברו את שלב המעבר לייצור תעשייתי, אולם עם הזמן נרצה לראות עלייה ברווח הגולמי, ואז התייצבות על שיעור גבוה. "זה מעיד על בגרות בתהליכי הייצור", אומר דרור עוזרי, שותף ומומחה בכיר לניתוח פיננסי של דוחות מדעי החיים בחברת הייעוץ וניתוח המידע ביואסוסיאטס.

ואכן, במדיקל נרשמה יציבות ברווח הגולמי סביב 58%, במזור שיעורו עומד על 76%, ובאיתמר 71%. שתי האחרונות צמחו משיעור של 67% ב-2011.

באשר לרווחיות התפעולית, שלוש החברות הללו מסתדרות בלעדיה. סבינה פודבל, אנליסטית בחברת לידר, מסבירה כי "אני שמחה לראות השקעה גדולה בשיווק, גם אם במחיר של היעדר רווחיות, בעיקר כל עוד ההשקעה באיש מכירות נוסף אכן מובילה לגידול במכירות, או לפחות בכמות המכשירים שמותקנים אצל הלקוחות". מזור הגדילה משמעותית את מספר אנשי המכירות שלה ב-2012, ואיתמר ו-MCS עושות זאת בחודשים האחרונים.

באשר לפיננסים, עוזרי היה רוצה לראות תהליך הדרגתי שבו המימון מן הציבור מוחלף באשראי בנקאי. "זה מעיד על רמת אמון של הבנקים בחברה", הוא אומר. לאיתמר ומזור אין כיום אשראי בנקאי, ולמדיקל אשראי של 1.5 מיליון דולר.

ירזה מציע להביט גם בהתחייבויות למדען הראשי. "צפי להחזר מהיר יותר של התמלוגים למדען הראשי מעיד שהחברה צופה גידול משמעותי בהכנסות". לסיכום, ירזה מציע להביט בהערכות השווי המצורפות לעיתים לדוחות, שאותן רואים פחות בחברות תעשייה רגילות.

נקודת תורפה - שיווק עם שותף

שתי חברות נוספות שנמצאות בשלב ביסוס המכירות הן חברות הפארמה קמהדע ופרוטליקס. בדרך כלל חברות פארמה שכבר משווקות מוצר דרך שותף, רושמות תמלוגים ישירות לשורת הרווח, אולם פרוטליקס וקמהדע הן מקרה מיוחד.

דוחות פרוטליקס מהווים אתגר (שלא לומר תסכול) למשקיעים, משום שהחברה אינה חושפת את היקף המכירות של המוצר העיקרי שלה - התרופה אליליסו למחלת גושה - אלא רק את הרווח שהיא רושמת מהמיזם המשותף עם חברת השיווק, פייזר.

כך, ידוע כי פרוטליקס רושמת הכנסות של 40% מהמיזם, בניכוי ההשקעה שלה בייצור המוצר וחלקה בעלויות השיווק. בשנה האחרונה היא רשמה הפסד של כ-440 אלף דולר בעבור המיזם המשותף, למרות שדיווחה על רווח גולמי מן המיזם. הסיבה לכך היא שכל עוד המוצר בשלב ההשקה היא חולקת עם פייזר חלק מעלויות השיווק.

פייזר ופרוטליקס נכנסו לשוק הגושה הקטן כשכבר פועלות בו שתי שחקניות משמעותיות ומבוססות. תיאורטית, פרוטליקס אמורה להיות אדישה לסוגיית קושי השיווק משום שפייזר היא המשווקת, אולם לפי אנליסטים "ככל הנראה, כל עוד פייזר לא מרוויחה על המיזם, גם פרוטליקס לא תרוויח". כלומר, ההפסדים מן המיזם המשותף מעידים גם על כך שהחדירה מתנהלת לאיטה, ועל כך שפייזר מצליחה במסגרת החוזה להשית על פרוטליקס עלויות שלא היו נופלות עליה בהסכם פשוט של תמלוגים מהמכירות.

בשנה הבאה כבר צפויות לפחות עלויות השיווק. לפי מקורבים לחברה, ההסכם בין החברות קובע כי חלקה של פרוטליקס בעלויות אלה אמור להצטמצם. אז, מתוך הרווח, ניתן יהיה להבין טוב יותר אם מכירות המוצר צומחות ומתבססות.

קמהדע היא דוגמה נגדית של חברה שרשמה גידול חד ומיידי במכירות עם התחלת שיווק המוצר שלה עם השותפה, באקסטר. פודבל מסבירה כי לקמהדע היו חיים קלים יחסית בשוק תחרותי. "באקסטר מחזיקה בנתח שוק מתחום הנפחת התורשתית, והיא העבירה בהדרגה חולים מהמוצר שלה למוצר של קמהדע, בעיקר בגלל עדיפות בעלויות".

קמהדע מייצרת את המוצר ומוכרת אותו לבאקסטר במרווח קבוע על עלות הייצור. כל עלויות השיווק הן של באקסטר. המכירות החלו ב-2010, ו-2011 הייתה שנת המכירות הראשונה של המוצר. ב-2012 חל גידול של 27% בהיקף המכירות לבאקסטר לעומת 2011.

רק כ-42% מתוך ההכנסות הנאות של קמהדע (72 מיליון דולר), מגיעות ממכירת המוצר לבאקסטר. קמהדע ציינה כי היא רושמת רווחיות של 50% על המוצר הזה. כלומר, רווח גולמי של 15 מיליון דולר. בשקלול החלק היחסי בהוצאות ההנהלה והכלליות של החברה, תרומת המוצר לרווח (בהערכה גסה מאוד) מגיעה ל-10 מיליון דולר. סכום זה אינו נמוך כלל, על אף שהוא עלול להיתפס ככזה לעיניים שרגילות למספרים של תרופות כמו הקופקסון, שמניבה רווח של מאות מיליוני דולרים בשנה.

הדוח של קמהדע מראה כי שכמשווקים מוצר עם שותף, וכשהמוצר הוא השחקן החדש בשוק תחרותי וההסכם עם השותף אינו פשוט - בשנים הראשונות לא רואים עשרות מיליוני דולרים בשורת הרווח. זה לא אומר, אגב, שהם לא יבואו בהמשך.

המתות-החיות

20 מתוך 60 חברות הביומד בבורסה בתל אביב, עדיין רשמו הערות "עסק חי". מדובר בשליש מהחברות, ממש כמו בשנה שעברה. גם זהות החברות המתות-חיות נותרה כמעט זהה, למרות שרובן גייסו הון במהלך 2012, אבל לא סכום שהספיק להוציא אותן מן הבוץ.

רוב החברות הללו הן חברות מכשור רפואי שהביזנס שלהם לא מצליח להתרומם. גם העברת שליטה שנעשתה בחלקן (כמו די מדיקל ו-וויידמד שעליהן השתלט המשקיע הפרטי יעקב בר לב) לא שיפרה את מצבן. גם בתחום חברות הפארמה בשלב הפיתוח, ניתן למצוא הערות "עסק חי".

כמה חברות רושמות הערות "עסק חי בנסיבות מיוחדות". די פארם נמצאת במו"מ עם בעלת השליטה בה - כת"ב (כלל תעשיות ביוטכנולוגיות) לגבי הפיכתה לפרטית. ביומדיקס יכולה להחזיק את עצמה עוד שנה, אך כבר הודיעה רשמית על כוונותיה להתפרק. נציין כי החברות מדיגוס, אינסוליין ואינטרקיור נחלצו מרשימת נושאות ההערה משנה שעברה.

מצפים לריגושים

שנת 2013, שכבר החלה בדרמות לא קטנות, צפויה להמשיך להיות מרגשת, עם כמה אירועים דרמטיים שיקבעו את עתידן של החברות (ראה טבלה). הבולטים שבהם הם תוצאות ניסוי שלב III בחברה אנדרומדה מבית כת"ב; תוצאות ניסוי שלב II/III במוצר האינהלציה של קמהדע; ואפשרות לעסקאות מסחור בחברות נוספות.

המספרים של חברות המכשור הרפואי

אירועים עיקריים