עלייה בריכוזיות המערכת הבנקאית, שיפור בריכוזיות תיק האשראי, סיכון גבוה במשכנתאות ועמידות של הבנקים לתרחישי קיצון במשק - אלו הממצאים המרכזיים העולים מהדוח השנתי שפרסם היום (ד') הפיקוח על הבנקים, בראשות דודו זקן.

"המערכת הבנקאית המשיכה לשפר את הלימות ההון שלה, תוך הצגת רמות נאותות של רווחיות מותאמת סיכון. התקדמות זו מחזקת את יכולתה של המערכת הבנקאית לספוג זעזועים הנובעים הן מהתפתחויות בעולם, הן מהתפתחויות במשק המקומי, וכך להגן על הנכסים הפיננסיים שהציבור הפקיד בידה", כותב זקן. מהן נקודות החוזקה של הבנקים, ואיפה עדיין יש בעיות וסיכונים - תמונת המצב לפניכם:

1. מה יקרה למשכנתאות כשתעלה הריבית?

עליית הריבית ב-4% צפויה להכפיל את חלקן של המשכנתאות בסיכון גבוה ל-14% - כך עולה מתרחיש שביצע הפיקוח על הבנקים בבנק ישראל. בבנק המרכזי ביצעו כמה מבחני לחץ ורגישות לבנקים; אחד מהם היה מבחן רגישות לתיק המשכנתאות, וזאת על רקע הגאות בתחום זה.

בבנק ישראל שבים ומזהירים מפני הסיכון שנוצר בשוק המשכנתאות. "הריבית הנמוכה ומשקלן של ההלוואות הלא צמודות בריבית משתנה בתיק האשראי לדיור מגדילים את הסיכון הפוטנציאלי של הבנקים בתיק", נכתב בדוח.

מהדוח עולה כי בנק ישראל ערך מבחן רגישות להשפעת שינוי הריבית על שיעור החזר המשכנתא מתוך סך ההכנסה. מהמבחן עולה כי אם ריבית בנק ישראל תעלה ב-4%, קרי תעמוד על 5.25% (תרחיש שסביר שיקרה בתוך כמה שנים), אזי חלקן של ההלוואות בסיכון גבוה מתוך סך תיק המשכנתאות יכפיל עצמו - מ-7% ל-14%. הלוואה בסיכון גבוה מוגדרת כמשכנתא שבה ההחזר מהווה יותר מ-40% מההכנסה ושיעור המימון שלו מהווה יותר מ-60% משווי הנכס. עוד עולה כי בתרחיש שכזה, שיעור החזר המשכנתא מתוך ההכנסה של הלווים יעלה מממוצע של 29%, ל-35% בממוצע. כלומר תשלומי המשכנתא יהוו בממוצע יותר משליש מההכנסה של הלווים.

2. מסתערים על אג"ח מדינה

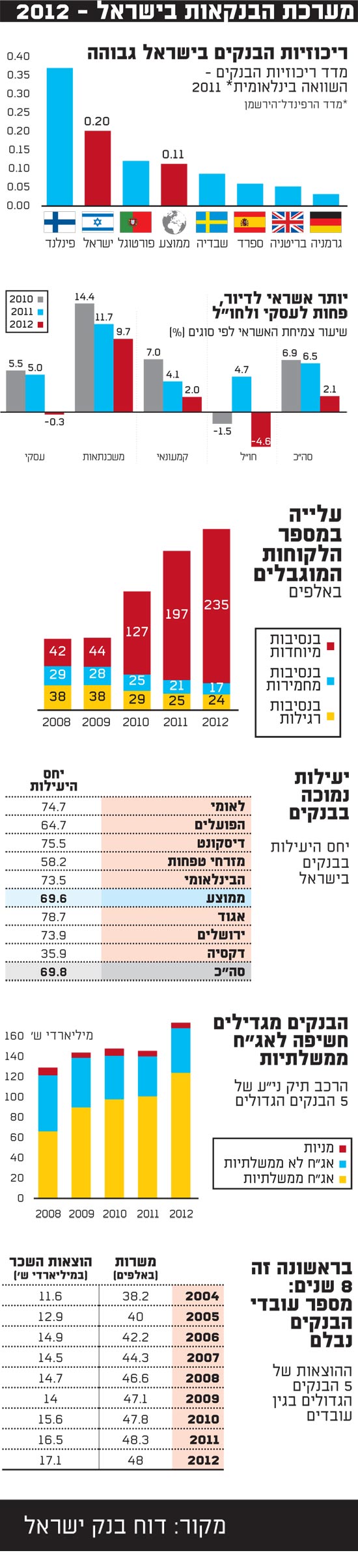

הבנקים מגדילים חשיפה לאג"ח מדינה. מהדוח עולה כי תיק ני"ע של הבנקים צמח ב-28 מיליארד שקל ב-2012, כאשר עיקר העלייה (20 מיליארד שקל) נבע מרכישת אג"ח מדינה של הממשלה. בכלל, מ-2008 הסיטו הבנקים חלקים גדולים מכספיהם לאג"ח מדינה, וחלקן של האג"ח הכפיל עצמו בתוך 5 שנים מ-66 מיליארד שקל ל-124 מיליארד שקל, ומשקלן מהווה 72% מתיק ני"ע של הבנקים.

נזכיר כי האג"ח מדינה נהנו מסנטימנט חיובי בשנים האחרונים, מה שהסב לבנקים רווחי הון לא מבוטלים. עם זאת, בשבועות האחרונים חווה שוק זה בעולם התחלה של תיקון, ואם תתהפך המגמה החיובית, היא עלולה לגבות מחיר מהבנקים, החשופים לשוק זה במידה ניכרת. עוד מצוין בדוח כי יש הבדלים מהותיים בתמהיל תיק ני"ע של הבנקים השונים. כך לדוגמה, משקל האג"ח שאינו אג"ח מדינה מהווה בין 9% ל-40% מההון העצמי של הבנקים.

3. אין סכנה ליציבות גם בתרחיש קיצון

מדי פעם דורש בנק ישראל מהבנקים לבצע בדיקות על השפעת תרחישי קיצון על הבנקים בתחומים שונים. אלא שבנובמבר האחרון נחשף ב"גלובס" כי בנק ישראל ביצע תרחיש קיצון ייחודי להשפעת אירוע מאקרו מהותי כגון אירוע ביטחוני או גיאו-פוליטי על הבנקים. בדוח בנק ישראל מציינים כי זו הפעם הראשונה שבה נערך מבחן לתרחיש מאקרו ביטחוני-כלכלי קיצוני.

בתרגיל נבדקו שני תרחישים: התרחיש הראשון הוא תרחיש ביטחוני מתון, ובו יש עלייה בסיכון במדינה ויציאה של הון לחו"ל, מה שמוביל לעלייה באינפלציה ובריבית. התרחיש השני הוא משבר כלכלי עולמי חריף, בהיקפים דומים לזה שהיה ב-2008.

לפי תוצאות הבדיקה, בתרחישים אלה, אם יקרו ב-2013, תהיה השפעה מהותית על תוצאות הבנקים, אך לא סכנה ליציבותם. "הרווחיות תרד, אך הבנקים עדיין יציגו תשואה חיובית על ההון, של כ-2%", נכתב בדוח. עוד נציין כי בתרחישים שכאלה, הלימות ההון ליבה תרד ל-8%, לעומת תחזית של 9% בקירוב שאמורה להתקיים השנה.

עם זאת, בבנק ישראל מדגישים כי המודלים שלפיהם בוצע התרחיש לא מביאים בחשבון גורמים כגון סיכון ריכוזיות האשראי והשפעת מצב שוק האג"ח הקונצרניות על האשראי הבנקים. מבדיקה שערך בנק ישראל עלה כי אם יובאו בחשבון תרחישי הקיצון גם בתחומים האלה, אזי עלולים הבנקים לעבור להפסד, ואולם בכל מקרה יחס הלימות ההון שלהם (היחס בין ההון העצמי לנכסי סיכון) יישאר סביר, ויעמוד על 6%. "המבחנים השונים תרמו להבנה טובה יותר של מוקדי הסיכון בבנקים, ולגיבוש צעדים לצמצום החשיפה לפעילויות בעלות סיכון גבוה", נכתב בדוח.

4. נבדקו הלוואות לטייקונים

בבנק ישראל מוטרדים זה זמן מריכוזיות תיק האשראי. "תיק האשראי העסקי של הבנקים מתאפיין בריכוזיות לווים גבוהה יחסית, וזאת בשל מבנה המשק", נכתב בדוח. "להתממשות סיכון הריכוזיות השלכות ניכרות על הרווחיות ועל ההון של הבנקים, כך גם עלה ממבחני קיצון שערך הפיקוח על הבנקים". עם זאת, בבנק המרכזי מציינים כי בשנה האחרונה, בדומה לשנים קודמות, חלה הטבה בריכוזיות הלווים בתיק האשראי.

כך לדוגמה, אם 10 הלווים הגדולים היוו 12% מתיק האשראי ב-2011, הרי שבשנה שעברה מספר זה ירד ל-11%. כמו כן, משקל ההלוואות של הלווים הגדולים היווה ב-2012 168% מההון העצמי של הבנקים, לעומת 194% ב-2011. בשנה החולפת נשמעה ביקורת לגבי היקף האשראי הגבוה שקיבלו חברות האחזקה במשך השנים. שיאה של הביקורת היה במהלך הסדר החוב של גנדן שבשליטת נוחי דנקנר עם בנק לאומי, שבמסגרתו היה אמור הבנק למחוק לגנדן כ-150 מיליון שקל.

דוח בנק ישראל חושף כי בפיקוח על הבנקים שמו בשנה החולפת דגש על חשיפת הבנקים ללווים הגדולים בחברות האחזקה: "הפיקוח בדק את המדיניות והנהלים בבנקים, את המגבלות והערכות הסיכון בהלוואות האלה", נכתב בדוח.

עוד עולה כי בנק ישראל, משרד האוצר ורשות ני"ע ביצעו יחד בדיקות בחברות החזקה שלהן ניתן הן אשראי בנקאי משמעותי, הן אג"ח, הנסחרות כיום בתשואה גבוהה. הפיקוח על הבנקים בדק גם כיצד סיווגו הבנקים את אותן הלוואות, מה הסכומים שהופרשו בגינן, וכיצד יושפעו הבנקים ממצב שבו לא ניתן יהיה לגבות את החוב. כך לדוגמה, בתקופה האחרונה ביקש בנק ישראל מהבנקים פרטים על האשראי שנתנו לנוחי דנקנר בקומות השונות בפירמידת של קונצרן אי.די.בי שבשליטתו.

אלא שהריכוזיות בבנקים לא מתבטאת רק בריכוזיות האשראי, אלא גם בפיקדונות. "ריכוזיות הפיקדונות גדלה בשיעור קל ב-2012. 20 הפיקדונות הגדולים לתקופה של עד חודש היוו 14% מהפיקדונות, לעומת 12% ב-2011", נכתב בדוח. למרות הריכוזיות, ובניגוד למבחן הלחץ שנעשה בתיק האשראי, הרי שהפעם מציינים בבנק ישראל כי במבחן לחץ שעשו נמצא כי גם אם 10% מהפיקדונות הקצרים ייפדו, אין סכנה ליציבות ולזעזוע בבנקים.

5. הבנקים צריכים לחזק מנגנוני אבטחת המידע

רבות מדובר על הסיכון בריכוזיות האשראי ובהשלכות גל התספורות והסדרי החוב, אלא שקיים סיכון נוסף, מתוקשר פחות, המרחף מעל הבנקים; זהו הסיכון מהאקרים, או בשמו הרשמי סיכון קיברנטי. בנק ישראל מתייחס לסיכון של מתקפת סייברים על הבנקים ומציין כי בשנה שעברה קבע מסגרת עבודה לטיפול בנושא.

"הפיקוח על הבנקים בחן את ההשלכות של אירועים קיברנטיים על הבנקים ואופן הטיפול בהם, והנחה את הבנקים לנקוט צעדים לשיפור מוכנותם להתמודד עם התקפות שכאלה", נכתב בדוח. בין היתר נדרשו הבנקים לבצע פעולות מיידיות לצמצום חשיפות, לחזק את מנגנוני האבטחה, להקים חדר מצב שיפעל בעת התרחשות ולהגביר את מעורבות הדירקטוריון וההנהלה הבכירה בתחום. במילים אחרות, נראה כי בנק ישראל מוטרד מאפשרות של מתקפת האקרים יותר מאשר הבנקים עצמם, ודורש מהם להגביר ולשפר את ההיערכות ומוכנות הבנקים לתרחיש שכזה.

6. פחות משרות, אך עדיין לא יעילים

הבנקים הישראליים נחשבים חלשים בתחום היעילות. יחס היעילות התפעולית של הבנקים עמד ב-2012 על 69.8%, שיפור קל לעומת 2011, אז עמד היחס על 70.1%. ואולם עדיין מדובר ביחס בעייתי שמשמעותו היא שקרוב ל-70% מהכנסות הבנקים נבלעו בהוצאותיהם. לשם השוואה, ממוצע יחס היעילות במדינות ה-OECD עמד על 61.7%.

בבנקים השונים הושקע רבות בתוכניות התייעלות לשיפור המצב, ואולם בבנק ישראל מציינים כי עדיין הדבר לא משתקף בתוצאות הבנק. ראוי לציין כי בראשונה מ-2005 נרשמה ירידה במספר המשרות בבנקים. ב-2012 ירד מספר המשרות בכ-1%, ל-48 אלף משרות. ואולם הוצאות השכר דווקא צמחו אשתקד בכ-3%, ל-17 מיליארד שקל. העלייה בהוצאות השכר נבעה, בין היתר, מהפרשות שונות שביצעו הבנקים כחלק מתוכניות הפרישה המוקדמות שביצעו לעובדים.

7. עלייה בלקוחות המוגבלים

אמנם עדיין לא רואים סימנים מהותיים להאטה במשק בדוחות הבנק - היקף ההפרשות להפסדי אשראי עדיין יציב, וההכנסות שומרות על יציבות - ואולם אינדיקציה להרעה במצב המשק ניתן לראות בכמות הלקוחות המוגבלים בבנק. בסוף 2012 נרשמו 276.3 אלף כלקוחות מוגבלים, עלייה של כ-14% לעומת 2011. ברשימה זו נכללים גם גורמים שהם לאו דווקא במצוקה כלכלית, כגון מסרבי גט. העלייה נרשמה כתוצאה מעלייה בכמות הלקוחות הנמצאים בהליכים מול ההוצאה לפועל, ומנגד דווקא נרשמה ירידה בלקוחות המשתייכים לקבוצה זו בשל שימוש בהמחאות ללא כיסוי.

8. עלייה בריכוזיות

למרות הצעדים השונים שביצעו בבנק ישראל בניסיון לשפר את התחרותיות בקרב הבנקים, ולמרות העלייה במודעות הציבור בנושא זה, ממצאי דוח בנק ישראל חושפים כי דווקא חלה עלייה בריכוזיות הבנקים ב-2012.

שני מדדי הריכוזיות של בנק ישראל - מדד הרפינדל-הירשמן ומדד CR2 - הצביעו על עלייה קלה. העלייה בריכוזיות הבנקים היא מגמה שהחלה במחצית השנייה של 2011 ונמשכה ב-2012, וזאת על אף שבשנים 2004-2011 דווקא נרשמה ירידה בריכוזיות.

גם בהשוואה בינלאומית, ריכוזיות הבנקים גבוהה למדי. לפי מדד הירפנדל הירשמן, מדד הריכוזיות בישראל עומד על 0.2, לעומת 0.11 בלבד בממוצע במדינות האיחוד האירופי. למעשה, רק בשלוש מדינות באירופה (מתוך 27 מדינות הנכללות במדגם), מדד הריכוזיות גבוה יותר מאשר בישראל.

הפאשלות של הבנקים

במסגרת הדוח, התייחס הפיקוח על הבנקים גם לתלונות הציבור שהגיעו אליו. "ב-2012 נבדקו 63 אירועים שבהם התעורר חשש לליקוי מערכתי", נכתב בדוח, וניתנו בו דוגמאות לליקויים שנמצאו בבנקים, ושלדברי בנק ישראל טופלו. לפניכם כמה דוגמאות:

"במזרחי טפחות התגלו ב-2011 ליקויים רבים בתחום פירעון המשכנתאות", נכתב בדוח. בין היתר, הליקויים שנמצאו היו בנוהלי העבודה, במעקב אחר גביית עמלות, עדכון המערכות, והתאמתן לדרישות הפיקוח. בבנק ישראל מציינים כי בעקבות הטיפול בנושאים, פחתה מהותית כמות התלונות המוצדקות נגד הבנק בתחום זה.

"בנק לאומי חייב בעמלות עו"ש בחשבון תמורה", נכתב בדוח. לפי הוראות בנק ישראל, חשבון שנפתח לצורך פיקדון או הלוואה בלבד מוגדר חשבון תמורה ואין לגבות ממנו עמלות עו"ש. הבנק נדרש לאתר חשבונות דומים, ולוודא כי לא נגבו מהם עמלות עו"ש. "בנק הפועלים חייב בעמלת מכתב התראה מעורך דין לפני משלוח המכתב", אומרים בבנק ישראל. הסיבה לכך היא שלפי מערכות המחשוב של הבנק, העמלה נגבית אוטומטית עוד לפני המשלוח, ואילו בפועל התגלו מקרים שבהם לקוח מחויב - למרות שהמכתב לא נשלח. הבנק תיקן את המערכות הטכנולוגיות, והחל בראשית השנה, העמלה נגבית רק לאחר משלוח המכתב.

דוח בנק ישראל מציג גם ארבעה ליקויים שמצא בדיסקונט. בין הליקויים נמצא כי לקוח שהפקיד כספים בפיקדון של הבנק באמצעות האינטרנט כדי לקבל כתוצאה מכך הטבה בריבית, לא קיבל אותה, משום שהבנק סיווג את ההפקדה ככזו שבוצעה בסניף ולא באמצעות האתר. בבנק תיקנו את התקלה שנמצאה במערכת, וזיכו את הלקוחות שנפגעו מכך בהפרשי הריבית.

ליקוי נוסף שנמצא בדיסקונט היה חיוב לקוח בעמלה לפי מחירון של פעולה על ידי פקיד, וזאת על אף שהלקוח ביצע את הפעולה באמצעות תיבת השירות, הנחשבת ערוץ ישיר, ושבגינה העמלה נמוכה יותר. הבנק החזיר חיובים עודפים ללקוחות, ובבנק ישראל ממשיכים לעקוב אחר תיקון המצב.

מערכת הבנקאות בישראל 2012