מניות כור , חברת ההשקעות מקבוצת אי.די.בי, מזנקות היום (ב') על רקע דיווח מאתמול לפיו בכוונתה לשנות את אסטרטגיית ההשקעה במניות הבנק השוויצרי קרדיט סוויס , בו היא מחזיקה כ-2%. על פי הודעת החברה, בכוונתה לממש מניות קרדיט סוויס בבורסה או מחוצה לה, בהתאם לתנאי השוק.

למעלה משנתיים סופגים אי.די.בי והעומד בראשה, נוחי דנקנר, ביקורת על ההחזקה הממונפת של כור במניות הבנק השווייצרי - הימור שהסב לה בשנים האחרונות בעיקר הפסדים. כעת, לאחר שלוש שנים בהן נמנע דנקנר ממכירת הפוזיציה, הוא החליט כנראה כי הגיעה העת לעשות זאת.

בהודעת כור נכתב כי המהלך נעשה "נוכח מגמת ההתאוששות במחיר מניית קרדיט סוויס בשנה האחרונה", וכן על רקע עסקת מיזוג אפשרית בין כור לבין החברה האם, דסק"ש - עסקה עליה הודיעה החברה לפני כחודשיים. מניית קרדיט סוויס עלתה בשנה האחרונה ב-74%, וכיום היא נסחרת סביב מחיר של 28 פרנק שוויצרי.

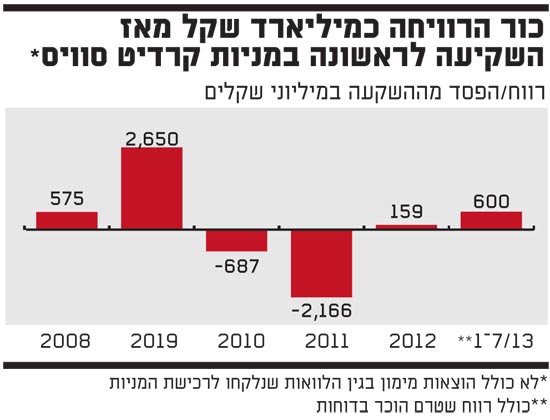

כור משערכת באופן שוטף את ההחזקה שלה בקרדיט סוויס. נכון לדוחות הרבעון הראשון של 2013, עמד שווי המניות על כ-3.25 מיליארד שקל. מאז עלה שווי ההשקעה בכ-464 מיליון שקל, כך שבסיכום חמש שנים מאז החלה כור להשקיע במניות קרדיט סוויס היא מורווחת, בסה"כ, כמיליארד שקל "על הנייר", לא כולל הוצאות מימון בגין הלוואות שנלקחו מבנקים זרים למימון הרכישה (כך שבפועל הרווח הכולל על ההשקעה נמוך יותר).

ההוצאה לפועל של המכירה של מניות קרדיט סוויס כעת, צפויה להתבצע על פני מספר חודשים. בכל מקרה, גם אם תמכור כור את מלוא החזקותיה בבנק, הרי שבשל מצבה הפיננסי היא לא תוכל לחלק דיבידנד ברבעונים הקרובים לחברה האם דסק"ש, כך שמבחינה זו לא חל שיפור במצבו הפיננסי של קונצרן אי.די.בי.

את ההשקעה בקרדיט סוויס החלה כור לבצע בתחילת 2008, בזמן המשבר הגלובלי בשווקים. הסיבוב הראשון של ההשקעה היה מוצלח, ומימוש הפוזיציה הניב לחברה רווח עצום של כ-2.65 מיליארד שקל בשנת 2009. אולם הסיבוב השני של ההשקעה, שהתחיל באותה שנה, הביא להפסדים כבדים (חלקם על הנייר וחלקם מומשו), נוכח המשבר בשוקי אירופה ב-2011.

על רקע הירידה בשווי מניית הבנק, נאלצה כור לשפר את יחס הביטחונות להלוואה (LTV) לטובת הבנקים המלווים, מורגן סטנלי וסיטי, שהעמידו לה הלוואה של כ-4.3 מיליארד שקל. לצורך כך היא מימשה מניות קרדיט סוויס בהפסד, וירדה בהיקף ההחזקה שלה מ-3.2% לכ-2% מההון המונפק של קרדיט סוויס.

באותה תקופה דרשה רשות ני"ע כי החברה תכיר בהפסד על ההחזקה בנייר בדוחות רווח והפסד, דבר שגרר ירידה בהונה העצמי של כור ומעבר ליתרת עודפים שלילית, מה שמנע את יכולת חלוקת הדיבידנד בקומות הנמוכות בפירמידה של דנקנר. בכך נעצר המקור המרכזי להחזרי החוב של אי.די.בי פתוח ואי.די.בי אחזקות, מה שהכניס את הקונצרן לסחרור.

ברקע: מיזוג כור ודסק"ש

במבנה הפירמידה של קונצרן אי.די.בי, כור היא החברה הבת של דסק"ש והנכדה של אי.די.בי פתוח. האחרונה, כידוע, נמצאת בימים אלו במאבק משפטי מול מחזיקי האג"ח שלה, שמבקשים ליטול את השליטה בחברה מידיו של דנקנר.

לפני כחודשיים קיימה דסק"ש אסיפת מחזיקי אג"ח, בה הציף ליאור חנס, מנכ"ל החברה ויו"ר כור, את סוגיית המיזוג של דסק"ש וכור. חנס ציין אז כי "התהליך נמצא בעבודה אינטנסיבית שבמסגרתה מתבצעת הערכת שווי לכור". בנוסף הועלתה האפשרות כי במסגרת המיזוג ייתכן פירעון מוקדם של אג"ח כור, תוך שימוש בקופת המזומנים שלה.

מחזיקי האג"ח, המודאגים מבעיית התזרים בה נתונה דסק"ש, שמעו מחנס כי הוא אינו שולל אפשרות של מכירת החזקותיה של כור במניות קרדיט סוויס לצורך מהלך זה, במטרה לחזק את מצבה הפיננסי של החברה ולהוריד את רמת המינוף שלה. נזכיר כי בעבר נבחנה האופציה למיזוג בין שתי החברות, אך בשל שינוי חד במחירי המניות הוקפא המיזוג, וההצעה אפילו לא הגיעה לידי הצבעה של בעלי המניות.

בינתיים בקומה העליונה בפירמידה של דנקנר, הודיעו היום מחזיקי האג"ח של אי.די.בי אחזקות על מועד לאסיפות מקדימות שנקבע ל-4 באוגוסט. במסגרת אסיפות אלו יצביעו מחזיקי האג"ח על ההסדר הרצוי מבחינתם בחברה, ובנוסף ידרשו הנוכחים גם להצביע לגבי הסדר הפשרה בנושא השבת הדיבידנדים של בעלות השליטה בחברה, המשפחות לבנת ומנור.

כור הרוויחה כמיליארד שקל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.