גידול של כ-40% ברווחים מהשקעות - הודות לתשואות חיוביות בשוקי ההון; עלייה של יותר מ-620 מיליון שקל בהכנסות מדמי הניהול - בין היתר הודות לחזרה לגביית דמי הניהול המשתנים בפוליסות המשתתפות ברווחים; וכמו בעבר: גם רווח כולל לפני מס בגובה של כחצי מיליארד שקל, שמגיע היישר מביטוחי הרכב חובה שהמדינה כופה על הציבור לעשות.

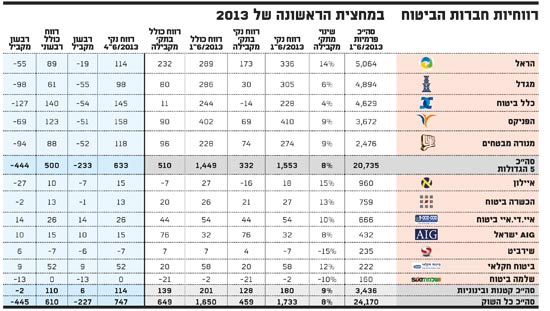

אלו הן המגמות העיקריות שהובילו את חברות הביטוח להציג במחצית הראשונה של שנת 2013 רווח נקי מצרפי של כ-1.73 מיליארד שקל. זאת כמעט פי ארבעה לעומת רווח נקי של כ-459 מיליון שקל שרשמו חברות הביטוח במחצית המקבילה אשתקד.

בשקלול רווחי והפסדי השקעה בנכסים זמינים למכירה שנזקפו לקרנות הון, הציג הענף במחצית הראשונה של השנה רווח מצרפי של כ- 1.65 מיליארד שקל. מדובר בעלייה של יותר מ-150% לעומת התקופה המקבילה ב-2012, אז רשמו החברות רווח כולל של כ-649 מיליון שקל.

בשני הרבעונים הראשונים של 2013 הציגו חברות הביטוח רווח נקי מצרפי בשיעור ממוצע של כ-15% על ההון במונחים שנתיים. את חוד החנית של 5 הקבוצות הגדולות מהווה הפניקס, ואחריה ניצבות בסדר יורד מנורה מבטחים, כלל ביטוח, הראל ומגדל - שלה ההון העצמי הגבוה בענף.

כאמור, הפניקס, בניהול אייל לפידות, הציגה את הרווח הנקי הגבוה בענף במחצית הראשונה של 2013 וברבעון השני. הפניקס גם הציגה את הרווח הכולל הגבוה במחצית, ואת הרווח הכולל השני בגובהו ברבעון השני - אחרי כלל ביטוח בניהול איזי כהן, שעשתה כמה מהלכים אגרסיביים מאז נכנס לתפקידו בשלהי 2012.

לגבי הפניקס נציין שני היבטים: בתקופה זו השנה "נהנתה" החברה מרווח חד-פעמי של 72 מיליון שקל לפני מס בגין עסקה להחלפת מבטחות משנה באחת מפעילויותיה. עם זאת, גם בנטרול הרווח החד-פעמי האמור, ובהתחשב בכך שבשונה ממתחרותיה הפניקס סחבה עמה בתקופת הדוח גיבנת של אי-גביית דמי הניהול המשתנים, הציגה הפניקס תוצאות טובות ורווחיות גבוהה, בוודאי ביחס לגודלה.

מעבר לרווח ברבעון השני

ברבעון השני השנה רשמו חברות הביטוח רווחיות מצרפית שנרשמה בכל החברות, להוציא אחת - שירביט. בסך הכול רשמו החברות ברבעון השני השנה רווח נקי מצרפי של כ-747 מיליון שקל, לעומת הפסד של כ-227 מיליון שקל שרשמו ברבעון המקביל אשתקד. הרווח הכולל הסתכם ברבעון השני השנה בכ-610 מיליון שקל, לעומת הפסד של כ-445 מיליון שקל שנרשם ברבעון המקביל.

השיפור בתוצאות הרבעון השני השנה לעומת הרבעון המקביל אינו רק תוצאה של הפעילות העסקית, שתלויה במידה ישירה וחזקה במתרחש בשוקי ההון. הוא נובע גם מכך שברבעון השני ב-2012, השינוי הרגולטורי לגבי אומדני תוחלות החיים - שעל-פיהם פועלות חברות הביטוח - הביא לפגיעה ברווח מתחום ביטוח החיים, והוביל לקיזוז של יותר מ-250 מיליון שקל נטו מרווחי קבוצות הביטוח.

שינוי אומדנים אלה הגיע יד ביד עם הודעת האוצר על ביטול הבטחת מקדמי תוחלת חיים בפוליסות החיסכון של ביטוחי החיים החל מינואר 2013. צעד זה גרר שינויים ניכרים במאפייני החיסכון הפנסיוני במשק, והוביל את חברות הביטוח לספר בדוחותיהן על עצירה ניכרת במכירת ביטוחי מנהלים חדשים והעברת מכירות לעבר הפנסיה.

הראל "הגדולה" בפרמיות במחצית

בשורה העליונה רשמו חברות הביטוח בששת החודשים הראשונים של 2013 גידול של כ-8% בפרמיות המצרפיות שרשמו בעסקי הביטוח (לא כולל דמי הגמולים בפנסיה ובגמל). סך הפרמיות הענפיות במחצית היה כ-24.2 מיליארד שקל.

ביחס לפרמיות נציין כי הראל, בניהול המנכ"לים המשותפים מישל סיבוני ושמעון אלקבץ, היא החברה "הגדולה" בענף (במונחי הון עצמי היא השנייה בענף לאחר מגדל). בששת החודשים הראשונים של השנה רשמה הראל - שחלק קטן מהפרמיות שהיא רושמת מגיע משתי פעילויות קטנות בחו"ל - פרמיות בהיקף כולל של כ-5.06 מיליארד שקל. זאת לעומת סך של כ-4.9 מיליארד שקל ושל כ-4.6 מיליארד שקל של מגדל וכלל ביטוח, בהתאמה.

מציאות זו, לצד הרווחיות הגבוהה של הפניקס, מלמדת כי החלוקה ההיסטורית של שתי קבוצות מובילות וגדולות הרחק מעל היתר (מגדל וכלל ביטוח) אינה קיימת עוד. משוואת הכוחות משתנה, וישנם תחומי פעילויות רבים שבהם ההובלה עברה ידיים. זאת במיוחד בנוגע לחלוקת הפעילות בעסקים שהרגולציה משפרת את עתידם, לעומת תחומים שאותם הרגולציה חסמה במידה רבה, ומידת השפעתה עליהם תבוא יותר ויותר לידי ביטוי בעתיד.

אגב ההכנסות מפרמיות, הרווח הכולל של החברות במחצית הראשונה של השנה היווה בממוצע שיעור של כ-6.8% מסך הפרמיות שרשמו החברות בתקופה זו. הפניקס ומנורה מבטחים הציגו בשורה זו שיעור של כ-9%, בעוד שמגדל, הראל וכלל ביטוח הציגו שיעור של בין 5% ל-6%.

כך או אחרת, נוסף על ההכנסות מפרמיות נהנו חברות הביטוח במחצית הראשונה של השנה מגידול של כ-39% ברווחים מהשקעות (ההכנסות מהשקעות), שהסתכמו בסך של כ-10.6 מיליארד שקל. ההכנסות גדלו ביותר מ-2.4 מיליארד שקל נוספים רק מדמי הניהול שגבו 5 קבוצות הביטוח הגדולות במחצית השנה הראשונה.

קופות הגמל מאבדות רווחיות

ממבט על תחומי הפעילויות המרכזיים של חברות הביטוח עולה, כי תחום ביטוח החיים הניב ל-5 קבוצות הביטוח הגדולות (שמחזיקות כמעט בכל השוק הזה) רווח כולל מצרפי של כ-841 מיליון שקל במחצית הראשונה של 2013. זאת לעומת הפסד מצרפי של כ-152 מיליון שקל במחצית המקבילה אשתקד. כאמור, אשתקד היה לחברות הפסד חד-פעמי גורף בתחום זה, בשל שינוי האומדנים של תוחלות החיים.

לצד פעילות זו הציגו החברות במחצית הראשונה של השנה הנוכחית רווח כולל מצרפי של כ-137 מיליון שקל בתחום הפנסיה. רווח זה מהווה גידול קל של כ-3% ביחס לרווח שנרשם בתקופה המקבילה אשתקד, וזאת על אף הגידול בסך הנכסים המנוהלים בקרנות הפנסיה.

למרות הירידה ברווחיות ביחס לנכסים המנוהלים, תחום זה מהווה תחום ליבה עבור קבוצות הביטוח, והחל מהשנה הוא למעשה תחום החיסכון הפנסיוני היחיד כמעט שקיים לחוסכים החדשים.

במהלך התקופה האמורה הניבו קופות הגמל לקבוצות הביטוח הגדולות רווח כולל של כ-94 מיליון שקל. מדובר בקיטון של כ-22% ביחס למחצית הראשונה ב-2012, והחל מינואר השנה דמי הניהול המקסימליים בקופות אלה קטן מ-2% מהצבירה עד ל-1.1% מהצבירה ועד ל-4% מהפרמיות.

כך איבדו קופות הגמל מהרווחיות שהייתה טמונה בהן, על רקע הוראת הרגולציה להפחית את דמי הניהול המקסימליים שמותרים לגבייה בשוק (במטרה להפחית את דמי הניהול שהיו נהוגים בפועל, ושהיו גבוהים מדי). במקביל, ביטוחי המנהלים הרווחיים מפעם כבר כמעט אינם נמכרים השנה. כך, נראה שמנועי הצמיחה של החברות משתנים.

פירוש הדבר, בין היתר, התמקדות בביטוחי הבריאות (שבימים אלה נמצאים על שולחן הרגולציה), וביטוחי פרט בביטוחי החיים (דגש על ביטוחים טהורים) וחזרה לדגש על הביטוח הכללי. כל זאת תוך התייעלות בהוצאות. אלו הן מגמות שמורגשות בדוחות החברות.

כך, בששת החודשים הראשונים של השנה, ביטוחי הבריאות והסיעוד הניבו ל-5 הקבוצות הגדולות פרמיות בהיקף כולל של כ-3.6 מיליארד שקל. מדובר בגידול של כ-11% לעומת המחצית המקבילה אשתקד. פעילויות אלו הניבו ל-5 קבוצות הביטוח הגדולות רווח כולל מצרפי של כ-340 מיליון שקל - 132% יותר מהרווח הכולל שתחום זה הניב במחצית המקבילה אשתקד.

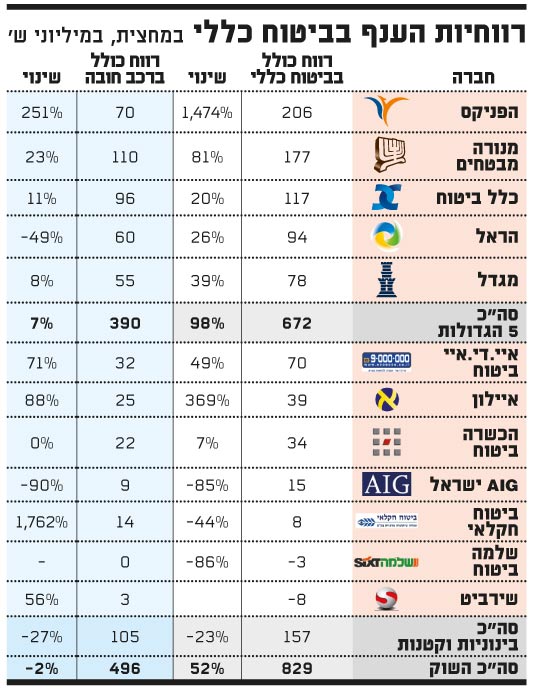

צמיחה של 52% בביטוח הכללי

בששת החודשים הראשונים של השנה רשמו חברות הביטוח רווח כולל לפני מס של כ-829 מיליון שקל בתחומי הביטוח הכללי. מדובר בגידול של כ-52% ביחס לרווח הכולל שהניבו הביטוחים הכלליים לכל חברות הביטוח במחצית המקבילה אשתקד.

אגב, על פניו חלה ב-AIG ירידה ענקית ברווחיות בפעילויות אלו. ואולם, AIG ישראל הייתה ועודנה חברה רווחית, והירידה נובעת בעיקר מרווח חד-פעמי בגובה 79.3 מיליון שקל לפני מס, שרשמה בתקופה המקבילה אשתקד, בשל שינוי ההכרה ברווחי רכב חובה (החברה שינתה את התקופה שבה היא שומרת את הצבירה ברכב חובה מ-5 שנים ל-3 שנים).

כך או אחרת, כ-60% מהרווח הכולל לפני מס שרשמו חברות הביטוח בתחום הביטוח הכללי (רק שירביט ושלמה ביטוח הצעירה לא רשמו רווח), נבעו מתחום הרכב חובה. הרכב חובה כשמו כן הוא - ביטוח שהמדינה מחייבת לעשות לנזקי גוף בתאונות דרכים.

ביטוח חובה זה, שהחברות מחכות 3 שנים בטרם הן מכירות ברווחים שנצברו בו, הניב רווח כולל לפני מס מצרפי של כ-496 מיליון שקל (כל החברות רשמו רווח בתחום זה). במחצית המקבילה אשתקד הניב תחום פעילות זה רווח כולל לפני מס בהיקף מצרפי של כ-508 מיליון שקל.

ביטוח

ביטוח כללי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.