"איזה גוף מוכר בימים האחרונים את המניות של בזן ?", שאלנו היום את אחד הברוקרים בשוק ההון, לאחר שמניית בתי הזיקוק בחיפה סיימה בנפילה של 18% במחזור מסחר חריג של מעל 117 מיליון שקל. "אני לא חושב שיש גוף אחד שלא מוכר את המניה", הייתה התשובה שקיבלנו - ספק בצחוק, ספק בציניות - בכל מקרה באופן שמשקף את האווירה סביב המניה בימים האחרונים. בעקבות הירידות מננית בזן, שבשליטת החברה לישראל (37.1%) והפטרוכימיים של דיויד פדרמן (30.7%), סיימה בשווי של 2.39 מיליארד שקל, ירידה של 900 מיליון שקל בשבוע האחרון. את בזן מנהל מאז חודש יולי השנה אריק יערי.

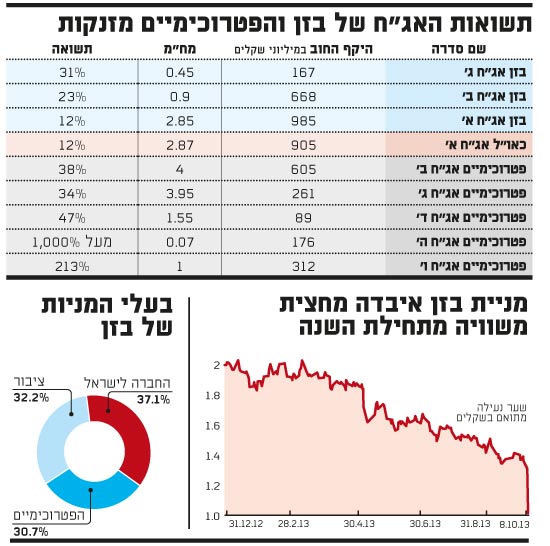

הירידות שחוו המניות ואיגרות החוב של בזן מתחילת החודש, הפכו היום לקריסה של ממש: מלבד המניה, שחזרה לרמת מחיר הבוהה אך במעט מהשפל אליו הגיעה לאחר המשבר הפיננסי בשנת 2008, גם האג"ח נסחרו בירידות שערים ובמחזורי מסחר חריגים המשקפים חשש מפני הסדר חוב בחברה. האיגרות הארוכות ירדו בכ-6% והן נסחרות כעת בתשואה של 11%; באג"ח הקצרות יותר נרשמו ירידות של 3%-6%, והן נסחרות בטווח תשואה של 20%-25%. סך החוב של בזן למחזיקי האג"ח עומד על כ-1.8 מיליארד שקל.

הטריגר לכדור השלג הנוכחי בבזן הוא הודעה שפרסמה החברה בשבוע שעבר, על כוונתה לשלם תוספת ריבית של 0.25% למחזיקי האג"ח הלא סחירות שלה, תמורת ויתורם ביחסי הכיסוי בהם התחייבה לעמוד ברבעון השלישי, ובין היתר הון עצמי מינימלי. החשש בשוק הוא שבזן תציג גם ברבעון השלישי תוצאות חלשות, ולא תעמוד בהתניות הפיננסיות להן התחייבה מול המערכת הבנקאית, המממן העיקרי של החברה. על רקע אירועים אלה החלו להתפרסם בתקשורת הכלכלית כתבות וניתוחים על יכולת החזר החוב השברירית של החברה, מה שהוסיף דלק לירידות השערים.

בתגובה לנפילה בניירות הערך שלה, הוציאה היום בזן דיווח לבורסה, שבו סיפקה באופן חריג נתונים מקדמיים על פעילותה ברבעון השלישי, בניסיון להרגיע את המשקיעים. "עם סיום הרבעון, ומאינדיקציות ראשוניות לגביו, עולה כי מרווח הזיקוק של החברה יהיה גבוה בכ-4 דולר לחבית ממרווח הייחוס, שעמד ברבעון בממוצע על כ-1 דולר לחבית. תוצאות אלה כוללות גם את השפעות תרומת מתקן המידן והגז הטבעי", כתבה בזן, והוסיפה כי "מרווחי הפולימרים המשיכו להתחזק במהלך הרבעון השלישי, בהמשך למגמה ברבעון הקודם, והם תורמים לרווחיות של מגזר פעילות זה". ההודעה הביאה להתמתנות ירידות השערים בני"ע של החברה.

המתיחות עם סוריה במהלך הרבעון השלישי הביאה לתנודתיות גבוהה במחירי הנפט, שזינק תוך זמן קצר מ-102 ל-117 דולר לחבית, ולאחר שזו התפוגגה, ירד חזרה ל-108 דולר לחבית. התנודתיות הגבוהה ניכרת גם במרווחי הזיקוק, שהיו נמוכים בהשוואה למחצית הראשונה של השנה.

את הרבעון השני של השנה סיימה בזן עם הפסד של 37.5 מיליון דולר, בין היתר על רקע תקלה במתקן ייצור המימן של החברה, שפגעה במרווח הזיקוק שלה שהסתכם ב-4.2 דולר לחבית (בעוד מרווח הייחוס, שמבטא ממוצע מרווחים במדינות אגן הים התיכון, עמד אז על 2.5 דולר).

מהנתונים הללו ניתן להבין כי ברבעון השלישי מתקן הפצחן המימני, שהוקם בעלות של כ-530 מיליון דולר, אכן נתן את תרומתו, אך המרווחים הנמוכים בענף הביאו לכך שמרווח הזיקוק הסופי של החברה יאמיר לכ-5 דולר לחבית - מרווח אשר מייצר תזרים שלא בטוח כי יספיק לפירעון חובותיה של בזן.

סך החוב הפיננסי של בזן לבנקים ולמחזיקי האג"ח עומד על כ-5.5 מיליארד שקל, והחשש העיקרי בקרב המשקיעים הוא שללא הזרמת הון, תתקשה החברה לעמוד בפירעונות החוב למחזיקי האג"ח הצפויים בסוף השנה - תשלומי קרן וריבית בהיקף של כ-370 מיליון שקל לשלוש הסדרות השונות.

בעוד חצי שנה, במארס 2014, נדרשת החברה הבת כרמל אולפינים (כאו"ל) לבצע פירעון קרן וריבית לסדרת האג"ח שלה, בהיקף של 152 מיליון שקל. מצב הנזילות של כאו"ל מוגדר כחלש, והיא נסמכת על התמיכה של בזן, שהעמידה לה כתב ערבות בהיקף של עד 135 מיליון דולר לכיסוי חובותיה. כך, שלא מן הנמנע כי גם פירעון החוב שלה יגולגל בסופו של דבר לפתחה של החברה האם, בזן.

על רקע זה, ייתכן שבזן תצטרך הזרמת הון מבעלי השליטה שלה על מנת להימנע מהסדר חוב, היות שלא ברור האם המערכת הבנקאית תהיה מוכנה להגדיל את האשראי שהיא מעמידה לה. בקרב בעלי השליטה, רק החברה לישראל יכולה באופן מעשי להזרים הון לבזן ולעזור בפירעון חובותיה, כפי שעשתה בחברות אחרות בהן היא מחזיקה, דוגמת צים וטאואר. בחברה לישראל סירבו היום להתייחס לפניית "גלובס", האם בכוונתם להזרים הון לבזן במקרה שתזדקק להון חיצוני לצורך פירעון חובותיה.

הפסד של 45 מ' ש' ב-3 חודשים

האנליסט ירון זר, שעבר לאחרונה מבית ההשקעות כלל פיננסים שפורק לחברת הביטוח כלל, העניק בחודש יוני האחרון המלצת "מכירה" למניית בזן, עם מחיר יעד של 1.5 שקל. מחיר זה, שהיה בזמנו נמוך ממחיר השוק של המניה, גבוה כעת בקרוב ל-50% ממחירה הנוכחי. אחד הנימוקים המרכזיים להורדת ההמלצה של זר היה כי לחברה חוב ספקים בגובה של כ-550 מיליון דולר, אשר החליף חוב לבנקים ואג"ח, כך שהיקף החוב הכולל של בזן גדול יותר, וכך גם הסיכון שלה.

למרות זאת, הצליחה בזן חודש לאחר מכן לגייס 400 מיליון שקל ממשקיעים מוסדיים, במסגרת הרחבת סדרת אג"ח א'. גיוס זה נתן העניק מרווח נשימה לבזן, אולם לגופים המוסדיים שרכשו אג"ח זו, שהונפקה בשנת 2007 לפני תקנות חודק, כך שאינה מכילה ביטחונות - נגרם הפסד כבד תוך זמן קצר.

היום רשמו האג"ח נפילה של כ-6% למחיר של 101 אגורות, כאשר המוסדיים רכשו איגרות אלו לפני שלושה חודשים במחיר של 112.75 אגורות. הרוכשים בהרחבת הסדרה נמצאים כעת בהפסד של כ-11%, או 45 מיליון שקל, על השקעתם שבוצעה אך לפני מספר חודשים.

הקריסה בבזן חיסלה את הסדר החוב של פדרמן בפטרוכימיים

הקריסה בניירות הערך של בזן בשבוע האחרון מסמנת את סופו של מתווה הסדר החוב שאותו מנסה לקדם בחודשים האחרונים חברת הפטרוכימיים שבשליטת דיויד פדרמן. אם לא תירשם התאוששות דרמטית במנייתה של בזן, תידרש הפטרוכימיים לשלוף שפן חדש, כדי שתוכל לשמור על שליטתה המשותפת בבית הזיקוק בחיפה, לאחר שפדרמן ושותפיו הודיעו כי לא יזרימו הון חדש לפטרוכימיים במסגרת הסדר החוב.

היקף החוב הפיננסי של הפטרוכימיים, אשר הנכס היחידי שבו היא מחזיקה הוא 30.7% ממניות בזן, עומד על כ-1.95 מיליארד שקל. רוב החוב, כ-1.5 מיליארד שקל, הוא למחזיקי האג"ח בשש סדרות שונות, אשר מקבלים בחודשים האחרונים רק תשלומי ריבית. נוסף על כך לפטרוכימיים, המנוהלת כעת על-ידי סמנכ"ל הכספים צוקי הרוש, שהחליף את ערן שוורץ שהתפטר, יש חוב בהיקף של כ-120 מיליון שקל לקרן בראשית, וחוב של כ-300 מיליון שקל לבנק הפועלים.

הרעיון שעמד בבסיס הסדר החוב שהציעה הפטרוכימיים הוא פריסה של החוב לטווח ארוך יותר, עד שנת 2017, תוך הנחה כי לאחר שבית הזיקוק החל לקבל אספקה של גז טבעי, והושלמה הפעלת מתקן הפצחן המימני, הוא יוכל לייצר תזרים גבוה יותר, ולחזור לחלק בעתיד דיבידנד לבעלי המניות.

לפני כשלושה חודשים נתן הבנק הסכמה עקרונית לדחיית תשלומי קרן ההלוואה שהעמיד לחברה, אשר מועד תשלומם הוא בשנים 2013-2016, לתחילת שנת 2017. אחד התנאים שהציב הבנק לדחיית החוב כלפיו הוא שפירעונות הקרן של נושיה האחרים של החברה יידחו גם הם ל-2017. עקב כך ניסו בתקופה האחרונה בפטרוכימיים להגיע להסכמה על דחיית פירעון החוב גם עם קרן בראשית, שהחוב כלפיה אמור להיפרע בשני תשלומים ב-2015 וב-2016, ועם חלק מסדרות האג"ח, אשר מועד פירעון הקרן שלהן הוא בשנים 2013-2016.

מה יכולת שירות החוב של בזן

על רקע האירועים האחרונים, מתברר שהשאלה שעומדת על הפרק היא לא מה יכולת חלוקת הדיבידנד העתידית של בזן, אלא מה יכולת שירות החוב שלה עצמה. הדבר האחרון שנראה שבזן יכולה לעשות בעתיד הנראה לעין הוא חלוקת דיבידנד לבעלי המניות שלה. להיפך: היא זקוקה בדחיפות להזרמת הון מידי הבעלים שלה. היות שלפטרוכימיים אין יכולת לעשות זאת, צפוי חלקה בבית הזיקוק להיות מדולל באופן משמעותי אם בזן תבצע הנפקת זכויות.

המשמעות של הנפילה האחרונה במניית בזן היא קריטית עבור הפטרוכימיים, כיוון שגיוס הון של מאות מיליוני שקלים שלהם נדרשת בזן, אם יתבצע, ייעשה לפי שווי נמוך, מה שיביא לדילול המשמעותי.

האלטרנטיבה - מכירת מניות בזן שברשותה לחברה לישראל, או למשקיע אחר - הפכה גם היא בעייתית כעת, כיוון שמחיר המכירה צפוי להיות נמוך יותר, מה שישפיע על ההחזר למחזיקי האג"ח.

על רקע זה, נפלו היום איגרות החוב של הפטרוכימיים בעשרות אחוזים, והן נסחרות במחיר של 20-35 אגורות, המשקף תשואות זבל אסטרונומיות.

איגרות החוב מסדרה ד', אשר עד לאחרונה נסחרו בתשואות נמוכות על רקע העובדה שהן מגובות במניות בזן, ירדו היום בצורה חריפה, היות ששווי הביטחונות - מניות בזן - כבר לא מכסה את מלוא החוב למחזיקי האג"ח.

לאחר הנפילה האחרונה במנייתה של בזן עומד שווי מניות הפטרוכימיים בבזן על כ-800 מיליון שקל. כאשר מוסיפים לכך את המזומן שהיה בקופתה בסוף הרבעון השני, בניכוי תשלומי ריבית, מסתכמים נכסיה בכמיליארד שקל, בעוד שהיקף החוב הפיננסי שלה כמעט כפול.

החוב הגדול מייצר תשלומי ריבית שנתיים של כ-125 מיליון שקל, שאותם ממשיכה החברה בשלב זה לפרוע כסדרם. עקב כך, כל ירידה במנייתה של בזן משפיעה באופן ישיר על שיעור ההחזר אשר לו יזכו מחזיקי האג"ח.

פטרוכימיים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.