פירמת רואי החשבון בייקר טילי, המשמשת כגוף הכלכלי המייעץ לנאמנים ולמחזיקי אג"ח אי.די.בי אחזקות, פרסמה היום השוואה בין שלוש הצעות ההשקעה באי.די.בי שנשלחו אתמול לביהמ"ש על ידי שלושת המתמודדים: קבוצת דולפין בראשות המשקיע הארגנטינאי אדוארדו אלשטיין (שותפם של מחזיקי האג"ח), קבוצת גרנובסקי-דנקנר, וקבוצת אקסטרה הולדינג בראשות מוטי בן משה.

מהשוואת חלופות ההשקעה השונות, שבוצעה על ידי רו"ח איציק עידן, שותף בפירמת הייעוץ, עולה כי הצעתו של בן משה מגלמת את השווי הנמוך ביותר עבור נושי אי.די.בי אחזקות (הנמצאת בחדלות פירעון), כאשר היא רחוקה ביותר מ-100 מיליון שקל מההצעה הגבוהה ביותר.

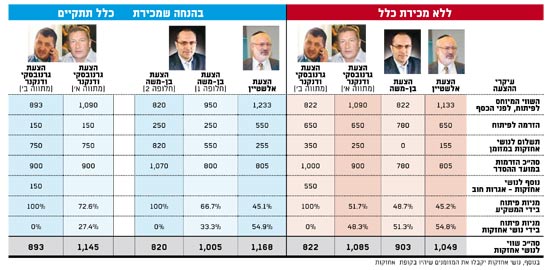

ההשוואה נעשתה בהינתן שני תרחישים עיקריים שעלו בכל אחת משלוש ההצעות: תרחיש שבו כלל ביטוח נמכרת, ותרחיש שבו היא נותרת באי.די.בי.

ההצעות השונות נבחנו לפי הפרמטרים הבאים: השווי המיוחס לחברה הבת אי.די.בי פתוח לפני הכסף, ההזרמה הצפויה לפתוח, תשלום במזומן לנושי אחזקות, סה"כ הזרמות במועד ההסדר, האג"ח שיינתנו לנושים (נכון רק במקרה של הצעת גרנובסקי-דנקנר), והמניות של פתוח שיהיו בידי מחזיקי אג"ח אחזקות לאחר ההסדר.

בהתאם, חישב עידן את סך השווי לנושי אחזקות בכל חלופה, כשהוא נשען על הערכת השווי האחרונה לאי.די.בי פתוח שהגיש לאחרונה לביהמ"ש, אייל גבאי, המומחה הכלכלי בחברה. לפי הערכה זו, שווי החברה עומד על כ-980 מיליון שקל בממוצע.

גרנובסקי מול אלשטיין

מהחישוב של בייקר טילי עולה כי בהינתן מכירת כלל ביטוח מגלמת הצעתו של אלשטיין תמורה של 1.168 מיליארד שקל לנושי אחזקות, לעומת טווח של 893 מיליון שקל עד 1.145 מיליארד שקל אצל גרנובסקי-דנקנר ו-820 מיליון שקל עד 1.005 מיליארד שקל אצל בן משה. מנגד, בתרחיש לפיו כלל ביטוח לא תימכר עומד שווי החבילה של אלשטיין על כ-1.049 מיליארד שקל, לעומת 822 מיליון שקל עד 1.037 מיליארד שקל אצל גרנובסקי-דנקר ו-903 מיליון שקל אצל בן משה.

למעשה, מההשוואה עולה כי החלופות שמציעות שתי הקבוצות, זו של אלשטיין וזו של גרנובסקי-דנקנר, קרובות מאוד מבחינת התמורה שהן מעניקות לנושי אי.די.בי אחזקות. נראה כי הדבר נובע מכך שעידן נתן את אותו משקל לרכיב המזומן ולרכיב האקווטי בכל אחת מההצעות. אבל בעוד שאצל אלשטיין שווי המניות שיישארו בידי נושי אחזקות ביום שלאחר ההסדר הוא הגבוה ביותר, אצל קבוצת גרנובסקי-דנקנר מרכיז זה הוא הנמוך ביותר. ומנגד, בהצעת גרנובסקי-דנקנר רכיב המזומן הגבוה ביותר מבין כל שלוש ההצעות.

בבייקר טיילי ערכו גם "טבלת רגישויות" הבוחנת את שווי שלוש ההצעות לפני הזרמת המזומנים לפתוח. גם מטבלה זו עולה כי הצעתו של בן משה מגלמת את השווי הנמוך ביותר עבור המחזיקים, וכי הצעתו של אלשטיין היא הגבוהה ביותר, אך רק במיליוני שקלים בודדים לעומת הצעת גרנובסקי-דנקנר.

אפשר, אם כן, להתווכח על אופן ההשוואה שערך עידן, ולטעון כי היא אינה משווה "תפוחים לתפוחים" (ביחוד בכל הנוגע להעמדת רכיבי המזומן והאקוויטי בהצעות השונות על אותו מישור). אך בשורה התחתונה, עצם היותן של הצעות ההשקעה של קבוצות אלשטיין וגרנובסקי-דנקנר דומות מבחינת הערך שיוענק לנושי אחזקות, מובילה להערכה כי בסופו של דבר מחזיקי האג"ח יוכלו להרשות לעצמם לקבל את הכרעתם לא רק על סמך פרמטרים כלכליים. הפרמטר המרכזי בהקשר הזה הוא כמובן זהותו של בעל השליטה והעבר שיש למחזיקי האג"ח עמו. כאן יש לאלשטיין יתרון, לאור העובדה שמחזיקי האג"ח של אי.די.בי אחזקות בחרו בו מראש כשותף.

ההצעות השונות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.