היום (ג') הוגשו לביהמ"ש שתי הצעות השקעה משופרות בקונצרן אי.די.בי, במסגרת המכרז הבלתי רשמי שמנהל השופט איתן אורנשטיין למכירת השליטה בקונצרן. מדובר בהצעתה של קבוצת גרנובסקי-דנקנר ומולה הצעתם המאוחדת של אדוארדו אלשטיין ומוטי בן משה. בשני המקרים מדובר בהגדלת היקף ההבטחה להזרמת הון לקונצרן ולנושיו.

תחושה כללית של שביעות רצון שררה היום בקרב מחזיקי האג"ח, הנאמנים ואף המומחים מטעם ביהמ"ש נוכח מקצה השיפורים שעברו שתי ההצעות. "המנצחת הגדולה של היום היא התחרות. את המילה האחרונה יאמרו נושי הקבוצה, שנראה כי סבב השיפור האחרון השיא עבורם תוספת ערך משמעותית ביותר", אמרו נאמני אג"ח אי.די.בי אחזקות.

יחד עם זאת, עדיין מרחף סימן השאלה לגבי יכולתן הפיננסית של שתי הקבוצות לעמוד בהצעותיהן.

ביום שישי הקרוב יגיש אייל גבאי, המומחה הכלכלי בחברה מטעם ביהמ"ש את חוות הדעת שלו לגבי ההצעות המשופרות, כאשר במהלך שבוע הבא יצביעו עליהן נושי החברה. ההכרעה בביהמ"ש תינתן באמצע החודש הבא.

נזכיר כי חברת אי.די.בי אחזקות נמצאת במצב של חדלת פירעון כבר יותר משנה, כשיש לה חוב של כ-2 מיליארד שקל, עיקרו למחזיקי האג"ח, שצפויים לספוג תספורת של עשרות אחוזים על הערך המתואם של החוב.

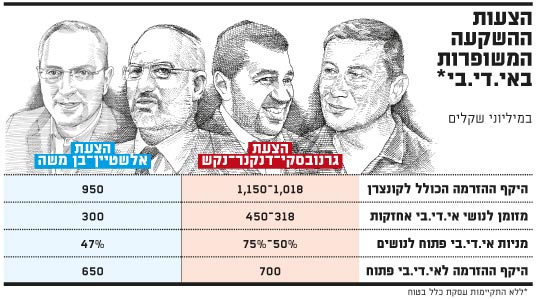

קבוצת גרנובסקי-דנקנר - שבה הוחלפה ברגע האחרון חברת המזון נטו של דודי עזרא באחים נקש, בעלי ארקיע - העלתה את הצעתה להשקעה כוללת במסגרת הסדר החוב של עד 1.150 מיליארד שקל, לעומת 900 מיליון שקל בהצעתה הקודמת.

הקבוצה מציעה להזרים למחזיקי האג"ח של אי.די.בי אחזקות 318-450 מיליון שקל, הזרמה של 200 מיליון שקל לאי.די.בי פתוח והפקדת חצי מיליארד שקל בחשבון נאמנות, שיוזרם לאחרונה רק במידה שעסקת המכירה של כלל ביטוח לא תצא לפועל עד יוני 2014.

בנוסף, בהתאם לדרישת נאמני האג"ח, התחייבה הקבוצה כי לא תתנה את ביצוע ההסדר באישורים רגולטוריים של הממונה על הביטוח באוצר ומשרד התקשורת, אשר להם יידרש גרנובסקי אם תיבחר הצעת הרכישה של הקבוצה.

נקש במקום עזרא

כאמור, הוסיפה היום הקבוצה לשמה צלע שלישית - האחים אבי, רפי וג'ו נקש. כפי שנחשף אתמול ב"גלובס", הצליח דנקנר לרתום לקבוצה את האחים, בעלי חברת התעופה ארקיע, אשר עתידיים להזרים כ-250 מיליון שקל בהסדר, 100 מיליון שקל מתוכם יפקידו בנאמנות. "אנחנו מאמינים בהשקעה ובקבוצה שהתגבשה, וכמובן בחברת אי.די.בי, ומקווים שכניסתנו לקבוצה תעזור לזכייה בהליך", ציין היום רפי נקש.

הצטרפות האחים נקש דורשת את אישור הממונה על ההגבלים, זאת בשל שליטתה של אי.די.בי בחברת התעופה ישראייר, שיחד עם ארקיע שולטות למעשה בתחום תיירות הפנים בארץ. בהקשר לכך ציינה היום הקבוצה, כי "הצדדים יפעלו להפקדה בנאמנות או מכירה של החזקה בפעילויות האמורות של קבוצת אי.די.בי תיירות".

מנגד בחרה כאמור חברת המזון נטו של דודי עזרא, שהייתה אמורה להזרים 135 מיליון שקל במסגרת הקבוצה, לפרוש ממנה, וזאת בשל "שינויים שנעשו במתווה ההסדרים". צריך להזכיר כי גם בפני קבוצה זו עמדו קשיים רגולטוריים בהצטרפות לקבוצה, שכן נטו היא אחד הספקים הגדולים של רשת שופרסל הנמצאת בשליטת אי.די.בי.

מכשול נוסף העומד בפני הקבוצה - המתכוונת לבנות מגדל של חברות החזקה על גב אי.די.בי - הוא חוק הריכוזיות, אשר עבר אתמול בוועדת הכספים של הכנסת, וצפוי לעלות להצבעה ב-9 בדצמבר. זאת כאשר מועד ההכרעה בסאגת הסדר החוב של אי.די.בי נקבע ל-15 בדצמבר.

"לא יעלה על הדעת שביחס להוראות החוק תחול פרשנות, שמשמעה כי פעולה שננקטה קודם למועד פרסום דבר החקיקה הופכת לבלתי חוקית, רק מפאת שטרם הושלמה מיד עם פרסומו", נמסרים מהקבוצה. במילים אחרות, דוחים שם את החלתו של חוק הריכוזיות רטרואקטיבית על קבוצת הרכישה שארגנו, שכן לטענתם היא התאגדה עוד טרם כניסתו לתוקף.

ויתרו על תנאים מתלים

מהעבר השני, הצעתם המשותפת של אלשטיין ובן משה הציגה גם היא מספר שיפורים עבור נושי הקונצרן. היקף ההזרמה הכולל לקונצרן עלה מ-805 מיליון ל-950 מיליון שקל, כאשר 300 מיליון שקל ישולמו לנושי אחזקות ו-650 מיליון שקל מיועדים להיות מוזרמים לאי.די.בי פתוח במקרה שעסקת כלל ביטוח לא תיסגר (אחרת, יעמוד היקף ההזרמה על 150 מיליון שקל בלבד).

בנוסף, ויתרו השניים על כל התנאים המתלים לקיום העסקה, ובראשם הסכמות עם בנק הפועלים לגבי אמות המידה הפיננסיות של אי.די.בי פתוח.

אלשטיין ובן משה ביקשו להדגיש כי עד כה הפקידו יחדיו כ-876 מיליון שקל בנאמנות עבור העסקה (גרנובסקי-דנקנר טוענים כי הפקידו 680 מיליון שקל), כי בקבוצת אסקטרא הולדינג של בן משה אין מינוף פיננסי אלא מבנה קבוצה שטוח, וכי בקבוצת אלשטיין "אין בכל חברה שהיא מינוף פיננסי משמעותי, ודולפין (הקרן שבאמצעותה מבקש אלשטיין לשלוט בקונצרן, א' פ') נטולת חוב כלשהו".

כמו כן, מתעתדים בקבוצה לערוך שינויים במצבת כוח האדם שלהם, הכוללים בעיקר רילוקיישן לאנשי המפתח. כך למשל, עשוי בן משה, אם תזכה הצעתם במכרז, "להקדיש את רוב זמנו ומרצו" לטיפול בענייני החברה, ואילו מקורבו של אלשטיין, שולם לפידות, מתכנן במקרה הצורך לעשות "עלייה" לישראל.

הצעות ההשקעה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.