ההתעניינות המחודשת בגיוון אימג'ינג , עליה דווח לראשונה ב"גלובס" לפני שבועיים, הבשילה לעסקה: אתמול (שבת) דיווחה בעלת השליטה בגיוון, קבוצת אי.די.בי של נוחי דנקנר, על סיכום עם "גוף אסטרטגי בינלאומי גדול" שירכוש את כל מניות החברה במחיר 30 דולר למניה. המחיר מהווה פרמיה של 26.8% על מחיר המניה בנאסד"ק ביום שישי, ומשקף לחברה שווי שוק של כ-970 מיליון דולר בדילול מלא (כ-860 מיליון דולר בנטרול המזומן שבקופת גיוון). הרוכשת היא חברת Covidian מאירלנד, שזוהי עבורה רכישה רביעית בישראל תוך כשנתיים. העסקה תתבצע במזומן בדרך של עסקת מיזוג הופכי משולש - הדורשת רוב רגיל, בניגוד לרוב של 95% הנדרש בהצעת רכש.

גיוון, המנוהלת על-ידי חומי שמיר, פיתחה גלולת-מצלמה לאבחון מערכת העיכול. ההיסטוריה שלה החלה ברפאל - החברה הביטחונית פועלת להסבת ידע מהעולם הצבאי לאזרחי באמצעות חברת RDC, והטכנולוגיה של גיוון היא אחד הפיתוחים שיצאו ממנה. בשנים האחרונות נחשבה גיוון כדוגמה לחברת מכשור רפואי ישראלית ש"עשתה את זה": הצליחה להביא מוצרים משלב הפיתוח ועד לשיווק באופן עצמאי. ב-2001 היא הונפקה לראשונה בנאסד"ק, וב-2004 נרשמה למסחר גם בת"א.

בשנה שעברה הודיעה גיוון על כוונתה לבחון "אפשרויות אסטרטגיות" להצפת ערך לבעלי המניות שלה, והחלה בניהול מגעים עם כמה גופים שהתעניינו ברכישתה. בין הרוכשות הפוטנציאליות הוזכרו אז Fujifilm, ג'ונסון אנד ג'ונסון וסמסונג אלקטרוניקס. אולם, לאחר שלא הושג השווי המבוקש, הדירקטוריון הפסיק את המגעים. לפי הערכות, נבחנו הצעות בהיקף 700-750 מיליון דולר, אלא שבעלת השליטה אי.די.בי קיוותה להשיג מחיר גבוה יותר.

גם לאחר הפסקת הניסיונות מצד גיוון, אי.די.בי המשיכה לחפש רוכש לגרעין השליטה בחברה, וזאת על רקע המצב העגום אליו נקלעה הקבוצה בראשות דנקנר. גרעין השליטה כולל את דסק"ש שמחזיקה ב-14.7% מגיוון ישירות, והחברה הבת שלה, אלרון, שמחזיקה בעוד 21.2%, כאשר החזקות RDC-רפאל, שמוחזקת בשיעור 50.1% על-ידי אלרון, הן 8.3%. בסך הכול, חבילת השליטה שעומדת למכירה היא של כ-44%. בהודעת אי.די.בי מאמש נכתב כי "בפברואר 2013 סירב נוחי דנקנר למכור את גיוון אימג'ינג לקרן בינלאומית גדולה (כנראה פרמירה, ש.ח.ו) לפי מחיר של 15 דולר למניה, שהיה בזמנו מחיר השוק של גיוון, על אף צרכי המזומן של דסק"ש באותה עת - וזאת בנימוק שגיוון שווה הרבה יותר".

"קובידיאן תעזור לנו לעשות קפיצה"

עם השלמת העסקה, יקבלו החברות מקבוצת אי.די.בי 426 מיליון דולר תמורת מניותיהן. דסק"ש, אי.די.בי פתוח ואי.די.בי אחזקות צפויות לרשום בגין העסקה רווח של 554 מיליון שקל, 357 מיליון שקל ו-347 מיליון שקל, בהתאמה.

יצוין שהמו"מ התנהל ישירות בין קובידיאן לגיוון, כשלא נעשתה פנייה לאי.די.בי אלא ישירות לחברה. המנכ"ל שמיר אמר היום כי זו "גאווה למדינת ישראל שקובידיאן קונה נכס בהיי-טק הישראלי במיליארד דולר. זה סכום גדול גם עבורם, ומבחינתנו לא יכול היה להיות בית טוב יותר לעובדי גיוון ולטכנולוגיה שלנו. בכוונתם להמשיך את הפעילות של כל העובדים, לפתח את המוצרים ולהביא לשוק. יש לקובידיאן יכולות שלגיוון אין".

כדוגמה לכך, שמיר אומר כי "בקרוב נקבל אישור לגלולת הקולון בארה"ב, והפיתוח של השוק זה תהליך שייקח הרבה זמן, וקובידיאן יכולה להאיץ את זה".

סמנכ"ל הכספים יובל ינאי ציין כי "יש יתרונות בלהיות עצמאיים, אבל קובידיאן תוכל לעזור לנו לעשות קפיצה. זה בא בזמן, כי ההשקעות שנדרשו מאיתנו כעת מאוד גדולות".

לשאלה האם העובדים בחברה חוששים לעתידם, השיב שמיר: "העובדים לחלוטין לא חוששים. כולם מרוצים מאוד ממה שקרה". לגבי עתידם של חברי ההנהלה הבכירה בחברה, אמר שמיר כי "נמשיך ללוות אותה לזמן מסוים. לא דיברנו על הנושא האישי שלנו, אם ירצו שנלווה יותר, נדבר גם על זה".

מחיר מפתיע - סיבות טובות

בעבר, דובר על כך שדנקנר רואה בגיוון חברה עם פוטנציאל מכירות של מיליארד דולר בשנה. היום, קצב המכירות השנתי הוא כ-200 מיליון דולר, אך הוא עשוי לצמוח משמעותית בעתיד. הסיבה היא שגיוון השיגה באחרונה כמה אבני דרך, כשביפן היא קיבלה אישור לשיווק הגלולה לאבחון המעי הגס וכן שיפוי ביטוחי לגלולה. גיוון מצפה לקבל אישור דומה בארה"ב עוד ב-2013. ביפן, היא תוכל להתחיל לשווק את הגלולה ב-2014, ופוטנציאל השוק הוא מאות מיליוני דולרים. אישור שיווק בארה"ב וקבלת שיפוי ביטוחי שם, יגדילו את השוק שאליו פונה החברה בעוד כ-1.7 מיליארד דולר.

גורמים מקורבים לשוק של אבחון מערכת העיכול, ציינו היום כי השוק הופתע מעט מן המחיר שקובידיאן הייתה מוכנה לשלם עבור גיוון. גורם הפועל בשוק ציין כי לקובידיאן פעילות מעטה בתחום הגסטרו-אנתולוגיה (האבחון והטיפול במערכת העיכול), וייתכן כי היא רואה בגיוון כלי לחדירה לשוק זה, ומערכת הפצה שבאמצעותה תוכל בהמשך להפיץ מוצרים נוספים בתחום. כמו כן ציינו גורמים בתחום, כי הרוכשת מעוניינת להיכנס לשוק היפני, וייתכן כי הפעילות של גיוון בשוק זה עניינה אותה במיוחד. עוד צוין, כי העובדה שנערך מכרז בין כמה גורמים שהתעניינו ברכישת החברה, הובילה ככל הנראה לעליית מחירה.

מניית גיוון זינקה היום 20% בת"א, למחיר של 100 שקל, כשהיא סוגרת כמעט את הפער מול מחירה בעסקה.

כאמור, הרוכשת היא חברת המכשור הרפואי קובידיאן. החברה מפתחת ומשווקת ציוד אנדוסקופי, מכשירים רפואיים לניטור, מכשור לתחום הקרדיו-וסקולרי והנשימה וציוד ניתוחי. החברה נסחרת בניו יורק בשווי 31.3 מיליארד דולר. קובידיאן רכשה שלוש חברות ישראליות ב-2011-2012: PolyTouch תמורת 30-40 מיליון דולר; סופרדיימנשן ב-350 מיליון דולר; ואורידיון עבור 346 מיליון דולר.

פרשנות: פוטנציאל יש, ביצועים מלהיבים - בינתיים לא

למה למכור עכשיו?

עיתוי המכירה עשוי אולי להפתיע. גיוון אמורה לקבל ממש בכל רגע מרשות המזון והתרופות של ארה"ב (FDA) את האישור המיוחל לשיווק הגלולה לאבחון המעי הגס. בדרך כלל, אישור FDA מקפיץ את שווי החברה, אז למה לא לחכות ולמכור אותה אחרי שיתקבל? במקרה הזה, האישור המתקרב כבר מגולם בשווי (תמיד יכולים להיות עיכובים בלתי צפויים בעבודה מול גופים רגולטוריים, אך בגיוון אופטימיים שהאישור יתקבל עוד השנה). מעבר לכך, בגיוון אישור FDA הוא לא מקרה של להיות או לחדול - היא כבר מוכרת גלולות אחרות בארה"ב וברחבי העולם.

אישור אחד שכבר התקבל הוא מהרשויות ביפן, שם גיוון תתחיל לשווק את הגלולה בעוד כחודש, עם פוטנציאל שוק של מאות מיליוני דולרים. האישור בארה"ב משמעותו שוק של למעלה מ-1.5 מיליארד דולר. אז שוב, למה למכור את החברה עכשיו? כי למרות הפוטנציאל העתידי הגדול, עכשיו צצה ההזדמנות לייצר ערך לבעלי המניות, והם לא יצטרכו לחכות ל"חינוך" השוק לגלולה החדשה ולעלויות הגדולות שכרוכות בשיווק מוצר חדש.

כרגע, למרות הפוטנציאל העתידי, גיוון גם מתקשה להציג ביצועים פיננסיים מלהיבים במיוחד. האקזיט ייצר ערך לבעלי המניות, ואסור לשכוח שבעלת המניות העיקרית היא קבוצת אי.די.בי, שכה זקוקה למזומנים. חוץ ממנה, ניתן להעריך שגם חלק גדול מציבור המשקיעים ייהנה מתשואה חיובית באקזיט - למעט מי שרכש מניות בשיא, ב-2004 (כ-41.2 דולר), והחזיק בהן מאז.

מי קרא נכון את המפה?

לפני חודשיים פנה לדירקטוריון גיוון נמשקיע מארק באקלי, מדיסקברי גרופ האמריקאית שמחזיקה ב-3.7% מגיוון. הוא דרש לפעול מיידית לחלוקת דיבידנד או ביצוע רכישה עצמית של מניות, כשבמקביל דרש לפעול למכירת גיוון לחברה גדולה או למשקיע אסטרטגי. לטענת באקלי, תחת ההנהלה הנוכחית גיוון לא מצליחה להוציא לפועל את האסטרטגיה שלה, מציגה ביצועים פיננסיים חלשים והנהלתה מאבדת את אמון המשקיעים. "החישובים שלנו מראים שגיוון יכולה להשיג שווי של 26-30 דולר למניה", כתב אז, כאשר המחיר היה גבוה ב-30%-50% ממחיר המניה. ספק אם גם באקלי האמין שתוך זמן קצר תירקם עסקה ברף העליון של המחיר בו נקב.

אגב, כשהתקבל המכתב, בגיוון סירבו להתרגש. "מועצת המנהלים תדון במכתב ותגיב במועד שתחליט", נמסר אז. אולי התגובה הנינוחה הגיעה על רקע ידיעה שמתנהלים מגעים, ואולי בלי קשר. אולם בכירי גיוון אמרו שזאת חוכמה קטנה לדבר מבחוץ ולרצות למכור במחיר גבוה, כאשר המציאות לא בהכרח תואמת. מתברר, שבעל מניות המיעוט דווקא קרא נכון את המפה.

מי עלול להתאכזב?

"אני תמיד מתאכזב לשמוע על אקזיט כשאני חושב שהיה אפשר לעשות זאת אחרת. הכוונה היא למקרים בהם יש מוצר עם סיכוי להגיע לשוק, ואפשר לבנות סביבו פעילות עצמאית עם משקל בשוק העולמי. זה לא משהו בומבסטי, וגיוון היא דוגמה לחברה שעשתה זאת" - את המילים האלה אמר יו"ר גיוון, ישראל מקוב, בראיון ל"גלובס" לפני כמה שנים. אי אפשר לומר שאקזיט של כמיליארד דולר בפרמיה מכובדת הוא מאכזב, אך גם גיוון מצטרפת לחברות הישראליות בתחומה שלא ממשיכות את דרכן העצמאית.

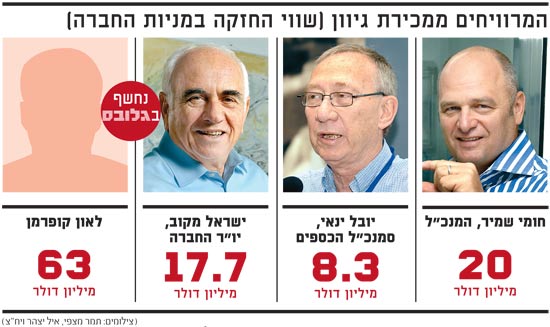

המרוויחים ממכירת גיוון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.