ההצהרות של הממשלה על כך שתפעל להפחתת מחירי הדיור והמגבלות השונות שהטיל בנק ישראל לא שכנעו את הציבור הישראלי. גם בשנת 2013 נרשמה הסתערות על שוק המשכנתאות, והיקף המשכנתאות החדשות השנה יסתכם במעל 50 מיליארד שקל, שיא של כל הזמנים.

בחודש נובמבר נראו ניצנים של היחלשות בשוק. גם חודש דצמבר, שמסורתית נחשב לחודש חזק, נפתח בצורה פושרת. עם זאת, גורמים במערכת הבנקאית מציינים כי בימים האחרונים שוב נרשמה פעילות מוגברת של לקוחות, ולהערכתם היקף המשכנתאות החדשות בחודש החולף יסתכם ב-4.6-4.8 מיליארד שקל.

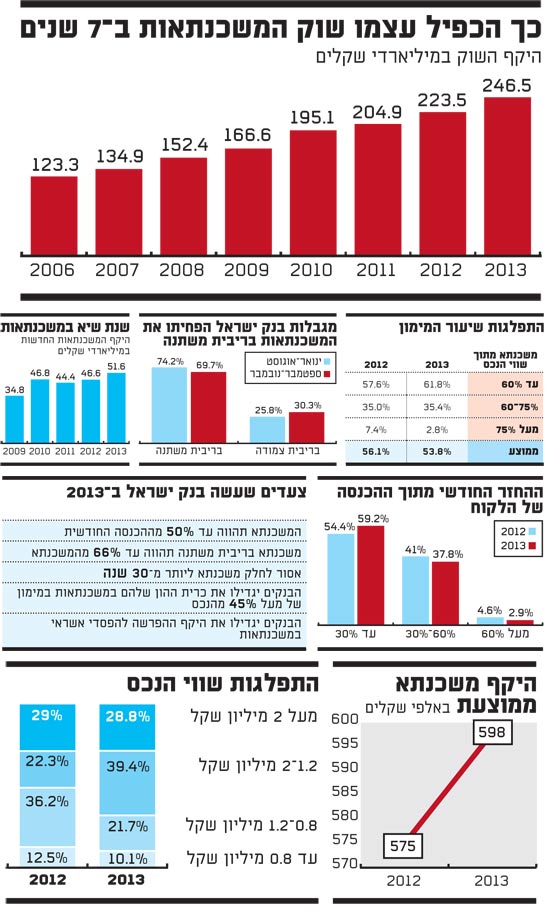

בהנחה שאלו היו המספרים הסופיים, הרי שבשנת 2013 נלקחו משכנתאות בהיקף של 51.6 מיליארד שקל, וזו השנה הראשונה שבה היקף המשכנתאות החדשות חוצה את רף ה-50 מיליארד שקל.

משמעות הנתון היא שמדי חודש נלקחו השנה משכנתאות חדשות בהיקף של 4.3 מיליארד שקל, לעומת ממוצע חודשי של 3.9 מיליארד שקל בשנת 2012, ו-2.9 מיליארד שקל בלבד בשנת 2009.

עם זאת, כשבוחנים לעומק את נתוני בנק ישראל לשוק המשכנתאות בחודשים ינואר עד נובמבר (נתוני דצמבר עדיין לא פורסמו), מוצאים כי יש התחלה של מגמת שינוי בתמהיל המשכנתאות. השינוי מתבטא בירידה ברמת המינוף, בשיפור בכושר ההחזר של הלקוחות ובירידה בחלקה של הריבית המשתנה. שינויים אלה נובעים מהמגבלות השונות שהטיל בנק ישראל, כך שגם אם הוא לא הצליח לקרר את השוק, לפחות הוא מצליח אט אט למתן את רמת הסיכון של תיק המשכנתאות.

לפניכם המספרים המרכזיים בשוק המשכנתאות בשנת 2013:

247 מיליארד שקל: זהו היקף תיק המשכנתאות של הציבור. מדובר בעלייה של 10% מתחילת השנה. צמיחת האשראי למשכנתאות אינה מובנת מאליה, בהתחשב בכך שתיק האשראי הכולל של הבנקים שמר השנה על קיפאון, ובמגזר העסקי נרשמה אף ירידה באשראי.

אלא שהביקוש הגבוה למשכנתאות, כמו גם העובדה שהבנקים צריכים לרתק בגינו הון עצמי נמוך יחסית (לעומת ההון שהם נדרשים לרתק באשראי העסקי), מביא לעלייה החדה.

הביקושים הגבוהים לא החלו השנה. למעשה בשבע השנים האחרונות, תיק המשכנתאות במשק יותר מהכפיל עצמו, לאחר שבכל שנה צמח בכ-10% בממוצע (למעט בשנת 2010, אז נרשמה עלייה חריגה של 17%).

598 אלף שקל: זה היקף המשכנתא הממוצעת שנלקחה בשנת 2013. מדובר בעלייה קלה של 4% לעומת שנת 2012 המשקפת את עליית המחירים בשוק הנדל"ן.

נתון נוסף שמצביע על מגמת עליית המחירים הוא התפלגות שווי הנכס הנרכש. אם בשנת 2012 חלק הארי של הדירות שנרכשו היה בטווח המחירים של עד 1.2 מיליון שקל (כמעט 49% מהמשכנתאות), הרי שהשנה עיקר הדירות שנרכשו היו בטווח מחירים של 1.2-2 מיליון שקל (39.4% לעומת 31.8% מהמשכנתאות שניטלו כדי לממן נכס של עד 1.2 מיליון שקל).

כמו כן, עליית מחירי הנדל"ן הביאה לכך שרק 10.1% מהרכישות היו על נכסים בשווי של פחות מ-800 אלף שקל, לעומת 12.5% בשנת 2012. עוד עולה מנתוני בנק ישראל כי דירות במחיר של עד 400 אלף שקל הן מוצר שכמעט ונכחד - רק 1% מהמשכנתאות ניתן כדי לממן נכס בשווי כזה.

מנגד, ניתן להבחין בבלימה ואולי אף בהאטה קלה בתחום דירות היוקרה: 28.8% מהמשכנתאות שנלקחו היו למימון נכס בשווי של מעל 2 מיליון שקל, וזאת לעומת כמעט 30% במחצית הראשונה של 2012 וכ-29% במחצית השנייה אשתקד.

מפילוח הנתונים על שווי הנכס, ניתן לראות כי ההלוואות הממונפות ממשיכות להילקח בעיקר בקרב הלקוחות החלשים יותר. כך, לדוגמה, 55% ממי שרכש דירה בשווי של 400-800 אלף שקל עשה זאת במינוף גבוה של 60% ומעלה משווי הנכס. לעומת זאת, בשכבות האמידות יותר, שרכשו נכס בשווי של מעל ל-2 מיליון שקל, ההלוואות במינוף גבוה מהוות פחות מ-22% בלבד מסך ההלוואות.

30% - זהו חלקו של ההחזר החודשי של המשכנתא מתוך ההכנסה של משק הבית. נתון זה מהווה אינדיקציה טובה לכושר ההחזר וליכולת של הלווים לפרוע את תשלומי המשכנתא. משמעות הנתון היא שקרוב לשליש מההכנסה החודשית של נוטלי המשכנתא משמש לתשלום המשכנתא.

נזכיר כי באוגוסט האחרון הטיל המפקח על הבנקים דודו זקן מגבלה בתחום זה, כשקבע כי לא ניתן להעניק משכנתא שההחזר החודשי שלה הוא מעל 50% מההכנסה של הלווה. כמו כן הוא קבע כי במשכנתאות שהתשלום החודשי מהווה 40%-50% מההכנסה של הלווה, הבנק צריך להקצות מולן יותר הון, מה שהופך את חלוקתן לפחות אטרקטיבית עבורו.

ניתן לראות את ההשפעה של המגבלה החדשה שנכנסה לתוקף בספטמבר האחרון: אם בחודשים יוני-אוגוסט ההחזר החודשי עמד בממוצע על קרוב ל-31% מההכנסה, הרי שבנובמבר ירד ממוצע ההחזר לשפל שנתי של 28.1% מההכנסה, ומגמה זו תימשך ככל הנראה בחודשים הבאים.

כמו כן חלקן של המשכנתאות שההחזר שלהן הוא מעל 60% מההכנסה החודשית הולך ונעלם. אם בשנת 2012 הן היוו 4.6% מהמשכנתאות, הרי שב-2013 חלקן ירד ל-2.9% בלבד. בחודש נובמבר, אגב, חלקן היווה 1.6% בלבד.

למרות השיפור בחודשים האחרונים בנתון כושר ההחזר במשכנתאות, עדיין מדובר בנתונים גבוהים למדי, המשקפים היטב עד כמה עול המשכנתא מכביד על חלק גדול ממשקי הבית. כל משק בית עם משכנתא נפרד בממוצע מדי חודש מ-30% מהכנסתו בכדי לפרוע אותה. כמו כן, בעבור קרוב ל-40% מנוטלי המשכנתאות בשנת 2013, ההחזר החודשי של המשכנתא מהווה יותר מ-30%-60% מההכנסה החודשית.

53.8% - זהו שיעור המימון הממוצע בנטילת משכנתא - כלומר קצת יותר ממחצית משווי הדירה ממומן באמצעות נטילת המשכנתא. מדובר בירידה לעומת שנת 2012, אז עמד הממוצע על 56.1%.

הירידה נובעת גם כן ממגבלות בנק ישראל. לקראת סוף שנת 2012 הגביל בנק ישראל את היקף המימון שיכול הבנק לתת לפי סוג הרוכש (בעוד בדירה ראשונה ניתן לקחת משכנתא במימון של עד 75% מהנכס, משקיעים יכלו לקחת עד 50% בלבד). בנוסף ייקר השנה בנק ישראל לבנקים את המשכנתאות שממנות מעל ל-45% משווי הנכס, על ידי כך שאילץ אותם להקצות מול המשכנתאות יותר הון.

כתוצאה מהמגבלות ירד חלקן של ההלוואות הממונפות. הירידה בולטת בעיקר בהלוואות הממונפות ביותר (75% ומעלה משווי הנכס): אם בשנת 2012 הן היוו 7.4% מסך המשכנתאות, הרי שהשנה היקפן ירד לפחות משליש - 2.8% בלבד מהמשכנתאות.

המגמה ההפוכה קיימת כמובן במשכנתאות במינוף נמוך, שלבנקים יותר משתלם לחלק, ועל כן הוא כנראה מתמחר אותן בהתאם. אם בשנת 2012 57.6% מההלוואות ניתנו במימון של פחות מ-60% משווי הנכס, הרי שהשנה חלקן עלה ל-61.8%.

69.7% - זהו החלק של המשכנתא שניתן בריבית משתנה בחודשים ספטמבר עד נובמבר. מדובר בחודשים שבהם נכנסה לתוקף המגבלה של בנק ישראל, שלפיה אין לתת משכנתא בריבית משתנה בגובה של מעל 66% מהמשכנתא. כתוצאה מכך נרשמה ירידה בהיקף המשכנתאות בריבית משתנה, שחלקן עמד על 74% בחודשים ינואר עד אוגוסט.

הירידה בחלקן של המשכנתאות בריבית משתנה מהווה גם כן סימן לשיפור ברמת הסיכון בתיק המשכנתאות, שכן כיום כל עוד הריבית נמוכה, ניתן לעמוד בהחזרי המשכנתא, אולם כאשר הריבית תעלה (גם אם לא בזמן הקרוב), הדבר עלול להשפיע משמעותית החלק במשכנתא שבריבית משתנה, וכתוצאה מכך על יכולת ההחזר של הלקוחות.

מה יהיה בשנה הבאה?

מתברר שמאוד קשה לחזות את שוק הדיור. בנובמבר ראינו ירידה בהיקף המשכנתאות ביחס לחודשים קודמים, ובחלק מהבנקים ציינו כי יש גם ירידה של כ-10% בפנייה למוקדי המשכנתאות.

גם חודש דצמבר התחיל חלש יחסית, אולם שוב בימים האחרונים נרשם לחץ, והוא צפוי להסתיים עם נתונים חזקים. גורמים שונים בשוק המשכנתאות מציינים כי הקושי לחזות את הצפוי נובע מכך שיש גורמים רבים שמשפיעים על שוק הדיור.

למרות ההשפעות של הגורמים השונים, ההאטה במשק וההצהרות של הממשלה כי היא שמה בראש סדר העדיפויות את הטיפול בנושא מחירי הדיור, בסופו של דבר מה שעדיין מנצח הוא הריבית הנמוכה והמחסור בהיצע הנדל"ן. אם אחד מהם לא ישתנה בשנה הבאה, ייתכן שבשנת 2014 שוב יישברו שיאים.

משכנתה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.