פיתוח מאגר הגז "לוויתן" נכנס להילוך גבוה בעקבות חתימת מזכר ההבנות בסוף השבוע בפרת' שבאוסטרליה, בין וודסייד לבעלי הזכויות במאגר. בשותפויות "לוויתן" העריכו היום כי המדינה תעניק להן את שטר החזקה לפיתוח המאגר כבר במהלך השבועות הקרובים, ועוד לפני חתימת ההסכם להכנסתה של וודסייד כשותפה למאגר, המתוכננת להתקיים ב-27 במארס בישראל.

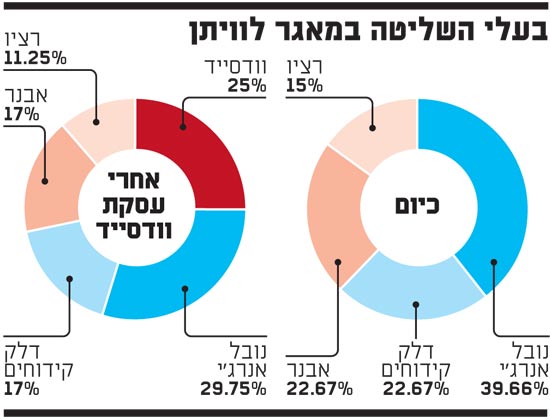

במסגרת העסקה המתוכננת תשלם וודסייד לשותפות ב"לוויתן" (נובל אנרג'י, שותפויות הגז של קבוצת דלק ורציו) סכום כולל של עד 2.71 מיליארד דולר, לעומת הצעתה המקורית מדצמבר 2012, שעמדה על כ-2.25 מיליארד דולר. כפי שנחשף ב"גלובס", הסכימה וודסייד להסתפק בנתח של 25% מהזכויות ברישיונות שבהם נמצא מאגר "לוויתן", לעומת הנתח המקורי שעמד על 30%.

מתוך סכום ההשקעה, ישולמו לבעלי הזכויות הקיימים ב"לוויתן" 850 מיליון דולר עם חתימת ההסכם. 160 מיליון דולר נוספים ישולמו לשותפויות הישראליות (לא כולל נובל) כתמלוג-על. הסכום העיקרי, בסך 1.3 מיליארד דולר, ישולם לבעלי הזכויות הקיימים רק לאחר הפקת כמות מינימלית של 2 טריליון רגל מעוקבת (TCF) גז מהמאגר. עבור יצוא הגז בצנרת תשלם וודסייד עד 350 מיליון דולר נוספים.

הדחייה בחתימת ההסכם הסופי הפתיעה חלק מהצדדים למו"מ, שהסבירו אותה בכך שוודסייד לא תחתום על הסכם סופי לפני שתדע מה יהיה המס שייגבה על הגז ליצוא, ולפיכך היא מעדיפה להמתין לסיום העבודה הנעשית בנושא באוצר וברשות המיסים, בהובלת מנכ"לית האוצר יעל אנדורן.

עוד הסברים אפשריים לדחייה הם שורה ארוכה של התאמות טכניות שנדרשות כתוצאה מהכנסת וודסייד ל"לוויתן", ובהן הסכם שותפים חדש, שיבטיח שמירת זכות וטו לכל אחד מבעלי הזכויות העיקריים במאגר על החלטות מהותיות באשר לדרך ניהול הפרויקט.

לפי הערכות בשוק, מגדילה העסקה את שוויו המהוון הנקי של מאגר "לוויתן" ל-6-7 מיליארד דולר, לעומת שווי של 4.7-5 מיליארד דולר שנגזר מההצעה המקורית של וודסייד בדצמבר 2012.

בין היתר, ובעקבות דרישת קבוצת דלק, הסכימה וודסייד לשלם בעסקה "פרמיה אזורית" בגובה עד 350 מיליון דולר עבור חתימת הסכמים ליצוא גז בצנרת למדינות סמוכות לישראל.

כמו כן התחייבה וודסייד לשלם לבעלי הזכויות הקיימים ב"לוויתן" 50 מיליון דולר אם עתודות הגז במאגר, הנאמדות כיום ב-19 TCF, יגדלו ויחצו את קו ה-20 TCF, ותמלוג מיוחד בגובה 2.5% מהכנסותיה ממכירת נפט - אם יתגלה בעתיד מאגר נפט מתחת למאגר הגז המוכר.

קידוח האקספלורציה לעבר מטרת הנפט צפוי להתחיל במחצית השנייה של השנה, וההסתברויות מצביעות על סיכוי של כ-25% למציאת כ-600 מיליון חביות, או מאגר גז בגודל 4 TCF. בתחילת 2015 צפוי להיערך הקידוח למטרת הנפט ב"לוויתן", שעלותו מוערכת במעל 200 מיליון דולר.

שיפור גדול של ההצעה המקורית

ההשקעה הכוללת בפיתוח מאגר "לוויתן" מוערכת בעד 5 מיליארד דולר (לא כולל יצוא בהנזלה). לאחר חתימת ההסכם הסופי עם וודסייד, ובמהלך המחצית השנייה של 2014, צפויים השותפים ב"לוויתן" לקבל החלטת השקעה סופית (FID) על פיתוח תשתיות להזרמת הגז מ"לוויתן" למשק המקומי, בהשקעה של 4-5 מיליארד דולר, ובאמצעות מתקן הפקה צף (FPSO).

המתקן, שיהיה בעל הספק יומי של 1.6 מיליארד רגל מעוקבת (BCF), יאפשר גם יצוא גז בצנרת למדינות שכנות - ירדן, הרשות הפלסטינית ומצרים או טורקיה.

במקביל צפויים שותפי "לוויתן" לנסות ולהגיע לחתימת הסכמי מכירת גז ארוכי-טווח עם לקוחות ביפן, בדרום קוריאה ובסין, שחתימתם תפתח את הדרך לסגירת המימון לחלק העיקרי בפיתוח "לוויתן": הקמת תשתיות הנזלת הגז לצורך יצוא למזרח אסיה.

וודסייד, שמעורבת בארבעה מיזמי הנזלת גז באוסטרליה, תקבל מנובל את האחריות למיזם הנזלת הגז של "לוויתן", שיהיה מבוסס על מתקן צף (FLNG), שההשקעה בו עשויה להגיע ל-4-5 מיליארד דולר נוספים. שותפויות "לוויתן" מנהלות זה כמה חודשים הליך מכרזי לבחירת הקבוצה שתקים את מתקן ההנזלה הצף, בהשתתפות שלוש קבוצות בינלאומיות, שבמרכז כל אחת מהן אחת משלוש המספנות הדרום קוריאניות המובילות סמסונג, יונדאי ודייהו.

מעבר לכך אמורה וודסייד לסייע למציאת לקוח עוגן (off-taker) באמצעות קשריה הענפים עם לקוחותיה במזרח, בעיקר ביפן ובסין.

ההשלכות על היכולת המימונית

לכניסה של וודסייד למאגר "לוויתן" יש השלכה גדולה על היכולת המימונית של השותפויות הישראליות בפיתוח שלו. ראשית, הן יורדות באחוזי ההחזקה שלהן במאגר (דלק קידוחים ואבנר ב-5.73% כל אחת, רציו ב-3.87%), ולכן חלקן היחסי בעלות פיתוח הפרויקט יורדת, וזאת כשבמקביל נכנס להן מזומן.

השותפים הנוכחיים במאגר צפויים לקבל מוודסייד בשנים הקרובות שני תשלומים ודאיים - 850 מיליון דולר עם סגירת העסקה, ועוד 350 מיליון דולר עם חתימה על הסכמים ליצוא גז. המשמעות היא שהשותפויות של קבוצת דלק יקבלו כרבע מיליארד דולר כל אחת, ואילו רציו תקבל כ-180 מיליון דולר.

המשמעות היא שאם עלות פיתוח המאגר תסתכם בכ-5 מיליארד דולר, חלקן של דלק קידוחים ואבנר בו (16.9% כל אחת) יעמוד על 845 מיליון דולר לשותפות, ואילו חלקה של רציו (11.25%) יסתכם בכ-560 מיליון דולר.

היות שהן יוכלו לקבל כ-70%-75% מימון פרויקטלי לצורך מימון חלקן, יוצא שהתשלום הכספי שעתיד להתקבל מוודסייד צפוי לכסות באופן כמעט מלא את ההון העצמי שיידרשו השותפויות הישראליות להביא לצורך פיתוח המאגר.

בדוח העסקה נכתב, כי ייתכן שכל קונסורציום השותפים בפרויקט יפנה יחד לקבלת מימון משותף לפיתוח המאגר, מה שעשוי להוזיל את עלויות המימון, שכן עם חברות גדולות בעלות שם ומוניטין, כגון וודסייד ונובל אנרג'י, הבנקים העולמיים ירגישו יותר בנוח, לעומת מימון בנפרד רק של השותפויות הישראליות.

מה תשלם וודסייד לבעלי הזכויות בלוויתן תמורת 25% מהפרויקט?

■ תשלום של 850 מיליון דולר עם חתימת ההסכם, כנראה במארס

■ תשלום של 350 מיליון דולר עם חתימת הסכמים על ייצוא גז מלוויתן

■ תשלום 5.75% מהכנסות וודסייד מייצוא הגז, עד לתקרה של 1.3 מיליארד דולר

■ תשלום 160 מיליון דולר "תמלוג על" לאורך חיי הפרויקט

■ תשלום 50 מיליון דולר אם היקף רזרבות הגז בלוויתן יהיה גבוה מ-20 TCF

■ אם יימצא נפט, תמלוגים בשיעור של 2.5% מהכנסות וודסייד ממנו

אנליסטים: "שותפויות 'לוויתן' כבר מתומחרות באופן מלא"

חתימת עסקת וודסייד התקבלה בחיוב בקרב האנליסטים בשוק ההון המקומי, אולם לאור העובדה שהשוק היה כבר ערוך להתפתחות, לא נרשמה תגובה משמעותית ביחידות ההשתתפות של השותפויות הישראליות שמחזיקות ב"לוויתן", ובסופו של יום אלה רשמו דווקא ירידות של כ-1.5%.

ערן יונגר, אנליסט האנרגיה של מגדל שוקי הון, כתב היום כי "העסקה לכשעצמה היא מצוינת - צירוף של חברה בינלאומית גדולה ומשמעותית כבעלת אינטרס ויכולת לפתח את המאגר. השותפויות הישראליות ייהנו מהקדמה של התזרים העתידי, מה שיקל עליהן בהחזר חובות וביצוע השקעות עתידיות, ובנוסף האפשרות לייצא גז גם באמצעות צינור למדינות שכנות ולא רק באמצעות הנזלה, עשויה לקדם את פיתוח המאגר".

אלא שהעסקה המצוינת לא תביא לעלייה נוספת במחירי יחידות ההשתתפות. "השוק תמחר עלייה של 30% בשווי המאגר לעומת מזכר ההבנות הקודם עם וודסייד", ממשיך יונגר, "והעלייה בשווי אכן הגיעה, אולם יש לשקלל גם את הירידה בהחזקות, ולכן שווי השותפויות מתומחר באופן מלא, ואנו מורידים את המלצתנו לדלק קידוחים, אבנר ורציו מ'קנייה' ל'החזק'".

"השווי של לוויתן, שנגזר מהמחיר בו נסחרת שותפות רציו, הוא גבוה ואופטימי מדי", כותב גיל בשן, אנליסט האנרגיה של אי.בי.אי, שהסביר מדוע הוא מעניק המלצת "ניטרלי" לכל שותפויות החיפושים במאגר. עבור אבנר ודלק קידוחים, מחיר היעד של בשן עומד על 3.25 שקל ו-18.1 שקל, בהתאמה, מחיר הדומה למחיר בשוק. עבור שותפות רציו, מחיר היעד עומד על 38 אגורות, מחיר הנמוך בכ-22% מהמחיר הנוכחי בו נסחרות יחידות ההשתתפות.

ב"שורה תחתונה, העסקה היא ללא ספק איתות מאוד חיובי לסקטור בכלל ולשותפויות 'לוויתן' בפרט, שצפוי לתת דחיפה לפיתוח המאגר עם כניסה של שחקן בינלאומי גדול שמגיע לכאן על מנת להוציא לפועל פרויקט יצוא", מוסיף בשן. "יחד עם זאת, אנחנו מעריכים כי התרחיש המרכזי של המשקיעים היה שהעסקה תצא לפועל במתווה משופר ולכן אין פה הפתעה גדולה".

סוגיית המיסוי: האם העסקה מהווה אירוע מס

עסקה בהיקף של 2.7 מיליארד דולר היא בהחלט לא עניין שבשגרה עבור מדינת ישראל. באופן טבעי, המדינה לוטשת עיניים לעסקאות כאלה ומבקשת לגזור את הקופון שלה על חגיגת התשלומים. עסקת לוויתן-וודסייד מזמנת לרשות המסים הזדמנות לגזור קופון של 26.5% מס רווח הון מתמורת העסקה, שלכאורה, בחישוב פשוט, יכולים להגיע לכ-715 מיליון דולר. ואולם, בפועל החישוב אינו פשוט כלל, וצפויה כאן, ככל הנראה, מחלוקת משמעותית בין השותפות לבין רשות המסים.

מומחי מס מעריכים כי המחלוקת תעסוק בשאלה האם העסקה מהווה בכלל אירוע מס. שותפויות "לוויתן" יכולות לטעון שאין בעובדה שנוסף להן שותף בכדי להעשיר את כיסם של שאר השותפים, כי אין כאן מוכר של מניות, ולכן לא מדובר על אירוע "מכירה" המחויב במס, אלא, לכל היותר, מדובר בהשבחת נכסי השותפות.

ככלל, הנפקת מניות בחברה לבעלי מניות בתמורה להכנסת כסף לחברה אינה מהווה אירוע מס על פי דיני המס בישראל (למעט באיגוד מקרקעין). זאת, להבדיל ממכירת מניות על ידי בעל מניות, שמהווה אירוע מכירה המחייב בתשלום מס רווח הון. "הנפקת מניות אינה מהווה אירוע מס לאור העובדה שבעלי המניות לא מתעשרים כלכלית מגיוס כספים לחברה, שכן מצד אחד שווי החברה גדל, אך מנגד בעלי המניות מדוללים בהתאמה", מסבירים מומחי מס.

ואולם, במקרה זה לא מדובר בחברה אלא בשותפות, ועל כן מתעוררת השאלה הייחודית האם גם בהנפקת זכויות בשותפות ניתן להתעלם מאירוע המס, או שיש לראות בשותפים כאילו מכרו כל אחד את חלקו בשותפות, באופן יחסי לפי החלק שדולל מאחזקותיו. להערכת מומחה מס מוכר, "הרשות תילחם על כל שקל, וזה יגיע לבית המשפט כנראה. הטענה, כי לא צריך להיות הבדל ממה שנהוג בחברה היא לא מופרכת והגיוני שהיא תגיע להכרעת שופטים אם ברשות יסרבו לקבל אותה".

ככל הידוע, כבר בשלבי המשא ומתן המוקדמים יותר פנתה השותפות לרשות המסים בבקשה לקבל פרה-רולינג (החלטה מקדימה) בנוגע להיבטי המס השונים בעסקה, וברשות הקימו צוות מיוחד לכך. בכל מקרה, אם אכן ייקבע כי מדובר באירוע מס, אין מדובר בחישוב מס פשוט - כלומר, אי אפשר פשוט לגזור 26.5% מס מהיקף העסקה - אלא יהיה על רשות המסים להתחשב גם בעלויות ההשקעה של השותפים.

בעלי השליטה במאגר לוויתן