מניית בנק דיסקונט צפויה לרשום בעוד שלושה שבועות, ב-17.3, ביקוש יומי אדיר מצד תעודות הסל והקרנות המחקות, אשר לפי הערכות של גורמים בשוק ההון עשוי להגיע ל-180-200 מיליון שקל, כך נודע ל"גלובס".

הביקוש החריג, שאף עשוי להביא לעלייה חדה בשער המניה, נובע מעדכון משקולות המניות במדדים, שיתבצע באותו יום. בעקבות עדכון המדדים, צפוי לגדול משמעותית משקלה של מניית דיסקונט. העלייה במשקל נובעת מכך שלאחרונה גדל היקף החזקות הציבור בבנק, בעקבות מכירת 7% ממניותיו על-ידי קבוצת ברונפמן-שראן.

הביקוש, שעשוי להגיע לכ-200 מיליון שקל, נחשב למשמעותי, שכן לשם השוואה, מחזור המסחר היומי במניית דיסקונט עמד בשלושת החודשים האחרונים על כ-25 מיליון שקל בממוצע.

בחודש דצמבר אשתקד החליטה קבוצת ברונפמן-שראן לוותר על גרעין השליטה בדיסקונט, והחלה בתהליך מכירת מניות הבנק. בשלב ראשון היא הפיצה בשוק 7% ממניות בנק דיסקונט. כאמור, מכירת המניות הגדילה את החזקות הציבור במניה, ועל כן בעדכון המדדים הקרוב צפוי משקלה לגדול באופן משמעותי יחסית, מה שייאלץ את מנהלי תעודות הסל וקרנות הנאמנות המחקות להתאים את עצמן להרכב החדש, ולרכוש באותו יום עוד ממניות בנק דיסקונט.

הרכב מדדי המניות של הבורסה נקבע פעמיים בשנה: בינואר וביולי (במועדים אלו נכנסות ויוצאות מניות מהמדדים השונים בהתאם לכמה פרמטרים, ובראשם שווי השוק של החברה). נוסף על כך מבצעת הבורסה ארבע פעמים בשנה עדכון של משקל המניות במדדים השונים. העדכון הקרוב ייערך ב-17 במארס (לאחר חג פורים), ויתבסס על הנתונים של סוף חודש פברואר.

לפני קרוב לארבע שנים החליטה הבורסה, שכדי לעודד הגדלה של הסחורה הצפה (המניות שאינן מוחזקות על-ידי בעלי עניין), ייקבע המשקל של כל חברה במדדים השונים לפי שווי השוק של החזקות הציבור, ולא לפי שווי השוק של החברה.

כך, לדוגמה, אם יש שתי חברות בעלות שווי שוק זהה, אך באחת היקף החזקות הציבור הוא 40% ובשנייה הוא 60%, הרי שהמשקל במדדים של החברה השנייה יהיה גדול יותר מזה של החברה הראשונה. בכל שלושה חודשים בודקים בבורסה את היקף החזקות הציבור בחברות השונות, ובהתאם לכך מתאימים את משקלן במדדים.

קפיצת מדרגה בחישוב המשקל

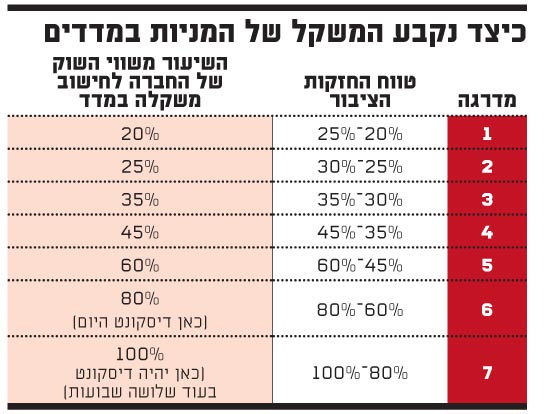

זאת ועוד, המשקל במדדים נקבע לפי מדרגות שקבעה הבורסה. לדוגמה, בחברה שבה החזקות הציבור הן בטווח של 20%-25%, אז משקלה במדד יתבסס לפי שווי השוק של 20% ממניותיה. לעומת זאת, אם משקל החזקות הציבור בה הוא 45%-60%, אז משקלה במדד יתבסס לפי שווי השוק של 60% ממניותיה. בסך הכול קבעה הבורסה שבע מדרגות שכאלה.

עד היום השתייכה מניית דיסקונט למדרגה של 60%-80%, מכיוון שהחזקות הציבור בה היו קרוב ל-75%. במדרגה זו משקל המניה במדד מתבסס על 80% משווי השוק שלה. אלא שבעקבות מכירת 7% ממניות הבנק על-ידי קבוצת ברונפמן-שראן, גדל היקף החזקות לכ-82%, מה שמקפיץ אותה אל המדרגה האחרונה, של החזקות ציבור של 80%-100%, ובמדרגה זו החזקות הציבור נקבעות לפי 100% משווי השוק של מניית הבנק.

בהמשך השנה צפויה קבוצת ברונפמן-שראן למכור עוד כ-8% ממניות הבנק, כדי לא להיחשב בעלת עניין. אולם בעתיד, אף שהחזקות הציבור יוסיפו לגדול, משקלה של מניית דיסקונט לא צפוי להשתנות במדדים, שכן היא כבר נמצאת במדרגה האחרונה והגבוהה ביותר.

כיום משקלה של מניית דיסקונט במדד המעו"ף עומד על כ-3.8%, ובמדד ת"א 100 היא מהווה 1.8%. לעומת זאת, משקלה במדד הבנקים עומד על 9.3%. גורמים בשוק ההון מעריכים כי מכיוון שמניית דיסקונט משמעותית במדד הבנקים, הרי שבעקבות העלייה במשקלה יירד באופן משמעותי יחסית המשקל של שאר מניות הבנקים במדד.

בשוק מעריכים שמנהלי תעודות הסל והקרנות המחקות יצטרכו למכור בעוד כשבועיים מניות בהיקף של 10-15 מיליון שקל מכל אחת ממניות בנק הפועלים, לאומי ומזרחי טפחות, כדי להתאים את עצמן להרכב החדש של המדד שבו מניית דיסקונט דומיננטית יותר.

מניות במדדים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.