בשעה שהמערכת הבנקאית בקיפאון - הפיקדונות והאשראי צומחים בקושי - הבנק שבולט בצמיחה הוא מזרחי טפחות. "אנחנו צומחים בפיקדונות מהר יותר מאשר באשראי, אבל גם זה לא מספיק. כדי להמשיך ולצמוח, בנק חייב להגדיל את בסיס ההון שלו", אמר מנכ"ל מזרחי טפחות, אלדד פרשר, עם פרסום הדוחות הכספיים לפני שבועיים.

והמספרים אכן נאים: תיק האשראי של הבנק השלישי בגודלו במערכת צמח בשנה שעברה בכ-8%, ל-138.6 מיליארד שקל, בעיקר (אך לא רק) בזכות הגאות בשוק המשכנתאות. במקביל, בתוך שנה הגדיל הבנק את הפיקדונות שלו בכ-13 מיליארד שקל, ל-141 מיליארד שקל - הצמיחה הגדולה ביותר מבין הבנקים. הצמיחה של מזרחי טפחות בפיקדונות הכרחית: אם הבנק רוצה להמשיך ולצמוח בתיק האשראי, הוא חייב להגדיל את הפיקדונות כדי שישמשו מקור למתן האשראי.

במערכת הבנקאית מציינים כי מזרחי טפחות אגרסיבי מאוד בגיוס הפיקדונות, ומציע ריביות גבוהות יחסית ללקוחות הקמעונאיים והמוסדיים. מדוע הבנק אגרסיבי, למה העובדה שהוא בעל נתח השוק הגדול ביותר בפיקדונות של המוסדיים דווקא עלולה להיות בעייתית.

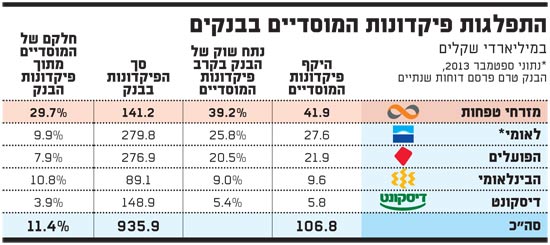

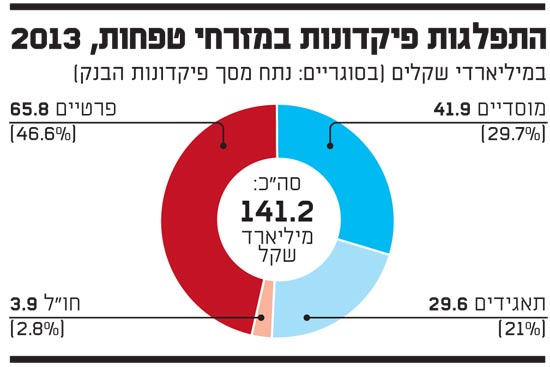

1. המוסדיים: מנוע צמיחה חשוב בפיקדונות של מזרחי טפחות הגיע מקרב הגופים המוסדיים. מדוחות הבנק עולה כי היקף הפיקדונות של המוסדיים במזרחי טפחות צמח אשתקד ב-8 מיליארד שקל, לכ-42 מיליארד שקל, והוא מהווה כ-30% מסך הפיקדונות של הבנק.

גם בבנקים אחרים נרשמה ב-2013 צמיחה בפיקדונות של המוסדיים, בין היתר בשל מעבר של לקוחות פרטיים מהחזקה ישירה בפיקדונות לרכישת קרנות כספיות ותעודות סל בתחום, המנוהלות על ידי המוסדיים. אלא שהנתון החריג במזרחי טפחות הוא המשקל של פיקדונות המוסדיים מסך פיקדונות הבנק. לשם השוואה, בבנק הפועלים הפיקדונות של המוסדיים מהווים פחות מ-8% מפיקדונות הבנק, בלאומי חלקם של המוסדיים קטן מ-10% (נכון לנתוני ספטמבר 2013), ובדיסקונט מדובר בסכום ממש זניח של פחות מ-6 מיליארד שקל, המהווים פחות מ-4% מפיקדונות הבנק.

מזרחי טפחות הוא למעשה השחקן הגדול ביותר אצל המוסדיים בפיקדונות - נתח השוק שלו במגזר זה עומד על 40% בקירוב, כשאחריו נמצא לאומי עם נתח שוק של כ-26%. אלא שבמערכת הבנקאית אומרים כי על פי רוב הם לא אוהבים להסתמך על הפיקדונות של המוסדיים כמקור מרכזי לאשראי. הסיבה לכך היא התנודתיות שלהם: המוסדיים עושים מכרז בין הבנקים לעתים קרובות, ומעבירים בלי להניד עפעף כספים לבנק שמציע את הריבית הגבוהה ביותר, בה בעת שבמגזר הקמעונאי לקוחות לא עושים לרוב שופינג בתחום הפיקדונות, ולא ממהרים להעביר כספים בין הבנקים השונים.

במזרחי טפחות מודעים לסוגיה זו, ולכן לדברי גורמים בבנק חלק לא מבוטל מהצמיחה של הבנק בקרב המוסדיים נעשה בפיקדונות לטווח ארוך יחסית. אלא שכדי לשכנע מוסדיים לסגור כספים לזמן ארוך, הבנק צריך להציע ריביות אטרקטיביות במיוחד.

גם הרגולטורים מודעים לתזזיתיות של המוסדיים, וכללי באזל 3 מתייחסים לסוגיה זו. לפי באזל 3 הבנקים צריכים לשמור על יותר נזילות בגין הפיקדונות הקצרים של עד חודש של המוסדיים, שכן הם נחשבים בעלי רמת סיכון גבוהה יחסית לנזילות הבנק, בגלל מעברי הכסף המהירים.

בנק ישראל עדיין לא החליט האם לאמץ את הכללים בנושא זה במלואם או לעשות התאמות לשוק הישראלי, אבל השורה התחתונה ברורה: הבנקים ייאלצו לשמור יותר נזילות בגין פיקדונות קצרים (של עד חודש) של המוסדיים לעומת היום. המשמעות של הגדלת הנזילות היא שהבנק יוכל להעניק פחות אשראי מול הפיקדונות הללו, מה שיקשה עליו לצמוח באשראי לעומת המצב הנוכחי.

לפי באזל 3, הבנק יצטרך לשמור החל בשנה הבאה 60% מהפיקדונות הללו כנזילים, (זאת, לעומת דרישת נזילות של 5%-10% בלבד בפיקדונות הקמעונאיים). בהדרגה הנזילות אמורה לעלות עד לרמה של 100% ב-2019. כלומר בעתיד, הבנק לא יוכל להעמיד אשראי אל מול הפיקדונות הקצרים של המוסדיים. לפי הערכות, רוב הפיקדונות של המוסדיים מסווגים כפיקדונות קצרי טווח, ולכן מדובר בשינוי מהותי.

גורמים במזרחי טפחות מעריכים כי על אף שסך פיקדונות המוסדיים מהווים כמעט 30% מפיקדונות הבנק, גם אם תיכנס ההוראה כלשונה בעוד שנה, הבנק לא יצטרך לבצע פעולה מיוחדת, שכן הוא החל להיערך להוראה כבר לפני כמה שנים. עם זאת, אין ספק שבדרישות הרגולציה הנוכחיות, נכון יותר למזרחי טפחות למקד את הצמיחה במשקי בית, ולהקטין את המשקל המוסדיים.

2. המגזר הקמעונאי: מזרחי טפחות ביסס את הצמיחה שלו לא רק על המשקיעים המוסדיים. בשנה שעברה הגדיל את פיקדונותיו בקרב הציבור (לקוחות פרטיים ועסקיים) ב-5 מיליארד שקל בקירוב, גידול לא טריוויאלי בהתחשב בריבית הנמוכה ובמעבר של הציבור מהשקעה בפיקדונות לקרנות כספיות. חלק מהכספים אף הצליח לגייס מלקוחות של בנקים אחרים, שהעבירו אליו פיקדונות.

מזרחי טפחות עשה זאת בין היתר באמצעות הפיקדונות בסדרת הפירות שלו (ליצ'י, קוקוס דובדבן ושות'), שהם פיקדונות לטווח ארוך, המציעים ריבית גבוהה ביחס למה שמציעים בבנקים אחרים. הואיל ורוב האשראי של הבנק הוא במשכנתאות, שהוא אשראי לטווח ארוך של 20-30 שנה, הבנק מנסה להתאים עצמו במח"מ גם בצד המקורות, ולהתמקד בפיקדונות ארוכים יחסית.

כדי להפוך את הפיקדונות לאטרקטיביים, הבנק מציע ריביות גבוהות למי שיישאר למשך זמן רב. לדוגמה, בפיקדון הליצ'י הבנק מציע למי שיישאר למשך חמש שנים ריבית הולכת ועולה העומדת על 1.25% ועד ל-3.9% בשנה האחרונה. לשם השוואה, בפיקדון דומה בבנק לאומי מוצעת ריבית שגם כן הולכת וגדלה - אך בטווח נמוך יותר של 0.5%-1.65%.

מזרחי טפחות יצטרך להמשיך ולהשקיע משאבים בגיוס במגזר זה, ואולי אפילו להעלות הילוך. לעת עתה, מה שמשחק לטובתו הוא שרוב הבנקים לא אגרסיביים כמוהו בגיוס הפיקדונות הקמעונאיים, שכן הם לא צומחים באשראי כמותו, ולכן לא נזקקים לגידול מהותי בצד המקורות.

ואולם אם אחד הבנקים יחליט להעלות הילוך בגיוס הפיקדונות, בדומה למה שעשה באחרונה לאומי, יגבר האתגר של מזרחי טפחות בהגדלת הפיקדונות.

3. גיוס אג"ח: פיקדונות אינם המקור היחיד העומד בפני מזרחי טפחות להעמיד מולו אשראי. מקור נוסף הוא גיוס אג"ח בשוק ההון. ואכן, הבנק גייס באחרונה כ-1.6 מיליארד שקל באג"ח. למעשה, מזרחי טפחות הוא הבנק היחיד שמגייס בשוק ההון זה זמן רב, וסביר כי יגייס שוב בהמשך.

העובדה שבנקים אחרים לא מגייסים אג"ח בשוק ההון משחקת לטובתו, שכן בשוק יש ביקוש רב לאג"ח של הבנקים הנחשבות בעלות רמת סיכון נמוכה. ואכן בהנפקה של מזרחי טפחות הביקוש לאג"ח היה גבוה פי שלושה מהגיוס. אז אמנם הבנק יוכל תמיד לגייס בשוק ההון (כל עוד האווירה בשווקים לא תתחלף באופן קיצוני), אבל גיוס שכזה הוא בריבית גבוהה יותר לעומת הריבית שהוא משלם בפיקדונות, ולכן סביר שלא ירצה לבסס את צמיחת המקורות שלו באג"ח.

4. האטה באשראי: לכאורה מזרחי טפחות יכול גם לשחרר רגל מדוושת הגז ולא להיות אגרסיבי בגידול בפיקדונות, פשוט באמצעות האטה בקצב צמיחת האשראי. אלא שספק אם יעשה זאת.

למזרחי טפחות תוכנית אסטרטגית עם יעדים שאפתניים של צמיחה ורווחיות, והוא חייב להמשיך לצמוח באשראי ובפיקדונות כדי לעמוד בה.

לכן, לצד האתגרים הגדולים שעומדים בפני הבנק - לעמוד ביעדים הגבוהים שהציב לעצמו, תוך ניווט לא פשוט ברמת הסיכון שעלתה בשוק המשכנתאות - יש לו אתגר חשוב נוסף: לנהל במעקב צמוד את צד המקורות שלו במאזן, ולגייס בתמהיל ובמחיר הנכון פיקדונות ואג"ח. אם לא יצליח בו, הרי שקצבי הצמיחה המרשימים שהתרגלנו לראות בבנק יואטו.

התפלגות פיקדונות המוסדיים בבנקים

התפלגות מזרחי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.