שנת 2013 הטיבה עם שוקי ההון, וכפועל יוצא מכך גם עם חלק ממנהלי כספי הציבור - הבנקים וחברות הביטוח. אבל אפילו העליות בשווקים לא הצליחו לעצור את המגמה שמאפיינת את ענף בתי ההשקעות בשנים האחרונות: שחיקה בהכנסות וברווחים.

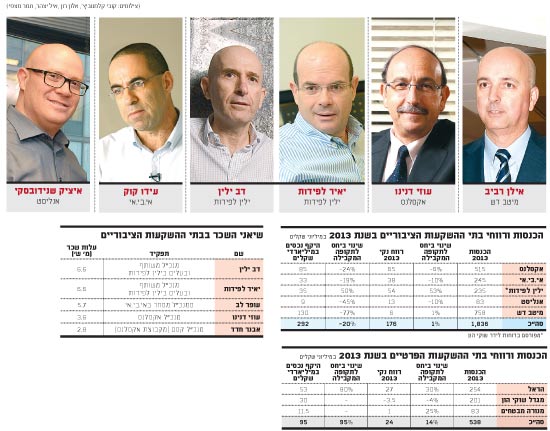

מתברר שגם כשהשווקים באופוריה, רוב בתי ההשקעות מתקשים לתרגם זאת לשורת הרווח. בשנה החולפת עלו ההכנסות המצרפיות של חמשת בתי ההשקעות הציבוריים - מיטב-דש, אקסלנס, ילין לפידות,אי.בי.אי ואנליסט - בשיעור זניח של 1% בלבד. מנגד, הרווח הנקי המצרפי נחתך ב-20%, וזאת למרות שחמשת הברוקרים הללו רשמו גידול של כ-24% בסך הנכסים שהם מנהלים, שהסתכמו בסוף 2013 בכמעט 300 מיליארד שקל.

כשבודקים את ביצועי הגופים לעומק, מגלים כי המציאות כואבת עוד יותר. מבין חמשת הברוקרים הפרטיים, רק אחד חתם את 2013 עם גידול ברווח הנקי: ילין לפידות. בשנה החולפת רשם בית ההשקעות גידול מרשים של כ-50% ברווחיו, שהסתכמו בכ-54 מיליון שקל. זאת, לצד גידול בשיעור דומה בהכנסות, שהסתכמו בכ-235 מיליון שקל, וכשברקע זינוק של כ-55% בסך הנכסים המנוהלים, לכ-35 מיליארד שקל.

בית ההשקעות שהוקם לפני 10 שנים כ"בוטיק" ומנוהל בידי שני מייסדיו, דב ילין ויאיר לפידות, ממשיך להוכיח שכשעובדים נכון - הרווחים מזנקים. לשם השוואה, מבין מתחריו הציבוריים (שרובם, נזכיר, מנהלים יותר נכסים) רק אקסלנס הצליח לעקוף אותו בשורת הרווח.

אקסלנס, בית ההשקעות השלישי בגודלו בישראל, סיכם את 2013 עם רווח נקי של 65 מיליון שקל - גבוה ב-20% מילין לפידות, וזאת למרות שנכון לסוף השנה שעברה ניהל בית ההשקעות כ-85 מיליון שקל - למעלה מפי 2 מנכסי ילין לפידות.

במילים אחרות, לאור העובדה שרווחי אקסלנס, שמנוהל על ידי עוזי דנינו, ממשיכים להצטמק (ירידה של 25% אשתקד), לא מן הנמנע כי כבר במהלך השנה הנוכחית יהפוך ילין לפידות לברוקר הרווחי ביותר מבין בתי ההשקעות הציבוריים; בלי טריקים שיווקיים, בלי הישענות על טרנדים, בלי מינוף ובלי רכישה של נכסים.

בינתיים, ענף בתי ההשקעות ממשיך להתאפיין בתחרות קשה, רגולציה הדוקה וגידול בעלויות. רוב הגופים עדיין מקצצים בעלויות ומתייעלים ככל האפשר, כשבמקביל הם מחפשים אחר מנועי צמיחה חדשים. המחיר, כאמור, ממשיך להתבטא היטב בדוחותיהם הכספיים.

אך בשנה החולפת היה גוף אחד שבעקבות המגמות הללו נאלץ לשלם מחיר כבד. זהו כמובן כלל פיננסים, בית ההשקעות מקבוצת כלל ביטוח, שכרע תחת חובותיו ובמהלך השנה התפרק מנכסיו. מי שעוד הושפע מכך הם בתי ההשקעות מיטב ודש איפקס, אשר מיזוגם שהושלם במארס אשתקד יצר את בית ההשקעות השני בגודלו בישראל. השניים, נזכיר, התמזגו מסיבה אחת בלבד: כדי לשרוד.

מהם הקשיים עמם מתמודדים הברוקרים המקומיים, מי בלט לשלילה ומי הפתיע לטובה? לפניכם המספרים המרכזיים של ענף בתי ההשקעות בשנת 2013:

6 מיליון שקל - זהו הרווח הנקי (פרופורמה) של מיטב דש, בית ההשקעות הציבורי הגדול בישראל. מיטב דש, שמנוהל על ידי אילן רביב, התמודד בשנה האחרונה עם השלכות האיחוד בין שני הגופים. אלה הביאו לכך שההכנסות (פרופורמה) גדלו מעט, ב-1%, לכ-758 מיליון שקל, בעוד שהרווח הנקי נחתך בכ-77%.

ואולם, מלבד ילין לפידות, מיטב דש היה היחיד שהצליח להציג גידול בהכנסות וברוב הפעילויות שלו, ובראשן תעודות הסל (גידול של 15% בהכנסות) וקרנות הנאמנות (גידול של 9% בהכנסות). מי שבלט לשלילה היה מגזר הגמל והפנסיה, שהכנסותיו ירדו ב-9%. מה שעוד בלט הוא מספר העובדים בבית ההשקעות הממוזג, שנכון לסוף 2013 העסיק לא פחות מ-977 איש.

כך או אחרת, מיטב דש הוא זה שהציג את הרווח הנקי הנמוך ביותר מבין חמשת בתי ההשקעות הציבוריים, ואת השחיקה בשיעור הגבוה ביותר, וכל זאת בשעה שהוא מנהל הכספים הגדול מבין הברוקרים - 112 מיליארד שקל.

אפילו בית ההשקעות הקטן אנליסט, שמנהל נכסים בהיקף של כ-10% מזה של מיטב דש (9 מיליארד שקל), חתם את 2013 עם רווח נקי של כ-13 מיליון שקל. אולם בדומה למתחריו, גם אנליסט, שמנוהל על ידי איציק שנידובסקי, לא הצליח למנוע את השחיקה ברווח הנקי שלו, שנחתך בשנה החולפת ב-45%.

44% זו הירידה ברווחי מגזר הגמל והפנסיה של אקסלנס ב-2013. בית ההשקעות שבשליטת הפניקס חתם את השנה החולפת עם רווח של כ-30 מיליון שקל מפעילות זו, שהצטמקה בעיקר על רקע הרפורמה להפחתת דמי הניהול בקופות הגמל. בהתאם, שיעור הרווחיות של מגזר הגמל והפנסיה ירד מ-26% ל-17%, ותרומתו לרווחי הקבוצה הסתכמו ב-27% לעומת 36% בשנת 2012.

במקביל, רשם אקסלנס ירידה בהכנסות וברווח ביתר פעילויות הליבה שלו, ובראשן תעודות הסל באמצעות החברה הבת קסם, שהרוויחה 66 מיליון שקל (ירידה של 9%) וקרנות נאמנות (רווח של 6 מיליון שקל, ירידה של 25%).

מגזר תעודות הסל ממשיך להיות מנוע הרווח העיקרי של אקסלנס, שמספק 53% מרווחי הקבוצה. במקביל, פעילות זו הינה בעלת שיעור הרווחיות הגבוה ביותר בבית ההשקעות - 50%.

מנגד, הפעילות הכי פחות רווחית של אקסלנס ובעלת התרומה הנמוכה ביותר לרווחי הקבוצה היא ניהול השקעות (קרנות נאמנות וניהול תיקים). תרומת פעילות זו להכנסות הקבוצה עומדת על 29%, אולם בפועל מדובר בתרומה זניחה של 5% לרווח (6 מיליון שקל בלבד). גם שיעור רווחיות המגזר נמוך, והסתכם ב-4%.

כאמור, מיטב דש ואקסלנס, שני בתי ההשקעות הגדולים שמנוע ההכנסות שלהם נשען על פעילות הגמל והפנסיה, שיקפו היטב בדוחותיהם את השלכות הרפורמה של משרד האוצר להפחתת דמי הניהול בקופות הגמל.

ובזמן שבשנה החולפת שניהם נאבקו עם שחיקה בהכנסות וברווחי הפעילות, ילין לפידות הצליח דווקא לחזק אותה. הכנסות בית ההשקעות מניהול קופות גמל עלו בשנה החולפת ב-35%, לכ-95 מיליון שקל, בין היתר לאחר שחברת הגמל של בית ההשקעות הצליחה להעביר אליה 2.4 מיליארד שקל מהמתחרות ונכסיה צמחו בכ-43%.

אמנם בדוחות ילין לפידות אין פירוט לגבי רווחיות המגזר (הדוחות מפורסמים בתוך דוחות לידר שוקי הון, המחזיקה 50% מבית ההשקעות), אולם בניגוד למתחרותיה, ההכנסות של חברת הגמל של ילין לפידות, שניהלה בסוף 2013 כ-15 מיליארד שקל, לא נשענות על דמי ניהול מקופות גמל (שהרווחיות בהן צפויה להמשיך להישחק, ורוב הכסף בהן נזיל) אלא על קרנות השתלמות - אפיק שצפוי להמשיך ולצמוח.

113 מיליון שקל, הן ההכנסות של בית ההשקעות ילין לפידות מניהול קרנות נאמנות בשנה החולפת - גידול של 76% לעומת 2012. לצד ההישג בדמות גידול בהכנסות בפעילות הגמל, ההישג האמיתי של ילין לפידות היה בחברת הקרנות שלו, שסך הנכסים המנוהלים בה זינק ב-160% לכ-13.5 מיליארד שקל.

גם כאן נכסי חברת קרנות הנאמנות של ילין לפידות, עליה נשען בית ההשקעות, נחשבים לרווחיים יותר מהמתחרים. לחברה אין כמעט קרנות כספיות (ששיעור הרווחיות בהן נמוך), מה שמאפשר לה ליהנות מדמי ניהול ממוצעים גבוהים יחסית.

ברוקר נוסף שהפגין ביצועים נאים בחלק מפעילויותיו היה אי.בי.אי. בית ההשקעות שמנוהל על ידי עדו קוק רשם גידול של 50% במגזר ניהול ההשקעות (ניהול תיקים), שהניב לו רווח של 11 מיליון שקל. רווחי פעילות הברוקראז' של בית ההשקעות גדלו ב-12% לכ-9.5 מיליון שקל, ורווחי פעילות החיתום (באמצעות פועלים אי.בי.אי) זינקו ב-142% לסך של כ-9.7 מיליון שקל.

עם זאת, אי.בי.אי ספג במקביל ירידה דרמטית של כ-58% ברווחים מניהול קרנות נאמנות, שהסתכמו בכ-5 מיליון שקל בלבד. כך, וכשברקע הפסד צורם של כ-56% ברווחי הנוסטרו שלו, חתם בית ההשקעות את 2013 עם ירידה של 19% ברווח הנקי, לכ-38 מיליון שקל.

1 זהו מספר בתי ההשקעות הפרטיים שסיכמו את 2013 עם הפסד נקי. בניגוד ליתר הברוקרים, במגדל שוקי הון, שמנוהל על ידי רונן טורם, לא הצליחו לתרגם גידול של כ-25% בנכסים המנוהלים לשורת הרווח - ועברו להפסד. ב-2013 רשם בית ההשקעות של קבוצת מגדל הפסד נקי של 3.5 מיליון שקל (לעומת רווח של 11 מיליון שקל ב-2012), לצד ירידה של כ-4% בהכנסות לכ-201 מיליון שקל.

במגדל שוקי הון מציינים כי הירידה בהכנסות "נבעה בעיקרה מקיטון בהכנסות ממתן שירותי ברוקראז' ובהכנסות מדמי ניהול תיקים", וכי המעבר להפסד "נבע בעיקרו בשל מענק חד פעמי" (בונוס שקבוצת מגדל חילקה לעובדיה - ל' א').

כאמור, שני בתי ההשקעות הפרטיים האחרים - הראל פיננסים ומנורה מבטחים פיננסים - דווקא רשמו גידול בהכנסות וברווח. הראל פיננסים, בניהול סמי בבקוב, נהנה מגידול של כ-30% בהכנסות וזינוק של 80% ברווח, שהסתכמו בכ-254 מיליון שקל ו-27 מיליון שקל, בהתאמה. הסיבה העיקרית לשיפור הייתה רכישת קרנות הנאמנות והתיקים של כלל פיננסים בתחילת 2013.

רכישת הקרנות של בית ההשקעות שהתפרק, שניהלו אז נכסים בהיקף כ-10 מיליון שקל, הגדילה את סך הנכסים המנוהלים בקרנות הנאמנות של הראל בכ-50%. על רקע זה זינקו ההכנסות מדמי הניהול בקרנות הנאמנות והתיקים בבית ההשקעות לכ-217 מיליון שקל, מ-141 מיליון שקל ב-2012.

גם בית ההשקעות של קבוצת מנורה מבטחים, שמנוהל על ידי זיו שמש, רשם גידול מרשים של כ-50% בסך נכסיו המנוהלים - עלייה שנשענה ברובה על גידול של כ-43% בנכסי קרנות הנאמנות של הבית. מנורה מבטחים פיננסים הצליחה לעבור מהפסד נקי של 13 מיליון שקל ב-2012 לרווח של כ-1 מיליון שקל בשנה החולפת, תוך שהיא רושמת עלייה של כ-25% בהכנסות. זאת, הודות לעלייה של כ-15% בהכנסות מדמי הניהול בקרנות הנאמנות והתיקים, שהסתכמו בכ-68 מיליון שקל.

בשורה התחתונה, מחצית משמונת בתי ההשקעות חתמו את שנת 2013 עם ירידה בהכנסות, ואילו חמישה ספגו קיטון ברווחים. תנאי השוק בשנה החולפת היו אידאליים עבור הברוקרים, אולם לרובם זה לא הספיק כדי לעצור את השחיקה המתמשכת בתוצאותיהם הכספיות. ואם זה המצב כשהשווקים נמצאים בשיא - מה יקרה כשהמגמה תתהפך, השווקים ירדו והנכסים יתכווצו?

השכר המצרפי של חמשת הבכירים ירד ב-17%

בראש טבלת שיאני השכר בענף בתי ההשקעות נמצאים דב ילין ויאיר לפידות, המנכ"לים המשותפים של ילין לפידות. בשנה החולפת זכה כל אחד מהמנהלים הוותיקים לשכר בעלות של כ-6.6 מיליון שקל - עלייה של 25% לעומת 2012. לצד הביצועים הבולטים של ילין לפידות, נזכיר כי צמד מנהליו הם גם המייסדים של והבעלים של מחצית מבית ההשקעות (50% הנותרים מוחזקים על ידי לידר שוקי הון, חברת הברוקרים שהמנכ"ל שלה, עמית ורדי, זכה השנה לשכר בעלות של 5.5 מיליון שקל).

במקום השלישי התברג עופר לב, סמנכ"ל מסחר בחבר הבורסה של אי.בי.אי, שכבר כמה שנים זוכה בתואר שיאן השכר בענף. עלות שכרו הסתכמה בכ-5.6 מיליון שקל, והיא משקפת ירידה של כ-2 מיליון שקל בהשוואה לשכר שגרף ב-2012.

את רשימת חמשת מקבלי השכר הגבוה ביותר בבתי ההשקעות חותמים שני בכירי אקסלנס. עוזי דנינו, מנכ"ל בית ההשקעות, זכה אשתקד לשכר של כ-3.6 מיליון שקל, בעוד שאבנר חדד, מנכ"ל החברה הבת קסם, נהנה משכר בעלות של 2.8 מיליון שקל.

בתי ההשקעות