החלטת הריבית - שאותה צפויה לקבל מחר (ב') בצהריים הוועדה המוניטרית של בנק ישראל - הצליחה לחלק את האנליסטים בשוק ההון לשתי קבוצות: לפי סקר בלומברג, 10 מהם צופים שהריבית תישאר ללא שינוי ברמה של 0.75%, ו-8 חזאים סבורים כי הריבית תרד ותגיע שוב לשפל ההיסטורי של חצי אחוז, כפי שהיה במאי 2009 - לפני חצי עשור בדיוק.

עם זאת, מדובר בוויכוח על טקטיקה ולא על אסטרטגיה: גם אלו שסבורים כי הוועדה המוניטרית בראשות הנגידה קרנית פלוג לא תפחית מחר את הריבית, גורסים כי חברי הוועדה יעשו זאת בחודשים הקרובים, קרי, הפחתת ריבית נוספת תהיה, ובקרוב. "אנו לא בזמנים נורמליים ולא מתקרבים לשם", אמרה פלוג בשבוע שעבר בכנס שהתקיים בתל אביב, רמז למהלכים הבאים של הבנק.

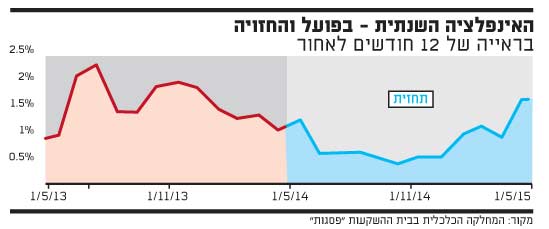

מבחינת הנתונים הקיימים, לבנק ישראל יש את כל התמיכה האמפירית כדי להפחית כבר מחר את הריבית. ראשית, האינפלציה השנתית במשק (12 חודשים אחורה) נגעה באפריל בתחתית יעד יציבות המחירים שקבעה הממשלה - רק 1%; לפי הערכות של "פסגות" האינפלציה השנתית במשק צפויה להגיע לחצי אחוז בלבד (!) כבר בתחילת ספטמבר. מדד

המחירים האחרון, שעלה בעשירית האחוז בלבד במקום לעלות ביותר מחצי אחוז, הוא הוכחה נוספת להשתקפות חולשת הביקושים ברמת המחירים במשק. גם הציפיות לאינפלציה הגיעו לשפל, ולפי נתוני בנק ישראל האינפלציה ל-12 חודשים קדימה צנחה במאי ל-1.3% בלבד לעומת 2% ביוני האחרון - ירידה של 35% תוך שנה.

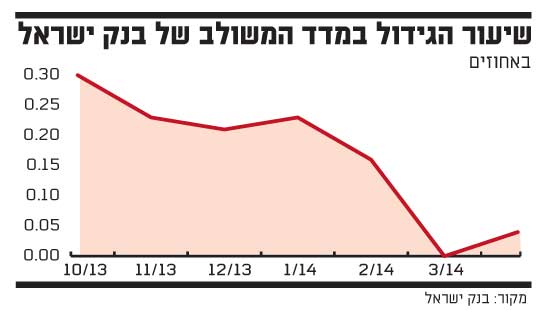

גם הנתונים על הכלכלה הריאלית מדאיגים: בנק ישראל פרסם היום (א') את המדד המשולב למצב המשק, שלפיו זה חודשיים רצופים המדד קפא ולא גדל, דבר שלא קרה כבר 5 שנים, מאז אפריל 2009, עת נרשם מיתון במשק.

גם נתוני החשבונאות הלאומית מצביעים על החרפה בולטת בפעילות ברבעון הראשון של השנה, כאשר הצמיחה הגיע לכ-2% בלבד; התוצר העסקי עלה ב-0.4% בלבד (השיעור הנמוך ביותר שנרשם מאז הרבעון הראשון של 2009); נרשמה ירידה של 4% בצריכה הפרטית לנפש וההשקעה בנכסים קבועים צנחה ביותר מ-14%.

כדור אחד בקנה

אלא שישנם גם כמה טיעונים טובים מדוע כדאי להמתין. ראשית, נותר רק "כדור" אחד בקנה, קרי, חברי הוועדה המוניטרית יכולים להפחית את הריבית רק עוד פעם אחת ורק בעוד רבע אחוז, הואיל וזהו הגבול התחתון של הריבית בפועל - חצי אחוז. לכן, כדאי לשמור היטב על התחמושת האחרונה, קל וחומר כאשר האינפלציה צפויה להמשיך ולדשדש ולא ברור מה הכיוון בפעילות הריאלית.

כמו כן, ישנה טענה שלפיה כדאי להמתין לפחות עוד רבעון כדי להכריז על החרפת ההאטה, משום שגם ברבעון השלישי של 2013 דיווחה הלמ''ס על צמיחה של כ-2% והיא עודכנה באחרונה ל-3%. כמו כן, כמה כלכלנים מזכירים כי אכן הביקושים הפנימיים נחלשים, אך הביקושים החיצוניים מתחזקים שכן חל שיפור במצבן הכלכלי של אירופה וארה''ב.

כמו כן, יש להביא בחשבון כמה אלמנטים "פוליטיים": בנק ישראל מנסה ללחוץ על האוצר להעלות מסים כדי להגדיל את ההוצאה הציבורית ללא הגדלת הגירעון. הבנק המרכזי לא ימשיך לבצע הרחבה מוניטרית כל עוד לא בטוחים שם שלא תהיה פריצה תקציבית. המתנה בהפחתת ריבית יכולה לשמש כלי להפעלת לחצים על האוצר, שעדיין לא הצהיר רשמית על מדיניותו הפיסקאלית.

למה כדאי לנגידה להמתין מעט

ישנה בעיה פוליטית נוספת, הפעם "פנימית": פרופ' ראובן גרונאו, חבר בוועדה המוניטרית הידוע ביושרו המקצועי, מתנגד למדיניות של פלוג והצביע במפגש המוניטרי האחרון בעד העלאת ריבית. גרונאו סבור כי המדיניות הנוכחית מובילה לבועת נדל''ן ויוצרות בועת אג''ח במשק עקב הריבית הריאלית השלילית הממושכת.

אם פלוג רוצה החלטה שתתקבל בתמימות דעים, כדאי לה להמתין עוד קצת ולתת לגרונאו להשתכנע שאין מנוס מלהביא שוב את הריבית לשפל כל הזמנים.

שיעור הגידול המדד המשולב

האינפלציה השנתית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.