בוועידת שוק ההון של "גלובס" בשיתוף BDO זיו-האפט, הציג חגי גולן, עורך "גלובס", ממצאי סקרים שנערכו לאחרונה עבור העיתון ועוסקים במשקיע הפרטי בישראל - בטעמיו, הרגליו ודרך פעולתו. הסקר הראשון בוצע על ידי מכון סמית', ומציג מדגם מייצג של 300 נשאלים ממשקי בית בעלי הכנסה ממוצעת ומעלה. השני סקר גולשים באתר "גלובס", והשתתפו בו כ-5,000 איש.

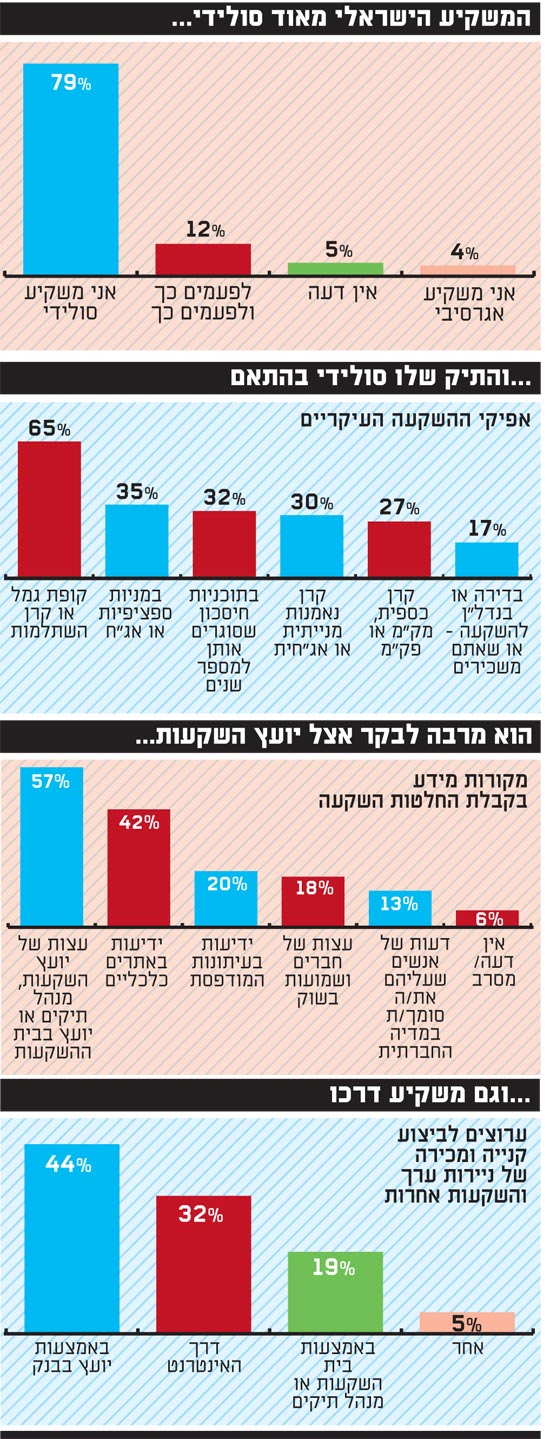

מתוצאות המדגם המייצג עולה כי ארבעה מתוך חמישה ישראלים עם נכסים פיננסיים מתארים את עצמם כ"סולידיים". רק 4% סבורים כי הם משקיעים אגרסיביים, ועוד 12% משנים את אופן התנהגותם על פי הנסיבות.

אם כך, מה מכיל תיק ההשקעות של "מר ישראלי": שני שלישים מהמשיבים ציינו קופת גמל או קרן השתלמות; אצל 30% קיימת תוכנית חיסכון; ואצל רבע יש קרן כספית, מק"מ או פיקדון שקלי; מניות ואג"ח נמצאו אצל 35% מהנשאלים; ואצל 30% ניתן למצוא קרן נאמנות. מעניין לציין כי רק 14% מהמשיבים ציינו תעודת סל, ו-17% השקיעו בנדל"ן. זה יכול אולי להסביר משהו על עליות המחירים בנדל"ן בשנים האחרונות.

ומניין שואב המשקיע הישראלי את המידע הדרוש לו? הסקר, שאפשר יותר מתשובה אחת, העלה בברור כי יועצי השקעות בבנקים או בגופים אחרים הם מקור המידע העיקרי, אך גם אתרי האינטרנט מספקים תמונת מצב.

בהתאם, השיעור הגדול ביותר של השקעות - כ-44%, מבוצע דרך יועצי השקעות. עם זאת, גם האינטרנט משמש ערוץ משמעותי למדי לקנייה או מכירה של ניירות ערך, וכמעט שליש מהמדגם ציינו כי הם מבצעים עסקאות בני"ע דרכו.

גם בשאלה איך מחליטים הישראלים במה להשקיע, התאפשרה לנשאלים יותר מתשובה אחת, אך נראה כי הסיכון הוא גורם מוביל: שני שלישים מהמשיבים ציינו אותו כשיקול בעת קבלת החלטות השקעה. לשם השוואה, 46% ציינו את התשואה הצפויה, וקצת פחות משליש ציינו את רמת הידע שיש להם על ני"ע או אפיק השקעה.

מה נחשב הצלחה, ומתי מוכרים ני"ע

באשר לקביעת ציפיות המשקיעים הפרטיים לגבי התשואה והסיכון הצפויים באפיקים השונים, גם כאן היועץ הוא דמות חשובה מאוד. כ-55% מהמשיבים ציינו שהם באים ליועצים כדי לקבוע דעה בעניינים אלה; כ-35% ציינו שהם מתסכלים על התנהגות אותו ני"ע בעבר הקרוב; וקצת פחות מכך - כ-30%, בוחנים כתבות בעיתונות ובאתרים כלכליים.

לאחר שבנו תיק, איך יודעים הישראלים אם הוא מוצלח? מהם השיקולים לקביעת "הצלחה"? בראש המצעד, עם יותר מ-40% מהמשיבים, נמצאת השגת תשואה ריאלית חיובית. מעניין לציין כי רק רבע מהמשיבים ציינו קריטריון אובייקטיבי - השגת תשואה גבוהה מהתשואה של קרן נאמנות עם פיזור דומה של ני"ע. בערך אותו שיעור ציינו קריטריון סובייקטיבי מאוד - השגת תשואה שקבעו לעצמם מראש, ואצל 20% הקריטריון הוא התרשמות מהשוק.

מהצד השני, מתי יודע המשקיע הפרטי שעליו למכור ני"ע או לחסל תיק? התשובה די ברורה: לפי תשואה. 44% ציינו אכזבה מהתשואה כשיקול למכירת תיק, ו-43% ציינו הערכה שאפיק אחר יניב תשואה גבוהה יותר. מעיין לציין כי כמעט 40% ציינו כי תחושה ש"השקעה מיצתה את עצמה" תוביל למכירה, ורק קצת פחות מרבע מהמשיבים ציינו את דמי הניהול.

סומכים על עצמם ועל האינטרנט

בסקר הגולשים באתר "גלובס" באינטרנט, שנערך בשבוע השני והשלישי של מאי, הוצגו חמש שאלות. לשלוש מהן ענו כ-5,000 איש ולשתיים כ-4,000. באופן טבעי, מדובר באנשים עם ידע ועניין גדול יותר בהשקעות. כך, שיעור המשקיעים ה"סולידיים" מביניהם הוא כ-43% בלבד, לעומת 79% באוכלוסייה הכללית. שיעור ה"אגרסיביים" בקרב גולשי "גלובס" מגיע ל-15%, כמעט פי 4 מאשר במדגם המייצג.

מעל למחצית המשיבים מבצעים את עיקר הפעילות של קנייה ומכירה של ני"ע דרך האינטרנט, ורק רבע פונים ליועץ השקעות לשם כך. בכל זאת, אלו גולשים באתר "גלובס"...

וכשהם כבר כן פונים ליועץ לשמוע את דעתו, 44% מהגולשים שומעים אך בסופו של דבר מחליטים לבד. עוד כ-30% כלל לא מעוניינים לשמוע את היועץ, אלא רק לתת לו הוראות מה לעשות, ורק קצת יותר מרבע מוכנים להתחשב בדעתו.

בגלל הביטחון היחסי של הגולשים ביכולתם "להביא תשואה", מה שהם מצפים מיועץ הוא שיהיה חסר פניות והגון, סובלני, ושיידע להתאים את עצותיו לצרכי המשקיע. 60% במצטבר של הגולשים מחפשים תכונות אלה; רק 21% ציינו שהם מצפים שהיועץ יסייע בהשגת תשואה מרבית, ועוד פחות מכך ציינו ציפייה שהיועץ יהיה בעל ניסיון בתחום.

מצפים להגינות מבתי ההשקעות

הסקר ניסה לברר מה חושבים הגולשים על איכות בתי ההשקעות, והיכולת שלהם להשיג תשואה עבור הלקוח. רק כרבע מאותם אלפי משיבים אכן חושבים שיש הבדל באיכות בין הגופים השונים, בעוד 41% טענו שכל בתי השקעות דומים באיכותם. ליותר משליש אין כלל דעה בעניין.

התמונה קצת שונה כששואלים על דמי הניהול. כ-40% טענו שיש הבדלים בין בתי ההשקעות בדמי ניהול, ושיעור קצת יותר קטן ציין שאין הבדלים. רק כרבע מהמשיבים ציינו שיש הבדלים, אך הם משקפים את ההבדלים בהשגת תשואה.

איך, אם כן, יודעים הגולשים להבחין בין בתי ההשקעות? התשובות מעניינות. כמעט 60% מהם חושבים שיש הבדלים בהגינות של בתי ההשקעות. עוד כשליש חושבים שבתי השקעות חושבים אך ורק על עצמם ולא על הלקוח, וכ-10% חשים שאין הבדלים בנושא ההגינות. נראה לפיכך, שעבור רוב המשקיעים היותר מנוסים, הגינות היא עדיין התכונה החשובה.

המשקיע הישראלי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.