שוק האג"ח הקונצרניות, האשראי בשוק הנדל"ן והמשכנתאות - אלו הסיכונים המרכזיים שמאיימים על המערכת הפיננסית בישראל, כפי שמעריכים בבנק ישראל בדוח על אודות יציבות המערכת הפיננסית שפורסם היום (ב'). זו הפעם הראשונה שבבנק ישראל מפרסמים דוח שכזה. "על אף שהמערכת הפיננסית המקומית הפגינה עמידות מרשימה במשבר 2008 ולאחריו, גם בישראל יש צורך לזהות את הסיכונים המערכתיים הנשקפים לה ולהתריע עליהם", מנמקת נגידת בנק ישראל, ד"ר קרנית פלוג, את הסיבה לפרסום הדוח.

אז היכן נמצאים כיום סימני האזהרה בבנק ישראל? המסקנות המרכזיות לפניכם:

האג"ח הקונצרניות: מסתמנת בועה

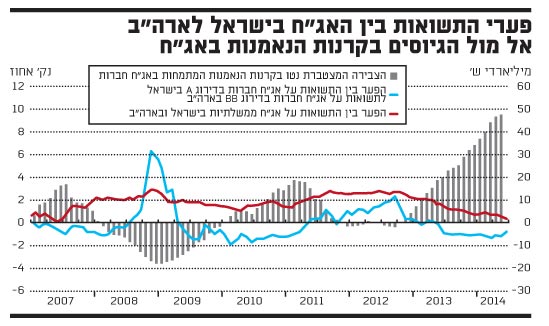

כבר בפרוטוקולים בעניין החלטת הריבית לחודש יולי ניתן היה לראות כי בבנק המרכזי מודאגים מהגאות בשוק האג"ח הקונצרניות, ומהשפעתה על היציבות הפיננסית. כעת, בדוח הנוכחי, מפרטים בבנק ישראל את הסיבות לחששות. בבנק המרכזי אמנם לא משתמשים באופן מפורש במילה 'בועה', אך הניתוח לגבי מצב שוק זה משקף שזה מה שחושבים בבנק ישראל על השוק.

"התשואות בשוק אג"ח החברות נמצאות ברמה נמוכה מאוד, והתגבר החשש מפני תמחור חסר של הסיכונים בשוק זה, כתוצאה מכך שהמרווחים הוסיפו להתכווץ והגיעו בחודשים האחרונים לרמות נמוכות, דומות לאלה שנראו ברבעון השני של שנת 2008 ", נכתב בדוח.

בבנק ישראל מציינים במפורש את העליות שנרשמו מתחילת השנה בשוק זה, וכותבים כי ישנה סטייה בין מחירי האג"ח לערכם הכלכלי, ונוצר חוסר התאמה בין הסיכון למרווחים - במילים פשוטות מחירי האג"ח גבוהים.

הבנק המרכזי מתריע מפני גורמים שעלולים להביא להיפוך של המגמה ולירידות בשוק: "עלייה בסיכון המשק או תפנית בתוואי הריבית עלולים להשפיע על הדינמיקה בשוק האג"ח הקונצרניות ולהוליך לשינוי מגמה במחיר".

בנק ישראל גם מתריע מפני המרווחים הנמוכים בין האג"ח בשוק המקומי לבין זה שבארה"ב, ועל השלכותיהם. "הפער הנמוך בין האג"ח מדינה בישראל לארה"ב עמד במאי על 0.5%. שינוי בשוק האמריקאי או לחלופין סיכון גיאופוליטי בישראל (כמו מבצע צוק איתן - ע.א), או התחדשות הירידות בשוק האג"ח בארה"ב, עלולים לגרור תגובת שרשרת בשוק האג"ח הקונצרניות, במיוחד לאור העובדה שהמרווחים בין ישראל לחו"ל באג"ח קונצרניות אפילו התכווצו יותר מאשר בממשלתיות". באשר לסיכונים בטווח הארוך, בבנק ישראל מציינים כי העלייה בריבית עלולה להקשות על חברות לעמוד בתשלומים ולמחזר חוב, וכן להביא לעליית תשואות שתגרום להפסדי הון. באשר להשלכות של משבר באג"ח הקונצרניות אומרים בבנק ישראל: "במקרה של תפנית חדה בשווקים - עלול להיפגע החיסכון הפנסיוני, הבנקים החשופים לאותן חברות שהנפיקו אג"ח, והיצע האשראי בשוק החוץ-בנקאי".

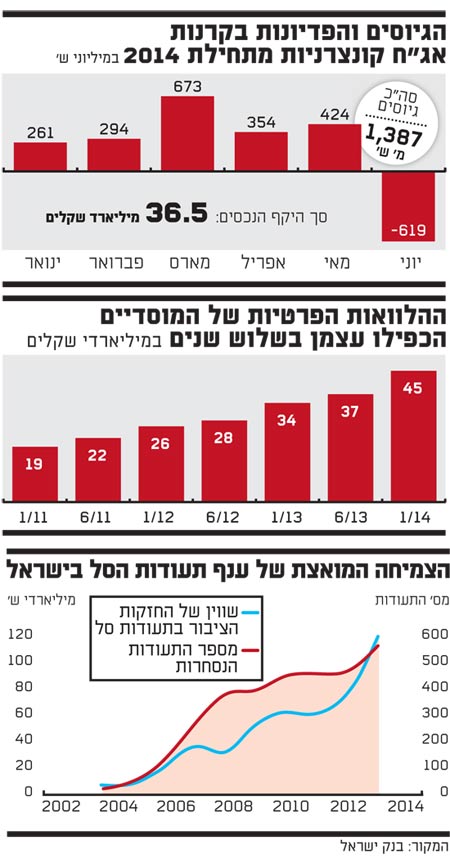

בנק ישראל מוטרד גם מהגיוסים הגבוהים בענף קרנות הנאמנות שמתדלקים את העליות בשוק האג"ח הקונצרניות. "החשש שהמרווחים מבטאים תמחור חסר של הסיכון בשוק האג"ח קיבל תמיכה מכך שבקרנות הנאמנות המשקיעות באג"ח נמשך גיוס מהיר ללא גידול מקביל בהיצע האג"ח - התפתחות שיוצרת לחץ לירידת תשואות. ישנה גם עלייה במשקלן של קרנות הנאמנות בהחזקת האג"ח על חשבון גופי החיסכון לטווח ארוך - עלייה שצפויה להגביר את התנודתיות בשוק האג"ח במקרה שתתחולל בו תפנית", כותבים בבנק ישראל.

בנק ישראל גם מנתח את הענפים בשוק האג"ח הקונצרניות, ומציין כי את מגמת העליות בשוק הקונצרני מובילות חברות הנדל"ן. "ירידת המרווחים המתמשכת של חברות הנדל"ן - ענף בעל פרופיל סיכון בינוני עד גבוה - נושאת חשיבות רבה, וזאת משתי סיבות. ראשית, סקטור זה מהווה כ-40% מהיקף ההנפקות מאז 2013, וכן הן מהוות 30% מסך שוק האג"ח הקונצרניות".

עוד הם מתייחסים לגל ההנפקות בשוק באומרם: "עליית הסיכונים בשוק האג"ח מתבטאת גם בעלייה במשקלן של הנפקות חסרות דירוג או בעלות דירוג נמוך, והעלייה בחלקן של חברות הנדל"ן בהנפקות, ענף שמתאפיין בסיכון גבוה יחסית".

חרף הפסימיות, בבנק ישראל מציינים כי היקף הנפקות האג"ח החדשות אינו גבוה, וכך גם רמת המינוף של החברות לא עלתה בצורה החדה. בבנק המרכזי מציינים לטובה את גל הסדרי החוב האחרון, שבמסגרתו גם נלקחה השליטה מבעלי השליטה הקיימים. "העובדה שנערכו גם הסדרים גדולים תורמת ליציבות הפיננסית, שכן היא מאפשרת לשוק האג"ח לתפקד גם במשבר ומגדילה את המשמעת בשוק".

שוק הנדל"ן: ממונף ומשפיע על המשק

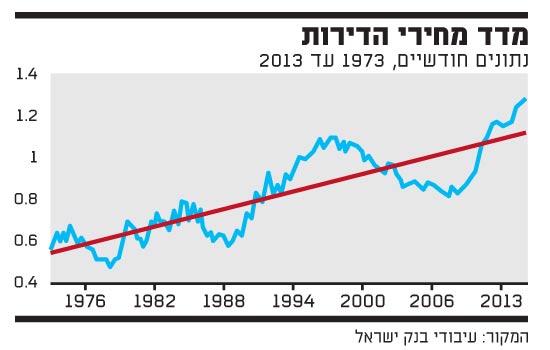

בנק ישראל התריע לא אחת בעניין שוק הדיור הגואה. גם לבנק המרכזי חלק לא מבוטל בעליות המחירים בשוק הנדל"ן, שתודלקו על ידי הריבית הנמוכה, כשבמקביל ניסה לקרר מעט את המצב באמצעות צעדים להגבלת שוק המשכנתאות. בדוח יציבות המערכת הפיננסית מתייחסים בהרחבה למצב שוק הנדל"ן והדיור, וכותבים: "הסיכון המרכזי שהמערכת הפיננסית חשופה אליו טמון בשוק הדיור; זאת, על רקע החשיפה הגבוהה של הבנקים לענף הבינוי והנדל"ן ולמשכנתאות ועל רקע חלקו המרכזי של הדיור בתיק הנכסים של משקי הבית".

עוד הם כותבים: "הסיכון המרכזי נובע מאפשרות שיתרחש זעזוע מקומי או חיצוני שיוביל לעליית ריבית חדה, או למיתון ופגיעה בהכנסות הלווים, וירידת מחירים חדה בשוק הדיור. תרחיש שכזה עלול לפגוע ביחסי ההון של הבנקים וברווחיהם. תרחיש כזה צפוי להשפיע גם על הקבלנים ולפגוע עוד יותר בתוצאות הבנקים".

עוד הם מזכירים כי מכיוון שהמשכנתאות מהוות את עיקר החוב של משקי הבית, הרי שבמקרה של בעיה בשוק הדיור, משקי הבית יצמצמו את צריכתם כדי לעמוד בהחזרי המשכנתאות או בשל הפגיעה בתחושת העושר, מה שישפיע על צמיחת המשק. בנוסף, חלקם ייאלצו למכור את דירותיהם - צעד שעלול להחריף את ירידת המחירים בשוק.

בדוח מזכירים שוב את מבחן הקיצון שעשו לתיק המשכנתאות של הבנקים, וממנו עלה כי במקרה של עלייה חדה בריבית ובאבטלה, 5% ממשקי הבית יתקשו לעמוד בהחזר המשכנתא.

בבנק ישראל גם מוטרדים מרמת המינוף הגבוהה של חברות הנדל"ן ואומרים: "ענף הבינוי מתאפיין בשיעורי מינוף גבוהים. להתממשות סיכון בענף הבינוי עלולה להיות השלכה על המערכת הפיננסית, שכן לענף זה מהווה חלק גדול בתוצר ובאשראי במשק, וקשר חזק עם ענפים אחרים במשק".

ההלוואות הפרטיות: חוסר שקיפות

"מנקודת המבט של המשק בכלל, ושל היציבות הפיננסית בפרט, יש יתרונות להתפתחותו של ערוץ ההלוואות הישירות של הגופים המוסדיים", אומרים בבנק ישראל. במסגרת דוח היציבות, מתייחס הבנק המרכזי לתחום הצומח מאוד של ההלוואות הפרטיות שהגופים המוסדיים מעמידים לחברות העסקיות, ומתריע: "ישנם כמה היבטים שעלולים להוות מקורות סיכון במידה שהערוץ הנידון ימשיך להתפתח בקצב הנוכחי ויהפוך למקור אשראי מרכזי יותר".

בבנק ישראל מסבירים את החשש האמור בכך ש"הגוף המוסדי בדרך כלל פועל עם הלווה רק בערוץ ההלוואות ולכן עלול ללמוד באיחור על הרעה במצבו. כמו כן, במקרה שהגוף המוסדי רוכש הלוואה שבנק העמיד, הדבר עלול ליצור לו סיכונים חבויים, משום שבין הבנקים והמוסדיים קיימת א-סימטריה מבחינת המידע על טיב ההלוואות והלווים, ומשום שהמכירה עלולה לפגוע בתמריץ של הבנקים לנטר את ההלוואות כיאות. כל אלה, יחד עם חוסר השקיפות והדיסקרטיות היחסיים בערוץ הנידון - מבהירים כי יש להמשיך להתאים את הרגולציה וליישם במהירות את מסקנותיה של ועדת גולדשמידט".

עם זאת, בשורה התחתונה בנק ישראל מציינים: "ככלל, תיק ההלוואות הישירות של הגופים המוסדיים מכוון להלוואות גדולות, לטווח בינוני-ארוך, בדירוגים איכותיים ועם ביטחונות". לצד זאת הם מציינים: "הרגולציה הקיימת, ועמה הרגולציה שוועדת גולדשמידט המליצה עליה, אכן ממתנת את מידת הסיכון בתיק הודות להגבלות על הדירוגים והריכוזיות והודות לשיפור משמעותי של הממשל התאגידי".

ואולם בבנק ישראל מתריעים כי "מאחר שערוץ ההלוואות הישירות צומח במהירות, ולנוכח מאפייניו הייחודיים, יש להגביר את השקיפות של הערוץ". זאת, "בתנאי שהגברת השקיפות לא תפגע בתועלת הטמונה בערוץ, תועלת שנובעת בין השאר מהדיסקרטיות שלו".

בבנק ישראל מסבירים כי "הגופים המוסדיים - חברות הביטוח, קופות הגמל וקרנות הפנסיה - מהווים כיום שחקנים מרכזיים בתחום של מתן אשראי, והם מתחרים במערכת הבנקאית על מתן אשראי עסקי". בין היתר הם מגלים כי "היקף ההלוואות הישירות שהמוסדיים מעמידים למגזר העסקי עלה בחדות, מכ-5 מיליארד שקל (כ-1% מתיק ההשקעות) ב-2004 לכ-45 מיליארד שקל (כ-4% מהתיק) בינואר 2014. מהשוואה בינלאומית של חברות הביטוח וקרנות הפנסיה בלבד, עולה כי החל בשנת 2011 שיעור ההלוואות מהתיק עולה על הממוצע ב-OECD (כשליש מהמצב בגרמניה וכמחצית מהמצב בהולנד, אך קצת יותר מאשר הממוצע בארה"ב - ר.ש)"

בבנק ישראל מסבירים: "הגידול בהלוואות מגופים מוסדיים נבע בעיקר מגידול מהיר מאוד בהיקף הנכסים שמנוהל על ידי המוסדיים... שאילץ את המוסדיים לחפש עוד חלופות השקעה בעלות מח"מ ארוך, בהתאם לאופי ארוך הטווח של התחייבויותיהם, וכן הניע אותם להגדיל את ביזור הסיכונים בתיק שלהם".

אגב, הגידול בהלוואות הפרטיות קורה במקביל לירידה בשיעור האג"ח הקונצרני מתיק הנכסים של המוסדיים בשנים האחרונות. זאת בין היתר משום העדפת המוסדיים הנסמכת על כמה יתרונות להלוואות הפרטיות ובהם "... יכול להיות שלמוסדיים יש מוטיבציה להשתמש בערוץ ההלוואות הישירות כדי ליהנות מארביטראז' רגולטורי", כדברי בנק ישראל שמדגיש בהקשר זה את הצורך באימוץ המלצות ועדת גולדשמידט.

בבנק ישראל פילחו את ההלוואות הפרטיות של המוסדיים, ומצאו כי לרוב מדובר בלווים גדולים יחסית ("מעל 85% מההלוואות גדולות מ-40 מיליון שקל. לשם השוואה, חלקם של הלווים הגדולים בחמשת הבנקים הגדולים עמד בשנת 2012 על כ-40% בלבד"). לצד זאת, ישנו רוב אדיר של כ-97% להלוואות בעבור פעילות הלווה בישראל, כשרק כ-6% מההלוואות אינן מובטחות. כמחצית מההלוואות העסקיות הפרטיות נסמך על דירוג חוב של מעלות S&P ומידרוג (היתר נסמך על מודלים פנימיים של המוסדיים), כשכ-80% מהחברות הלוות הינן בדירוגים גבוהים של A ומעלה.

תעודות סל: חשיפה של 110 מיליארד ש'

בין שלל הסיכונים שהועלו בדוח עלה גם סיכון האשראי בהשקעה בתעודות הסל. בבנק ישראל חוששים כי ענף תעודות הסל - שמגלגל כיום כ-110 מיליארד שקל מכספי הציבור בישראל - אינו מפוקח כראוי, ולכן הם ממליצים לקדם את אישור תיקון 21 (לחוק השקעות משותפות בנאמנות). ואולם בבנק ישראל מתריעים כי התיקון, שאותו רשות ני"ע מנסה לקדם כמעט 4 שנים ואמור להעביר את תעודות הסל ממשטר של גילוי למשטר של פיקוח, לא בהכרח יפתור את בעיית סיכון האשראי שמתלווה להשקעה בתעודות הסל.

החשש של בנק ישראל נובע מכך שתעודות הסל שמונפקות בארץ (ונמצאות באחריותה של רשות ני"ע) הן תעודות התחייבות. המשמעות היא שהמשקיעים בתעודות הסל, שוק שהתפתח בשנים האחרונות בקצב מהיר מאוד בישראל, חשופים באופן ישיר למנפיקי התעודות, שכן שכספם לא מופקד בנאמנות אלא ישירות בחשבון הבנק של החברה המנפיקה.

"המחזיק בתעודת סל חשוף אפוא לסיכון אשראי... סיכון שעלול להתממש במידה שיתממשו סיכונים שונים למנפיק התעודה... ועלול להוביל לכך שהמנפיק לא יוכל לעמוד בהתחייבויותיו כלפי המחזיקים באותה תעודה", מזהירים בבנק ישראל.

חשש זה נובע, בין היתר, מכך שבניגוד לשווקים בעולם, מוצר המדד הנפוץ בישראל הוא תעודות סל; ששוק תעודות הסל בארץ סובל מריכוזיות גבוהה (מספר התעודות לנפש בישראל גבוה ביחס לעולם); ושהיחס בין מחזור המסחר במוצרים העוקבים אחר מדדים למחזור המסחר במניות עצמן גבוה מאוד בישראל.

עוד נכתב בדוח: "במצב החוקי השורר כיום בישראל, פעילותן של תעודות הסל מוסדרת באמצעות חוק ניירות ערך, אשר מחיל על הגופים המנהלים בעיקר חובת גילוי, ללא מאפיינים משמעותיים של פיקוח". נציין כי בניגוד לקרנות נאמנות, שפעילותן מוסדרת בחוק השקעות משותפות בנאמנות (לרבות קרנות מחקות, מוצר מתחרה בתעודות סל), מנפיקי תעודות הסל בישראל נדרשים אך ורק לחובת גילוי ותיאורטית אינם חייבים להישמע להוראות רשות ני"ע.

סביר כי חששו של בנק ישראל נשען גם על העובדה שחברות תעודות הסל המקומיות - שעקב קונסולידציה מספרן כיום עומד על 4 בלבד - נדרשות להציג הון עצמי של כ-100 מיליון שקל. מדובר בסכום גבוה יחסית, ואולם בפועל מדובר בסכום מצרפי של כ-400 מיליון שקל מול נכסים מנוהלים בכ-110 מיליארד שקל.

על רקע זה, בבנק ישראל סבורים ש"נכון לקדם את התיקון (21 - ל.א) לחוק השקעות משותפות בנאמנות ולאשרו בהקדם", תוך שהם מזכירים כי רשות ני"ע, שבראשה עומד פרופ' שמואל האוזר, פרסמה הצעה לתיקון החוק כבר לפני שנתיים, וכי מנגנוני הבקרה שקיימים כיום בתעודות הסל והיקפי פעילותם הינם וולנטריים. את הצעתם הם מנמקים בכך שהצעדים בהצעת התיקון יעבירו את תעודות הסל למשטר של פיקוח, מה שיתרום באופן משמעותי לצמצום הסיכון.

אלא שכאמור, בבנק ישראל מתריעים כי תיקון 21 לא בהכרח יפחית את סיכון היציבות בענף תעודות הסל. "הצעת התיקון אינה כוללת הוראה שמבטלת כליל את הרכיב ההתחייבותי של תעודות הסל... כך שהסיכון היציבותי הנשקף מתעודות הסל אינו מתבטל", משום שלמעשה אין דרך לטפל בסיכוני מנפיק וסיכוני אשראי בתעודות סל. סיכונים אלה אינם קיימים בקרנות מחקות, המתחרות בתעודות הסל - אולם שניהם מוצרים שהפצתם מתבצעת בעיקר באמצעות מערך הייעוץ הבנקאי.

אשראי עסקי: סיכון במסחר ובתיירות

דוח היציבות מתייחס גם לאשראי העסקי. מהנתונים עולה כי המינוף של החברות הציבוריות ירד קלות בשנת 2013, והוא נמוך יחסית לממוצע ארוך הטווח שלו. בבנק ישראל חוששים כי ישפיע לרעה על הצמיחה: "יחס האשראי העסקי לתוצר הוסיף לרדת בחודשים האחרונים. ירידה מתמשכת ביחס זה אינה תומכת בהמשך הצמיחה", נכתב בדוח.

בנק ישראל ערך בדיקה לאילו ענפים המערכת הפיננסית חשופה במיוחד. בבנק המרכזי בדקו גם את הסיכון הישיר כתוצאה ממשבר בענף מסוים על המוסדות הפיננסיים, וגם את הנזק העקיף כתוצאה מהשפעתו על ענפים אחרים. הבדיקה כללה שילוב של כמה פרמטרים, בהם ההשפעה על ענפים אחרים, משקלם בתיק האשראי, משקלם בתוצר העסקי והיקף המינוף.

מהבדיקה עלה כי הענפים המרכזיים שעלולים לסכן את המערכת הפיננסית אם ייקלעו לקשיים הם הבינוי והמסחר והתיירות. סיכון גבוה קיים גם בתעשייה ובכרייה ובתקשורת, אך בבנק ישראל מעריכים כי קיים סיכוי נמוך שענפים אלה ייקלעו למשבר. "בענף הבינוי גלום הפוטנציאל הגבוה ביותר להתממשות של סיכון מערכתי, כלומר סיכון שמשפיע על יציבותה של המערכת הפיננסית".

המערכת הבנקאית: ריכוזיות באשראי

בסך הכול, בבנק ישראל מרוצים מהיציבות ומהחוסן של המערכת הבנקאית המקומית. בבנק המרכזי מציינים כי הסיכון המרכזי טמון בתיק האשראי. "הבנקים חשופים לקווי פעילות באשראי שגלום בהם סיכון גבוה. כמו כן, הריכוזיות בתיק האשראי הבנקאי גבוהה, אם כי בשנים האחרונות ניכרת בה ירידה".

עוד צוין כי סיכון הנזילות בבנקים עלה בגלל ירידה מסוימת במידת הנזילות לטווח קצר של עד חודש ועלייה בריכוזיות המפקידים. בבנק ישראל מציינים כי הבנקים יכולים לעמוד בתרחיש קיצון, אך ייגרמו להם נזקים משמעותיים בתרחיש שכזה בתחום הנדל"ן והמשכנתאות, האשראי הממונף והאשראי לקבוצות לווים גדולות.

נוסף על האשראי לדיור חשופים הבנקים לאשראי לענף הבינוי והנדל"ן, המהווה כ-13% מתיק האשראי. "החשיפה המשותפת לענף הבינוי והנדל"ן ולדיור יוצרת לבנקים מוקד סיכון משמעותי", נכתב בדוח.

חברות הביטוח: חשיפה גבוהה לשוק

"אחד הסיכונים המשמעותיים לחברות הביטוח הוא סיכון השוק", קובע בנק ישראל בדוח, תוך שהוא ממפה גם את התלות של חברות הביטוח ביציבותן של חברות ביטוח משנה מהעולם.

ביחס לסיכון השוק מציינים בבנק המרכזי שתיק הנוסטרו של חברות הביטוח מתאפיין בכך ש"מרבית השקעותיהן סולידיות, וכמחצית מהתיק מושקעת באג"ח ממשלתיות, בעיקר בארץ". ואולם לצד זאת ישנה עלייה בשיעור נכסי הסיכון בתיק הנוסטרו, "שהגיע לכ-43% - רמה גבוהה מבחינה היסטורית".

בשנים האחרונות מנסות קבוצות הביטוח לפזר את הסיכונים הכרוכים בחשיפתן לשוק ההון באמצעות חשיפה להשקעות חלופיות, כגון נדל"ן והלוואות ישירות. "אבל אלה עדיין מהוות חלק קטן יחסית מסך השקעותיהן... צפוי שנמשיך לראות את חברות הביטוח מוסיפות להגדיל את השקעותיהן בתחום", מעריכים בבנק המרכזי ביחס להחזקות הישירות בנדל"ן.

ביחס לתיק ההלוואות הפרטיות הנוסק של חברות הביטוח מציינים בבנק המרכזי כי ההלוואות הפרטיות מהוות כ-7.4% מהתיק, וזאת לעומת כ-6.5% מתיק המבוטחים ושיעור ממוצע של 3% בקופות הגמל, קרנות ההשתלמות וקרנות הפנסיה.

בהקשר זה מציינים בבנק ישראל כי "אפיקי ההשקעה החלופיים עשויים לסייע לחברות הביטוח לפזר את סיכוני ההשקעה ולהפחית את התלות הישירה (והמיידית) בתוצאות בשוק ההון, אך חשוב לציין שהם גם טומנים בחובם סיכונים: הם בדרך כלל פחות נזילים מהשקעה באג"ח ובמניות, ובניגוד למכשירי הון וחוב סחירים, הם אינם נסחרים".

נוסף על הסיכון הנשקף מפגיעה בערכו של תיק הנוסטרו עקב ירידות בשווקים, בבנק ישראל מציינים סיכון נוסף שמאיים על חברות הביטוח ושנובע מהפגיעות שלהן ביחס לתיק הפוליסות המשתתפות ברווחים. בפוליסות אלה, שנמכרו בשנים1991-2003, ישנו רכיב נמוך יחסית של דמי ניהול קבועים (0.6% מהצבירה) ולצדם דמי ניהול משתנים בשיעור 15% מהרווחים. ואולם אם נוצרים הפסדי השקעה למבוטחים, חברות הביטוח לא יכולות לגבות דמי ניהול משתנים עד אשר יסגרו את "הבור" שנוצר.

בבנק ישראל רגועים בהרבה בכל הנוגע לסיכון הנזילות של חברות הביטוח. "סיכון הנזילות בחברות הביטוח קטן יחסית לסיכון בבנקים". זה נובע בין היתר מכך ש"בניגוד לכספים המופקדים בבנק, את רוב כספי הנוסטרו שבחברות הביטוח המבוטחים אינם יכולים לקבל באופן מיידי, אלא רק בעקבות אירוע ביטוחי או הגעה לגיל הפרישה". עוד מרגיעים בבנק המרכזי באומרם כי "חשיפתן הישירה של חברות הביטוח לסיכון אשראי מצומצמת".

לצד סיכונים אלה, לענף הביטוח שורה של סיכוני יציבות ייחודיים. כך, בבנק ישראל מסבירים: "מצד ההתחייבויות חברות הביטוח חשופות לסיכונים ביטוחיים, לרבות הסיכונים הנשקפים מאריכות ימים בביטוחי החיים (longevity) וממחלות (morbidity) והבריאות, והסיכונים הנשקפים מפגיעה ברכוש בביטוחים הכלליים". ביחס לסיכון התארכות תוחלת החיים ציינו בבנק ישראל כי דרישות הפיקוח על הביטוח להגדיל את העתודות בגין ביטוחי חיים עם מקדם קצבה מובטח וביטול הבטחת מקדם תוחלת חיים לחוסכים צעירים, "צפויים לתרום ליציבות החברות".

לצד סיכונים אלה ישנם סיכונים ביטוחיים הנובעים מהתרחשות מפתיעה של מקרי קטסטרופה, כגון רעידות אדמה או התפרצות מגיפה, שמובילים לנזק גבוה במיוחד. בהקשר זה אומרים בבנק ישראל: "החברות מתגוננות מפני הסיכון של אירוע קטסטרופה בעיקר באמצעות ביטוח משנה. בחמש החברות הגדולות מבטחי המשנה מכסים למעלה מ-97% מהיקף הנזק לעסקי הביטוח הכללי שיגרום אירוע קטסטרופה, ומכאן שיש לחשוש בעיקר מאירוע קטסטרופה שמלו*וה באובדן היכולת של מבטחי המשנה לעמוד בהתחייבויות הביטוחיות". בהקשר זה עולה כי הריכוזיות של מבטחי המשנה הגדולים בתיק הישראלי הולך וקטן, הגם ששתי חברות הענק הבינלאומיות Munich Re ו-Swiss Re עדיין מהוות חלק מרכזי ממבטחי המשנה של ענף הביטוח.

מי יוביל את "גוף העל של הרגולטורים"

"המשך הגברת התיאום בין כל הרגולטורים האחראים על תפקודה של המערכת הפיננסית נחוץ לצורך יישום מדיניות מקרו-יציבותית אפקטיבית, ולכך עשויה לתרום הקמת ועדה משותפת ליציבות פיננסית, כפי שהמליצה ה-IMF" נכתב בדוח.

זה כמה שנים שה-IMF ממליצה על הצורך הממשי בהקמת גוף שיורכב מכל הרגולטורים - בנק ישראל, האוצר ורשות ניירות ערך - לצורך הגברת התיאום ושיתוף הפעולה. עם זאת, ל"גלובס" נודע כי המהלך מתעכב עקב מחלוקת עקרונית בין בנק ישראל לבין משרד האוצר בעניין זהותו של מי שיעמוד בראש הגוף: הנגידה פלוג או שמא שר האוצר לפיד.

"על בנק ישראל ליטול תפקיד המוביל", נכתב בדוח האחרון של הקרן שראה אור בפברואר, המלצה שבבנק ישראל אוהבים להדגיש במיוחד.

עם זאת, מאותו דוח עולה כי במשרד האוצר כבר הביעו התנגדות גורפת לאפשרות שהנגידה תוביל את הוועדה, וסברו כי שר האוצר הוא זה שחייב להוביל בהינתן אחריותו על היציבות הכלל משקית.

על שאלת "גלובס", האם הנגידה תהיה מוכנה לוותר על ניהול הועדה ליציבות פיננסית לטובת שר האוצר, פלוג סירבה בנימוס לענות, והשיבה בהצגת דוח בנק ישראל בתחילת אפריל: "אפילו ה-IMF כותב שבנק ישראל צריך לקבל תפקיד מרכזי בוועדה".

במארס הודיעה פלוג: "עבודת המטה לעבודת הוועדה (ליציבות פיננסית - א.פ) תעשה על ידי האגף ליציבות פיננסית שהוקם באחרונה בחטיבת המחקר של בנק ישראל, במטרה לפעול לקידום היציבות הפיננסית שעל פי חוק בנק ישראל החדש היא חלק ממטרות הבנק". ל"גלובס" נודע כי למרות שישנם דיונים סביב הקמת הוועדה, המהלך תקוע.

פערי

הגיוסים

מדד מחירי הדירות