כפי שזה נראה כרגע, מובילאיי הישראלית (Mobileye) תהפוך להנפקת הטק הראשונית הגדולה ביותר שבוצעה השנה בשוק ההון האמריקאי. הרבה יותר מזו של King (יצרנית המשחק קנדי קראש שגייסה 499.5 מיליון דולר), ושל GoPro (יצרנית מצלמה דיגיטלית שגייסה 491.3 מיליון דולר).

מובילאיי, שהחלה לפעול כבר לפני עשור וחצי, נזכיר, פיתחה מערכות למניעת תאונות דרכים מבוססות מצלמה בעלת טכנולוגיה של ראייה מלאכותית.

מייסדי החברה הם פרופסור אמנון שעשוע (שמכהן כיו"ר) וזיו אבירם (המנכ"ל).

אמש, רגע לפני ההנפקה, עדכנה מובילאיי כלפי מעלה את טווח המחיר למניה לפיו תונפק, ובכך אותתה כי הביקוש למניותיה גבוה מהמצופה. הטווח עומד כרגע על 21-23 דולר לעומת 17-19 דולר לפי התכנון המקורי.

מספר המניות החדשות שיונפקו ומספר המניות שיימכרו על ידי בעלי עניין נותרו בעיניהם - 8.325 מיליון מניות ו-19.425 מיליון מניות, בהתאמה.

זה אומר שהחבר ה תגייס לקופתה 174.8-191.5 מיליון דולר (או 183.2 מיליון דולר בממוצע), ואילו הצעת המכר תנוע בטווח 407.9-446.8 מיליון דולר (427.4 מיליון דולר בממוצע).

לכן, סך היקף ההנפקה יעמוד על 582.8-638.3 מיליון דולר (או 610.5 מיליון דולר בממוצע), ושווי החברה "אחרי הכסף" ינוע בין 4.5-4.9 מיליארד דולר (בממוצע 4.7 מיליארד דולר). המניה תיסחר בבורסת ניו יורק (NYSE) תחת הסימול MBLY.

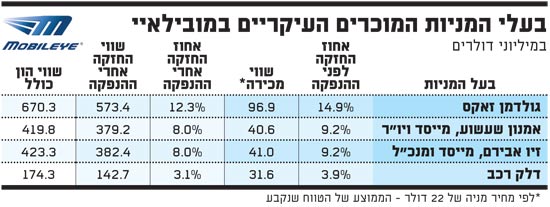

כאמור, הסיפור של הנפקת מובילאיי הוא בעיקר הצעת המכר שתעשיר בפועל, ולא רק "על הנייר", את בעלי המניות בחברה. גולדמן זאקס, בנק ההשקעות שמשמש במקביל כחתם ההנפקה הראשי וכבעל המניות הפיננסי הגדול בה, ימכור מניות תמורת 96.9 מיליון דולר בממוצע, וייוותר לאחר ההנפקה עם החזקה של 12.3% (578 מיליון דולר בממוצע).

שני בעלי העניין המוכרים הגדולים אחריו הם שני מייסדי החברה, שעשוע ואבירם. כל אחד מהשניים ימכור מניות תמורת 41 מיליון דולר בממוצע, וייוותר לאחר ההנפקה עם החזקה של 8% (376 מיליון דולר בממוצע).

בעלי המניות המוכרים העיקריים במובילאיי 30-7-14

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.