קשיים בפעילותה השוטפת של קבוצת המשביר 365 לצד הסיכון הטמון בהנפקת חוב ללא דירוג וביטחונות, הובילו לביקושים דלים להנפקת האג"ח שניסתה הקבוצה להוציא היום (ב') לפועל.

למרות הכישלון עד כה, בשלב זה במשביר עדיין לא הרימו ידיים והם עדיין מקווים לגייס בכל זאת את הסכום המבוקש - כ-50 מיליון שקל - בימים הקרובים. מקורבים לקבוצה מסרו היום כי ניסיון הגיוס נדחה למחרתיים (ד'), כדי לנסות ולשכנע גופים נוספים להשתתף בהנפקה, אותה מובילה חברת החיתום רוסאריו קפיטל של ראובן אבלגון.

למרות הסיכון הטמון בהשקעה באג"ח, המונפקות ללא דירוג וביטחונות, במשביר קיוו כי תנאי ההנפקה - ריבית גבוהה ביחס לאלטרנטיבות בשוק - ימשכו את הגופים המוסדיים, המחפשים בתקופה הנוכחית תשואה אטרקטיבית ומתנפלים על כל הנפקת חוב כמעט.

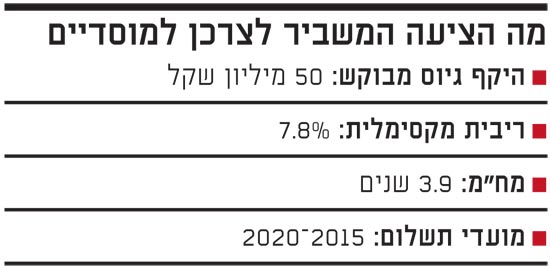

האג"ח שמציעה המשביר למשקיעים, על בסיס תשקיף מדף קיים, נושאת ריבית מקסימלית של 7.8%, בתשואה אפקטיבית של עד 8.1%. האג"ח מונפקות במח"מ של 3.9 שנים כאשר תשלומי החוב יוחזרו בין השנים 2015-2020. כיום יש למשביר שתי סדרות אג"ח בהיקף של 120 מיליון שקל, הנסחרות בתשואות של עד כ-6%.

במסגרת תנאי ההנפקה, במשביר התחייבו לא ליצור שיעבוד שוטף על נכסי הקבוצה ולא לחלק דיבידנד של יותר מ-50% מרווחיה השנתיים, אלא בקבלת אישור מחזיקי האג"ח. כן התחייבה החברה לשמור על יחס בין הון עצמי לסך המאזן (סולו) שלא יפחת מ-20%, ועל הון עצמי (סולו) של לפחות 70 מיליון שקל.

אולם, לפחות אתמול המוסדיים העדיפו כאמור לוותר על התשואה הגבוהה שמציעה החברה, בשל הסיכונים שהם מזהים. חששות המשקיעים קיבלו חיזוק גם מחברת הייעוץ הפיננסי גיזה זינגר אבן, שטרם ההנפקה פרסמה חוות דעת על הגיוס, בה ציינה כי מקורותיה השוטפים של המשביר לא צפויים להספיק לכיסוי מלוא פירעון החוב בשנים הקרובות, וכי לשם כך היא תזדקק למקורות חיצוניים.

נזכיר כי באחרונה ביצעה המשביר הקצאת מניות, כ-13% מההון, לחברת הכשרה ביטוח של אלי אלעזרא תמורת 49 מיליון שקל, ועל הפרק אף עמד גיוס הון באמצעות הנפקת מניות והגדלת חלק הציבור בחברה ל-25%, מתוך שאיפה להיכנס לאחד מדדים המרכזיים בבורסה. כיום חלק הציבור בחברה עומד על 12.5%.

שחיקה ניכרת במשביר ובניו פארם

קבוצת המשביר 365 מאגדת תחתיה את רשת בתי הכלבו הנושאת את שמה, את רשת הדראגסטורים ניו פראם (שלאחרונה מנסה שביט להכניס לתוכה שותף), את חברת התיירות קשרי תעופה, ואת רשת הסופרמרקטים ומועדון החברים "קלאב 365". הקבוצה נסחרת בשווי של 480 מיליון שקל אחרי זינוק של 48% בשנה האחרונה.

עם זאת, כאמור, חלק מפעילויותיה של הקבוצה מגמגמות, וזאת לאחר שנחלה בשנים קודמות כישלונות צורבים בניסיון להיכנס לתחומי הציוד המשרדי (אופיס דיפו) והאופנה (ג'אמפ). מוקדם יותר החודש החליט שביט לשקול מחדש את המשך פעילותה העצמאית של רשת הסופרמרקטים המפסידה קוסט 365, פחות משנתיים לאחר תחילת פעילותה.

פעילות הרשת מתקשה להתרומם בגלל התחרות וחולשה יחסית בכוח הקנייה שלה בהשוואה למתחרות. רשת הסופרים הציגה הפסד תפעולי של 10 מיליון שקל במחצית הראשונה של 2014, על הכנסות של 53 מיליון שקל. בסך הכול הפסידה הרשת תפעולית מאז שהחלה לפעול 28 מיליון שקל.

המשביר עדכנה באחרונה כי היא בוחנת מספר אפשרויות בנוגע לרשת המזון, ו"בין היתר את מכירת סניפי קוסט 365 לגורם שלישי מהתחום, מיזוג, או המשך פעילותה תוך התייעלות, צמצום מספר הסניפים והגעה לאיזון".

כיום ממשיכה קוסט 365, שהחלה לפעול בסוף 2012, בהקמת סניפים, אך מספרם העתידי עומד כרגע על 12, במקום 30 שהיו אמורים לפעול לפי התוכניות המקוריות עד סוף 2016. כרגע מחזיקה הרשת ארבעה סניפים פעילים בלבד (בפתח תקווה, כפר סבא, עפולה וכרמיאל).

קבוצת המשביר עצמה סיימה את המחצית הראשונה של 2014 עם הפסד של 4 מיליון שקל, לעומת רווח נקי של 59 מיליון שקל במחצית המקבילה של 2013, בה נהנתה מרווח חד פעמי ממכירת חברת הארוחות העסקיות "סיבוס".

צמד הפעילויות העיקריות של המשביר - בתי הכל בו ורשת ניו פארם - סבלו משחיקה ניכרת בפעילותן, כאשר רווחי בתי הכל בו צנחו ב-85% ל-1.5 מיליון שקל, ורווחי ניו פארם נחלשו ב-41% ל-6 מיליון שקל. במשביר מסבירים כי תוצאות החציון של בתי הכל בו ושל ניו פארם הושפעו בצורה מהותית "מחולשה במכירות עונת החורף לאור מזג האוויר הקייצי החריג ששרר בחודשים ינואר-פברואר".

המשביר לצרכן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.