האם בעוד כמה שנים עלולים מחזיקי אג"ח מישראל להיגרר להליכים משפטיים באיי הבתולה הבריטיים? גל הנפקות האג"ח של יזמי הנדל"ן האמריקאים, שמסתערים לאחרונה על הבורסה בת"א בחיפושם אחר ריבית נוחה יותר, טומן בחובו את הסיכון המדובר.

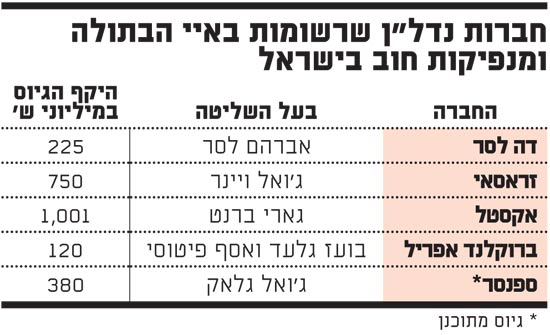

הסיבה לכך היא שכל החברות הללו, שגייסו או שמתכוונות לגייס חוב של מאות מיליוני שקלים - דה לסר, זראסאי, אקסטל, ברוקלנד אפריל והמנפיקה שבדרך, ספנסר - מאוגדות לפי דיני איי הבתולה הבריטיים, מקלט מס אקזוטי, המאפשר לחברות הללו דרך חוקית לשלם מס חברות מינימלי.

כמובן שהשאיפה והתקווה היא שהנפקות האג"ח הללו, שאינן מגובות בביטחונות, יהיו הצלחה מסחררת לכל הצדדים, אבל קשה להתעלם מהסיכון שקיים תמיד, שהחברה תיקלע לקשיים בהחזר החוב שלה, ובמקרה הגרוע אף לחדלות פירעון.

הגיוס בישראל חוסך עלויות מימון

וכך, כאשר ברבים מהתשקיפים מופיע המשפט "לעניין דיני חדלות פירעון, יחולו על החברה דיני איי הבתולה הבריטיים בלבד", כדאי להיערך לאפשרות שמחזיקי אג"ח מישראל יצטרכו בעתיד לחפש את הכסף באיים המרוחקים.

הנפקות האג"ח של יזמי הנדל"ן מארה"ב מתבססות, כמו תופעות כלכליות אחרות, על יחסי היצע וביקוש. מצד אחד עומדים יזמי הנדל"ן מארה"ב, שבבעלותם מספר פרויקטים אשר לכל אחד מהם קיים מימון בנקאי (כנגדו משועבד הנכס), והוא נדרש להביא בנוסף "מהבית" הון עצמי של כ-20% מהפרויקט.

במידה שהיזם יבקש ללוות את הסכום הזה בארה"ב - הוא יידרש כנראה לשלם לקרן מזנין אמריקאית ריבית שנתית של 11%-12%. לעומת זאת, בארץ יש למוסדיים הרבה כסף נזיל והם מחפשים אפיקי השקעה המניבים תשואה עודפת. לצורך גיוס החוב מקימים היזמים האמריקאים את החברה המנפיקה, המאגדת תחתיה את הפרויקטים שבבעלותם, ומגייסים באמצעותה אג"ח בישראל בריבית של כ-5%, החוסכת להם עלויות מימון גבוהות מאוד.

היזמים והחברות שבאים לגייס חוב בישראל משווקים כולם כבעלי ניסיון והצלחות רבות בשוק הנדל"ן האמריקאי, אך הסיכון לחדלות פירעון קיים תמיד. אחת מהחברות בגל הקרוב של הנפקות האג"ח יכולה לספק דוגמה לכך מניסיון אישי.

מדובר בקבוצת לייטסטון (שעדיין לא הגישה תשקיף) שבבעלות איש העסקים היהודי-אמריקאי דיוויד ליכטנשטיין. ב-2007 שילמה לייטסטון לקרן ההשקעות בלקסטון 8 מיליארד דולר תמורת רשת המלונות האמריקאית Extended Stay, כאשר המוכרת ארגנה חבילת מימון של כ-7 מיליארד דולר וערכה מכרז שבו זכתה לייטסטון.

שנתיים מאוחר יותר, על רקע המשבר הכלכלי, הרשת הגיעה לפשיטת רגל והפכה לאחת מהקריסות הגדולות ביותר בתחומה בתקופת המשבר. לייטסטון מחקה את רוב ההשקעה ואיבדה את הנכס (הרשת) לטובת נושיה. בית משפט בארה"ב קבע מאוחר יותר שליכטנשטיין ולייטסטון ייקנסו ב-100 מיליון דולר על רקע זה.

חפשו "מחויבות וערבות אישית"

"זה אכן יכול להיות פתח לבעיה", אומר עו"ד רועי סלוקי, שותף במשרד ברם סלוקי ושות' שמתמחה בשוק ההון, בהתייחסו לרישום חברות הנדל"ן המנפיקות באיי הבתולה. "כנקודת מוצא, אנחנו כישראלים לעולם נעדיף לנהל הליכים משפטיים בישראל. זה קרוב, זה זול, וזה בשפה שאנחנו מבינים. לכן, אם יש בעיה שדורשת התערבות בית משפט, מלווים ישראלים יעדיפו לפעול לפי הדין הישראלי ובבית משפט שאפשר לנסוע אליו במונית.

"ברור שלהתנהל בחו"ל יכול ליצור קושי. עם זאת, אני לא יכול לומר שתמיד 'בישראל זה טוב ובאיי הבתולה זה רע'. צריך להיכנס לרזולוציה של הוראות התשקיף ולבחון".

סלוקי מוסיף כי "בהנחה שיש שני תשקיפים עם תנאים זהים - אעדיף חברה שרשומה בישראל על-פני זו שרשומה באיי הבתולה, כי כאן יותר קל למלווה להתנהל. אבל צריך לבדוק את התשקיף והביטחונות. יכול להיות שההגנה על המלווה תהיה גבוהה יותר למרות שהחברה רשומה שם. השאלה אם יש הגנה טובה יותר למקרה שחלילה צריך להפעיל הליכי משפט, כדי לגבות כספים או שההלוואה לא נפרעה לפי התנאים, מושפעת בראש ובראשונה מהתנאים והביטחונות שהתשקיף מתאר ושנרשמים בפועל".

לדבריו, בסופו של יום מי שמשווק את ההנפקה הוא האדם שמזוהה עם החברה היזמית המנפיקה, ולפיכך "אחת האינדיקציות שיכולות להיות רלוונטיות זה אם יש מחויבות וערבות אישית של בעלי החברה, או אינדיקציה למחויבות אישית שלהם במקרה של חדלות פירעון. כך אפשר לייצר ודאות לתשקיף בחברה - לא משנה באיזו נקודה בעולם היא רשומה, ואפילו לייצר עדיפות על-פני חברה ישראלית. הדוגמה של דלק נדל"ן מראה שהמעורבות של תשובה הייתה תלויה יותר ברצון הטוב שלו מאשר ביכולת לאכוף את זה עליו, כי פורמלית הוא כלל לא היה נושא משרה בחברה".

בעוד שסלוקי סבור כי חברה המאוגדת off shore (במקלט מס, כגון איי הבתולה) עושה זאת משיקולי מס לגיטימיים, מקום התאגדות החברה מעלה בכל זאת את השאלה "האם עושים זאת כדי לשלם מס מינימלי, או שמנצלים הזדמנות ליצור מבנה של 'עכשיו, לך תחפש אותי'", כהגדרתו. "זו נקודה שנכון שיידרשו אליה כל מי שקשור להנפקה כזו, גם מי שמוביל אותה וגם מי שמחליט אם להשתתף בה ולהזרים במסגרתה כספים".

חברות נדלן שרשומות באיי הבתולה ומנפיקות חוב בישראל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.