התובנה המקובלת בקרב המתכננים הפיננסים גורסת כי ככל שאדם מתבגר עליו להקטין את רמת הסיכון בתיק ההשקעות שלו. ההיגיון שעומד בבסיס כלל האצבע הגס הזה נשען על כך שלרוב ההכנסה השוטפת של אדם בגיל פרישה נמוכה מהכנסתו כאדם עובד, ולפיכך תיק ההשקעות שלו צפוי להוות עבורו כרית ביטחון פיננסית להשלמת הכנסה ולימים אפרוריים. נציין כי תובנה זו מוגבלת ואינה מביאה בחשבון את רמת התיאבון לסיכון של המשקיעים, שמשתנה ממשקיע למשקיע ואינה מתייחסת לסיכון בפרספקטיבה של כלל הנכסים שלו, ובהם הנכסים הריאליים.

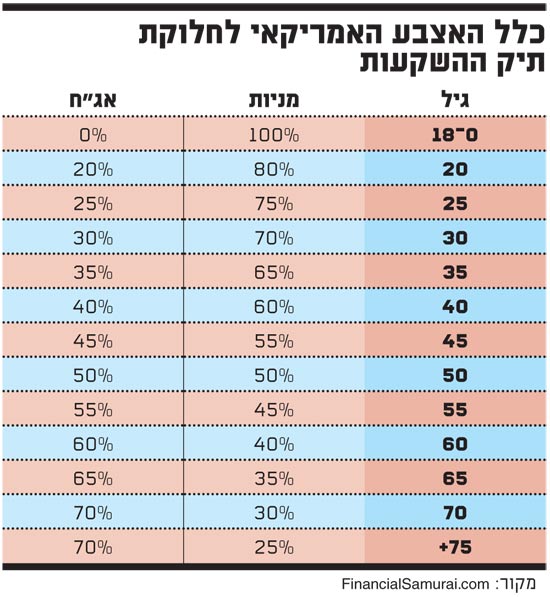

כלל האצבע המפורסם, שנהוג בשוק ההון האמריקאי, מיטיב לבטא את ההתאמות שיש לבצע בתיק ההשקעות בכל הקשור במינון הרכיב המנייתי ביחס לגילו של המשקיע. לפי כלל זה, רכיב המניות בתיק ההשקעות של אדם, נכון שיסתכם ב-100 מינוס גילו של המשקיע. כך יוצא כי ראוי שאדם צעיר ישקיע אחוז גבוה מתיק ההשקעות שלו במניות, ואילו אדם בא בימים - ראוי כי ישקיע באפיק זה חלק מינורי מהתיק שלו.

המחקרים המקובלים מראים כי השקעה בשוק המניות לאורך שנים ארוכות מניבה תשואות גבוהות מהותית מכל אפיק השקעה סחיר אחר, אולם לזמן הכניסה לשוק המניות יש משמעות עצומה. לדוגמה, משקיע אשר השקיע במדד הנאסד"ק בבועת המחירים של שנת 2000, נדרש לכ-14 שנה של סבלנות אין קץ בטרם ראה את מדד המניות האמור שב לרמתו ערב הקריסה של בועת הדוט קום.

מטבע הדברים, אדם צעיר, המשקיע בשוק המניות לעשרות שנים, יחזה בשווי הרכיב המנייתי בתיק ההשקעות שלו יורד בחדות פעמים רבות, אולם סביר להניח גם כי המגמה החיובית הרב-שנתית בכלכלת העולם ובשווקים הגלובליים תיטיב עם תיק המניות שלו לאורך זמן. אדם מבוגר שמחזיק ברכיב מנייתי רחב בתיק ההשקעות שלו עלול לשחוק משמעותית את יתרת נכסיו הפיננסיים בתרחיש של משבר פיננסי, ולא ליהנות מן התיקון מעלה אשר יגיע, אם יגיע בעתיד, בשל העובדה שיידרש לעשות שימוש ביתרותיו לעת זקנה.

ראוי לציין כי בניגוד לאינטואיציה הבסיסית של רבים מאיתנו, הרי שסיכון בתיק השקעות אינו טמון רק בתמהיל ההחזקה המנייתית. סיכון לא מבוטל קיים גם בהשקעה גדולה באגרות החוב הממשלתיות והקונצרניות, ויש להביא גם אותו בחשבון ביחס לאופק ההשקעה של החוסך. רוב הציבור בישראל, בלי הבדלי גיל, מכור להשקעות במינון ניכר מהתיק בפיקדונות ובאגרות חוב, וההחזקה הישירה של הציבור הישראלי ברכיב מנייתי נמוכה באופן מסורתי. ההשקעה באג"ח אמנם היטיבה עם המשקיעים במשך שנים ארוכות, אולם יש לזכור שבעולם הריביות הקיים, מה שהיה - לא יהיה.

ההטיה המוגברת לשוק החוב נשענת על תפיסה שלפיה השקעה בחוב היא השקעה סולידית, קל וחומר כאשר מדברים על אגרות חוב ממשלתיות. כיום התשואות הריאליות בשוק האג"ח הממשלתיות המקומי הן שליליות, ותרחיש של עליית ריבית בשווקים הפיננסיים עלול לגבות מחיר יקר מן ההחזקה באגרות חוב בעלות טווח ארוך לפדיון. מהצד השני, מרווח הסיכון של האג"ח הקונצרניות נמוך, ומפצה בצורה חלקית בלבד על הסיכון הכרוך בהשקעה בהן.

במציאות הקיימת, מבוגרים וצעירים כאחד נדרשים להפנים את העובדה כי הסיכון בשוק אגרות החוב הוא גבוה, וכי כדאי לבחון אפשרות של הגדלת חשיפה לנכסים אחרים, כמו הגדלת רכיב המזומן שאינו מנפק תשואה שוטפת אך מהווה תחנה ביניים טובה עד שישתנו תנאי הבסיס בשוק החוב.

רוב הצעירים הישראלים לא נהנים מהיקף משמעותי של נכסים נזילים, שכן יוקר המחיה, אורחות החיים והשכר הנמוך במשק הישראלי מונעים מהם לחסוך סכומים נכבדים. אלה שבכל זאת מחזיקים ביתרות נזילות משמעותיות עדיין מחזיקים את כספם בפיקדונות ובאגרות חוב ושומרים על רכיב נמוך של מניות, שכן העודף הפיננסי שצברו מיועד לרכישת דירה, ולפיכך אין אפשרות להרשות הפסדי הון משמעותיים בטווח הקצר, גם אם לאורך זמן מדובר בהשקעה משתלמת.

העובדה שלרוב הישראלים הצעירים אין חסכונות נזילים משמעותיים הופכת עבורם את כלל האצבע התיאורטי של החזקה מוגדלת במניות לכלל לא רלוונטי, אך חשוב לציין שניתן ליישם כלל זה גם בהינתן יתרות נזילות לא גדולות.

משקיע צעיר שיקים הוראת קבע חודשית לרכישת רכיב מנייתי, יוכל לאורך זמן לצבור סכומים כספיים משמעותיים באפיק זה ולהקטין תלות שלילית במחזורי עסקים שליליים. למשקיעים צעירים בעלי קרנות השתלמות כדאי לשקול, עם היועץ המתאים, הסטה שלהן למסלולים עתירי רכיב מנייתי. מנגד, למשקיעים מבוגרים עדיף לפעול ברוח המודל הצ'יליאני (שאותו מתכוונים ליישם בעתיד הלא רחוק בחיסכון טווח ארוך), שחותר להגביל את רף הסיכון בתיק ההשקעות ככל שהמשקיע מתקרב לגיל פרישה.

* הכותב הוא האסטרטג הראשי של קבוצת אילון

תיק השקעות לפי גיל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.