עוד כחודש נציין שש שנים לתחילת הראלי הגדול בשוקי המניות בעולם. הביצועים המרשימים של השווקים משכו לאורך הדרך עוד ועוד משקיעים, שביקשו גם הם ליהנות מהתשואות הגבוהות שהניבו המניות בשנים האחרונות. כאן חשוב להדגיש כי ככל שהשווקים תופסים גובה, כך גם גוברת תחושת הפחד של המשקיעים ממימוש מתקרב. אותו פחד גבהים מתבטא מדי פעם בתנודתיות חריגה בשוקי המניות, אשר מגיבים בצורה חדה לאירועים מזדמנים.

מכאן, שכיום, לאחר תקופה ארוכה שהשוק נע בכיוון אחד, יש מקום לבחינה מעמיקה יותר של הנכסים המושקעים, ובעיקר לסלקטיביות רבה יותר בבחירת ההשקעות שלנו. בנוגע להשקעה במניות, זה הזמן לנטרל את שלל הגורמים ההתנהגותיים ולהתמקד בכלכלה העומדת מאחוריהן.

כמו בכל מתכון מנצח, הסוד הוא ברכיבים, ובמקרה של מניות הדרך לבחירה מוצלחת עוברת בבחינת הנכס שהן מייצגות - רווחי החברות. ליתר דיוק, עלינו לבחון את הביצועים העסקיים של החברות הנסחרות בשווקים, ולעקוב אחר מגמות הרווח וההכנסות שלהן בהשוואה לתחזיות הקונצנזוס.

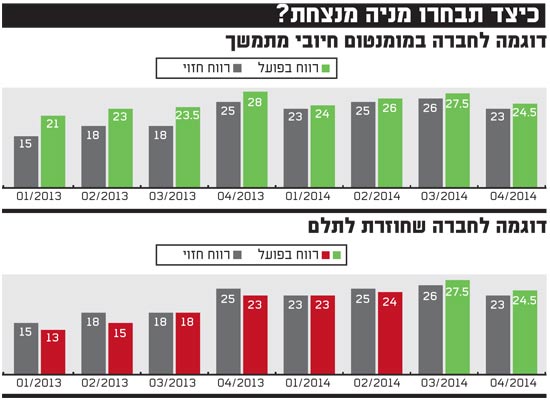

ניתן לסווג את החברות השונות לשלושה סוגים עיקריים: חברות שמכות באופן עקבי את התחזיות המוקדמות; חברות שנוהגות להציג ביצועי חסר לאורך זמן; וכל היתר, כלומר חברות שתוצאותיהן הכספיות אינן קוהרנטיות עם ציפיות השוק.

לרכוב על המומנטום

הסוג הראשון של החברות, שכאמור, מציגות על פני זמן (לפחות 4 רבעונים ברצף) ביצועים עודפים ביחס לקונצנזוס, נהנות לרוב ממומנטום חיובי בקרב המשקיעים. הסיבה לכך היא שאותן תוצאות עסקיות טובות, שנשמרות לאורך זמן ומתבטאות בעלייה בהיקף ההכנסות, בתזרים המזומנים ובשורת הרווח, מעידות על פי רוב על מערכת כלכלית משומנת. תהליך זה של מומנטום חיובי בביצועים העסקיים צפוי להמשיך לתדלק את עצמו, ובכך לתחזק ואף לחזק את עניין המשקיעים בחברה ובמנייתה.

יש לא מעט דוגמאות לחברות שעונות על קריטריון זה של השגת מומנטום חיובי על תחזיות השוק. למשל, יצרנית הרכיבים האלקטרוניים לתעשיית התקשורת אבאגו (סימול: AVGO), אשר הכתה את תחזיות הרווח ב-19 מתוך 20 הרבעונים האחרונים. בכך חברה זו נהנית מביקוש הולך וגובר למנייתה, שמתבטא בתשואה עודפת משמעותית מעל שוק המניות, ובפרט מול חברות בתחום הפעילות שלה.

דוגמה נוספת לחברה מעניינת, שנהנית ממומנטום בתוצאות העסקיות שלה, היא אמברלה (AMBA), יצרנית שבבים מתקדמים לעיבוד קבצי וידיאו ותמונה, המוכרת בעיקר כספקית העיקרית למצלמות גו פרו. אמברלה מביסה את תחזיות השוק המוקדמות בכל רבעון בשנתיים האחרונות, ולאור זאת לא מפתיע שהחברה מציגה תשואה פנומנלית של יותר מ-800% מאז הנפקתה באוקטובר 2012 - פי 16 ממדד נאסד"ק הכללי שבו היא נכללת.

תופעה זו אינה נחלת שוק המניות האמריקאי בלבד. גם באירופה ניתן למצוא חברות שמניותיהן נהנות ממגמה דומה. למשל, רקיט בנקיזר הבריטית (RB:LN), אשר מתמקדת בתחום מוצרי צריכה לבית ומוכרת בעיקר בזכות מוצרי הניקיון שלה - וניש קליה, קלגון וסיליט באנג. במוצר הדגל של החברה, טבליות למדיח כלים (פיניש), היא נהנית מחדירת המותג למטבחים בשווקים מתעוררים. עדות להצלחת החברה ניתן לראות בתוצאותיה בשנים האחרונות, כאשר גם בבורסה בלונדון המשקיעים לא מתעלמים מהעובדה שרקיט מכה את תחזיות האנליסטים כבר למעלה משנתיים ברצף, והדבר בא לידי ביטוי בתשואת יתר של כ-30% במנייתה ביחס למדד פוטסי 100.

פוטנציאל לתשואה עודפת

בניגוד לחברות, שמצליחות לשכנע באופן עקבי את המשקיעים כי הן ראויות לאמונם, קיימות לא מעט חברות ציבוריות שמאכזבות את השוק רבעון אחר רבעון. אותו פספוס תחזיות שמתרחש במשך מספר פעמים ברציפות, מייצר למניותיהן מומנטום שלילי וגורם לכך שחברות אלו יפגינו ביצועי חסר ביחס לשוק.

אם נבחן את התוצאות העסקיות של יצרנית מותגי היוקרה לואי ויטון, נגלה כי זה 3 שנים החברה אינה עומדת בציפיות השוק, ובתגובה מנייתה מאופיינת מאז בתשואת חסר משמעותית בהשוואה לחברות צריכה מתחרות. גם BASF מגרמניה מציגה תמונה דומה: במשך תקופה ארוכה מפספסת ענקית הכימיקלים את התחזיות, ולאור זאת לא מפתיע שהיא מציגה בשנתיים האחרונות ביצועי חסר של כ-35% ביחס למדד דקס הגרמני.

לא אחת מניות מסוג זה עשויות לפתות את המשקיעים שמחפשים לנצל הזדמנויות. הרי מניה שאיבדה ערך רב תוך זמן קצר, נתפסת כאותה סחורה רק במחיר מבצע.

אולם חשוב לזכור, כי סכין נופלת יכולה להמשיך לפצוע. במלים אחרות, חברה שמנייתה צנחה, עלולה להמשיך לאבד עוד גובה רב, כל עוד לא תצליח לשכנע את המשקיעים כי ביכולתה לשפר באופן משמעותי את התוצאות העסקיות שלה.

כיצד בכל זאת ניתן למצוא הזדמנויות השקעה במניות שנחתכו באחרונה בחדות? האסטרטגיה המתאימה היא לעקוב אחר חברות שעוברות היפוך מגמה בביצועים העסקיים. כלומר, להשקיע במניות של חברות שחזרו באחרונה לתלם מבחינת יכולתן לעמוד ואף להכות את ציפיות האנליסטים. לעתים תכופות מניות אלו עולות על הגל, וזוכות בביקושים הולכים וגוברים לאור הזכייה המחודשת של החברה באמון המשקיעים.

בהיבט זה, שווה לעקוב בעונת הדוחות הנוכחית אחר חברות שהצליחו להכות ברבעון האחרון את התחזיות, לאחר תקופה ארוכה של דשדוש ואכזבה שחוו המשקיעים במניותיהן.

דוגמה לחברה מסוג זה היא יצרנית מדפסות התלת-ממד 3D Systems (סימול: DDD), אשר עקפה ברבעון הקודם את תחזיות הרווח אחרי 4 רבעונים רצופים שבהם פספסה את התחזיות. במקרה שהחברה תפתיע לטובה גם בדוחות הקרובים, שיפורסמו בחודש הבא, סביר כי תיווצר במנייתה הזדמנות השקעה מעניינת.

לסיכום, שוקי המניות בעולם נמצאים כיום בסיטואציה שמחייבת את המשקיעים לנהוג משנה זהירות בבחירת הנכסים. מי מכם שמבקש להיות קרוב לביצועי השוק הכללי, ימצא חברות רבות שעומדות בקונצנזוס.

לעומת זאת, מי שמעוניין להשיג יותר בתנאי השוק הנוכחיים, ייאלץ לפלס את דרכו בין מגוון האפשרויות השונות בשוק המניות, על מנת לרכוב על המומנטום של אותן חברות שמצליחות להכות בהתמדה את הקונצנזוס. פתרון נוסף, הוא לאתר את היפוך המגמה בחברות שנהגו לפספס באופן עקבי את התחזיות, אולם באחרונה חזרו לתלם.

*** הכותב הוא סמנכ"ל פיתוח עסקי וחינוך פיננסי בפסגות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

כיצד תבחרו מניה מנצחת

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.