אחרי האירועים והדרמות הרבות שהתרחשו בעולם באחרונה, במרכזם המשבר הגיאו-פוליטי בין רוסיה לאוקראינה, קריסת מחירי הנפט ושווי המטבע הרוסי ותוכניות הרחבה כמותית במדינות שונות, במרכזן גוש האירו ויפן - בבית ההשקעות תמיר פישמן מדגישים כי "בבואנו לבנות תיק השקעות, עלינו להבין את החשיבות שבסלקטיביות". לדבריהם, בעקבות האירועים האחרונים "התרחבו הפערים בין סקטורים ומדינות שונות, שהמתאם ביניהם קטן ואף מנוגד".

בעניין הרכיב המנייתי בתיק ההשקעות, מציין אייל טלמור, סמנכ"ל השקעות בתמיר פישמן, כי יש לתת "העדפה למניות Large Cap בשווקים מפותחים, המאופיינים בריבית נמוכה ובמעורבות פעילה (הרחבה כמותית) של בנק מרכזי, אשר צפויים להוביל לצמיחה במדינות אלו. נוסיף גם תיבול קל וסלקטיבי של שווקים מתעוררים".

בסך הכול מקצה טלמור 25% מתיק ההשקעות לרכיב המנייתי, ואומר כי "להערכתנו הריבית הנמוכה תמשיך לתדלק את שוקי המניות, שכן ממוצע הפער בין תשואה תיאורטית (הנגזרת מהמכפיל) של שוק המניות, לבין ממוצע תשואת האג"ח ל-10 שנים, עומד על 3.7% במדינות מפותחות".

טלמור מציין כי מבין השווקים המפותחים, בתמיר פישמן מתמקדים בעיקר בארה"ב, בריטניה וגרמניה. בעניין השוק האמריקאי הוא אומר כי הכלכלה שם "ממשיכה להציג נתונים חיוביים, כגון צמיחה מעל הצפי ואבטלה נמוכה".

הזדמנויות בארה"ב, בריטניה וגרמניה

עוד הוא מוסיף בעניין השוק בארה"ב כי "המשבר הכלכלי הוביל את החברות להתייעל, ומתוך בדיקה שביצענו עולה שהרווחיות התפעולית של 500 המניות המובילות נמצאת בשיא של 25 שנה, ועומדת על כ-14%. שילוב של רווחיות תפעולית גבוהה ועלויות מימון נמוכות בשל הריבית הנמוכה, משורשר לצמיחה גבוהה ברווח הנקי".

"עם זאת", מוסיף טלמור, "במידה שאכן הריבית תעלה לקראת הרבעון השלישי של השנה, לפי התחזיות העולמיות, ייתכן ששוק המניות האמריקאי ייחלש".

לגבי השוק בבריטניה, טלמור מזכיר צמיחה מהירה יחסית, בקצב של כ-3% ברבעונים האחרונים, ושיפור שנרשם שם בשוק העבודה, לצד תימחור נוח של השוק. בהתייחסו לכלכלה הגרמנית, הוא מציין כי "כיצואנית, היא צפויה ליהנות מפיחות באירו בעקבות ההרחבה הכמותית". טלמור מוסיף כי השוק הגרמני נסחר במכפיל נמוך יחסית, וממליץ "לגדר באופן חלקי או מלא את החשיפה המטבעית".

מבין השווקים המתעוררים, בתמיר פישמן נותנים עדיפות להודו ולסין, ולדברי טלמור, "ישנה שונות רבה בין המדינות המתעוררות, ולא ניתן להתייחס לשווקים אלה כמכלול. לדוגמה, הירידה במחירי הנפט הובילה להרעה במצבן של מדינות דוגמת רוסיה, אוקראינה ודרום אפריקה, ולעומתן, מצבן של יבואניות הנפט דוגמת קוריאה, טייוואן והודו - השתפר".

"השוק המקומי סובל מהרגולטור"

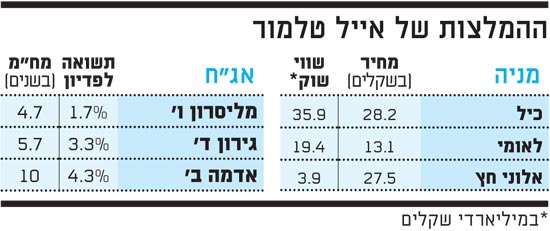

בעניין השוק המקומי, טלמור סבור כי "השוק הישראלי 'סובל וימשיך לסבול' מכיוון הרגולטור, המהווה משקולת על רוב הסקטורים המרכזיים. נראה כי מגמת התעצמותו של הרגולטור לא צפויה להתמתן, אלא להיפך", הוא אומר. "בעקבות השפעת התקשורת והבחירות הקרבות, בהן הנושאים החברתיים מובילים, ההתנהגות הרגולטורית קשה לחיזוי, כפי שראינו לאחרונה בהתנהלות הממונה על ההגבלים העסקיים מול קבוצת דלק ונובל אנרג'י".

טלמור מוסיף כי "אי ודאות זו צריכה להוסיף פרמיה על השקעה בחלק מהמניות המקומיות, ולהערכתי גם תורמת להדרת רגליהם של המשקיעים הזרים מהשוק המקומי, ומצד שני להוצאת כספים של משקיעים מקומיים לטובת השקעה בחו"ל.

"הנושא הרגולטורי מהווה שיקול מרכזי בבחירת המניות והסקטורים", הוא מוסיף, "ולכן נעדיף חברות שנראה כי עננת הרגולציה חלפה מעליהן, או שבסבירות נמוכה תגיע אליהן, דוגמת חברות עם פעילות גלובלית מתחום הפארמה".

בעניין שוק החוב, טלמור סבור כי "יש מקום להגדיל השקעה באיגרות חוב קונצרניות בחו"ל על פני איגרות קונצרניות מקומיות. פתיחת המרווח בין האג"ח הממשלתיות לאלו הקונצרניות הינה תהליך שהתרחש לא רק בישראל, אלא גם בחו"ל".

להערכת בית ההשקעות, "פתיחת המרווחים האחרונה מהווה נקודת כניסה נוחה לשוק הקונצרני בחו"ל". בנוסף, בתמיר פישמן סבורים כי "ניתן לאתר בחו"ל אג"ח קונצרניות מגוונות מענפים רבים, הנושאות תשואה גבוהה יותר וברמת סיכון דומה ואף נמוכה בהשוואה לאג"ח בישראל".

באפיק הממשלתי, מעניק טלמור עדיפות קלה לאפיק השקלי, בו הוא ממליץ על מח"מ של 3-4 שנים, ומציין כמה סיבות מדוע לראייתו, "למרות שיפור קל בקצב הצמיחה, אני לא רואה לחצים אינפלציוניים בטווח הזמן הקצר".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

עושה שוק 2.2.15 - אייל טלמור

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.