לאחר רמות השיא שאליהן הגיעו מדד S&P 500 האמריקאי בסוף השבוע, ומדד המעו"ף עם פתיחת שבוע המסחר המקומי, בכוון בית השקעות ממשיכים להחזיק בגישה חיובית כלפי השווקים.

במבט קדימה סבורים בכוון, כי "הצניחה במחירי הנפט יכולה לתדלק את שוק המניות, ולהמשיך מגמה חיובית בשווקים הריאליים, בהם ארה"ב וישראל".

בעניין השוק הקונצרני מוסיפים, כי "הירידה התלולה במחירי הנפט והתערערות מצב הכלכלה ברוסיה גרמו ירידה חדה במספר אג"ח קונצרניות, שהשפיעו על כלל שוק האג"ח בארץ".

בני מוזס, מנכ"ל כוון בית השקעות, אומר כי "השינויים הדרסטיים במחיר הנפט תורמים בטווח הבינוני בין היתר לירידה באינפלציה ולהוזלת מחירים במשק, אשר יעזרו להתייעלות בחברות ולהגדלת הרווח התפעולי (בעיקר חברות תעשייה)".

לדבריו, "כלל אוכלוסיות העולם אשר צורכות נפט, ובהן תעשיינים, ציי רכב, תעופה ועוד, וכן הצרכן הקטן, נהנים מהוזלה משמעותית במחירי הנפט, מה שמאפשר להם להפנות את ההכנסות הפנויה למטרות שונות. פעולה זו דומה להורדת מיסים, ולכן יש ביכולתה לשפר את התל"ג של רוב המדינות בעולם".

מוזס סבור, כי "בראייה ארוכת-טווח, רמת המחירים הנוכחית מפצה להערכתנו על הסיכון, ומגדילה את האטרקטיביות באפיק הקונצרני, בעיקר בדירוגים הגבוהים".

מוזס מפרט בעניין צניחת מחירי הנפט בחודשים האחרונים, ואומר כי "טלטלת הנפט הדהימה את העולם בעוצמתה, ועדיין גורמת שינויים קיצוניים בעושרן של המדינות המפיקות נפט, הנאלצות להסתפק בכמחצית מהכנסותיהן. המצב החדש שנוצר פוגע קשות בתפקודן, עקב העובדה שמרבית הכנסותיהן מבוססות על ייצור הנפט כצינור ראשי לתזרים ההון שלהן".

מוזס מציין כי במיוחד נפגעו מהמצב החדש מדינות חלשות כגון ונצואלה, איראן ורוסיה, ומוסיף כי "הפגיעה ניכרת גם במדינות המפרץ החזקות, כמו סעודיה".

"להערכתי, המלחמה כרגע היא סביב 50-60 דולר לחבית נפט. מתחת ל-50 דולר נאלצים יצרנים אמריקאים רבים להפסיק מהלכים של פיתוח בארות חדשות, לנוכח ההוצאות הגבוהות הכרוכות בבניית התשתיות ל-Fracturing (תהליך פיצוץ סלעים לצורך הפקת נפט), הצפויות לצמצם את הפקת הנפט העתידית". עוד הוא מעריך, כי "מחיר נפט מעל ל-60 דולר לחבית צפוי להחזיר שחקנים אמריקאים רבים לשוק, ולחזור ולהביא שוב לעודפים בהפקה העולמית, ובהמשך לירידת מחירים".

בחזרה לשוק המנייתי, בכוון סבורים כי "לאור תפקודו של שוק המניות בחו"ל, המלצתנו נשארה על ההחזקות במניות בארה"ב, במקביל להחזקת מניות בארץ, אך בסלקטיביות רבה, תוך ניצול הזדמנויות בתנודתיות בשווקים, הן בארץ והן בחו"ל". בסך הכל ממליצים בכוון על חשיפה מנייתית של כ-30% מתיק ההשקעות, מחציתן בארץ ומחציתן מעבר לים.

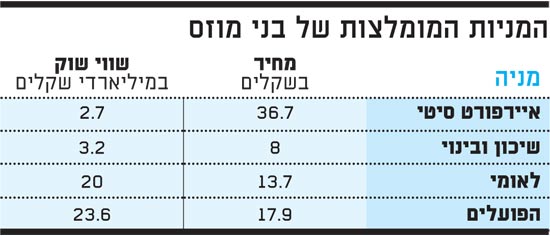

מוזס מתייחס לענפי הנדל"ן והבנקים בהמלצותיו בשוק המקומי, ומציין לחיוב את מניות איירפורט סיטי ושיכון ובינוי, וכן את מניות הפועלים ולאומי.

"קנייה בסקטורים דפנסיביים"

מוזס מציין, כי "את החשיפה המנייתית אנו ממליצים לבצע דרך קניית מניות ישירות ובסקטורים דפנסיביים במניות הכבדות, אשר רובן בתשואת דיבידנד גבוהה משמעותית מתשואת האג"ח של אותה חברה. בראייה ארוכת-טווח, המניות המומלצות עדיפות במחיריהן הנוכחיים על איגרות החוב הנסחרות בתשואות כה נמוכות".

לגבי שוק החוב ההמלצה בכוון בית השקעות היא על מח"מ של 4 שנים, באמצעות מדד סינתטי המשלב מח"מ ארוך וקצר, ומתן עדיפות לאג"ח קונצרניות בדירוג השקעה ובריבית משתנה. עוד הם מוסיפים, כי "חלוקת ההשקעה תהיה בין רכיב שקלי לצמוד בעדיפות לשקלי, ובמח"מ בינוני".

בסך הכול מקצה מוזס 25% מתיק ההשקעות לאפיק האג"ח הקונצרני, ומציין כי העדיפות במקרה זה היא השקעה בסדרות בריבית משתנה לתקופה של עד 5 שנים בדירוגים גבוהים. נוסף על כך, הוא מציין אג"ח קונצרניות "של חברות יציבות ומדורגות, במח"מ של עד 5 שנים באפיק הצמוד, ובשילוב של מח"מ סינתטי".

בעניין שיעור הריבית במשק מעריך מוזס, כי "במחצית השנייה של השנה אנו צפויים לראות שינוי במדיניות המוניטרית של בנק ישראל, שיבוא לידי ביטוי בהעלאות מדודות של הריבית במשק".

*** הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

המניות המומלצות של בני מוזס

תיק ההשקעות המומלץ של בני מוזס

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.