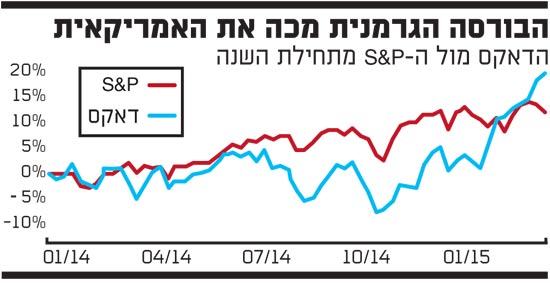

כאשר סיכמנו את 2014 התמונה היתה ברורה, מדד שוק המניות האמריקאי, S&P 500, הבריק עם תשואה של יותר מ-11%, בעוד מדד דאקס הגרמני הסתפק בעלייה מינורית של פחות מ-3%. אולם מאז התחלפה המגמה במפתיע, כאשר מתחילת 2015 זינק המדד הגרמני בכ-19%, כשהמדד האמריקאי מציג תשואה שלילית של כ-1%.

זאת כנראה אחת ההפתעות המרכזיות שסיפק שוק ההון העולמי למשקיעים עד כה ב-2015, ועבור סטיבן כהן, מנהל אסטרטגיות השקעה ב-IShares, חטיבת קרנות הסל של חברת ניהול הנכסים בלאקרוק, אין מדובר בראלי זמני אלא בתופעה שמגובה בנתונים כלכליים. "ברור למדי שכבר ראינו עליות חזקות בבורסות באירופה, אבל למעשה אם מסתכלים על הנתונים הכלכליים ביבשת, אז הם טובים באופן יחסי, ובמיוחד אם משווים אותם למחצית השניה של 2014, כשהכלכלה האטה והאינפלציה נפלה. כעת הצמיחה הכלכלית בגרמניה מתחזקת וזה מתרחב למדינות נוספות בגוש האירו, כשבספרד הנתונים הכלכליים משתפרים, ואפילו באיטליה ובצרפת יש סימנים חיוביים", הוא אומר בראיון ל"גלובס".

כהן הגיע לישראל בשבוע שעבר לרגל כנס שעורכת IShares מדי שנה למנהלים בכירים בגופים המוסדיים, במחלקות ניהול העושר של הבנקים ובחברות ניהול ההון האישי הפרטיות (פמילי אופיס). IShares מנהלת נכסים בהיקף של יותר מטריליון דולר באמצעות מאות קרנות הסל שהשיקה על מדדי מניות ואיגרות חוב בעולם כולו, והוא נוהג להגיע לכאן לפגישות עם משקיעים גדולים שמסתייעים בקרנות שלה.

בסוף השבוע שעבר העלה הבנק המרכזי האירופי את תחזיות הצמיחה והאינפלציה לגוש האירו, כאשר תחזית הצמיחה ל-2015 הועלתה מ-1% ל-1.5% והתחזית ל-2016 הועלתה מ-1.5% ל-1.9%, ואילו ב-2017 צופה הבנק צמיחה של 2.1% - לא רחוק בהרבה מקצב הצמיחה הממוצע של כלכלת ארה"ב בשנים האחרונות.

כהן, כאמור, מאמין שאירופה עומדת להיות אחת ההשקעות המוצלחות ב-2015, ומדדי המניות בה ינועו בכיוון זהה לזה שבו נעו אשתקד, והוא גם אופטימי לגבי כלל שוקי המניות בעולם, אולם מציין כי השונות ביניהם עומדת להיות גבוהה יותר. "שוק המניות האמריקאי עדיין מציג תשואה חיובית ונמצא ברמות שיא, אבל הוא לא מוביל את העולם קדימה כפי שהיה אשתקד. יפן מציגה תשואה יפה השנה, יחד עם אירופה. שוק המניות הבריטי נאבק ב-2014 וממשיך להיאבק השנה. הוא עולה ומדד FTSE 100 טיפס השנה לשיא חדש, אבל הוא אינו עולה באותם שיעורים כמו אלו שרואים ביפן ובאירופה. שונות גדולה עוד יותר אני חושב שנראה בשווקים המתעוררים".

- על מה אתה ממליץ בשווקים המתעוררים?

"על אזור דרום-מזרח אסיה, ובמיוחד על מדינות כמו קוריאה, טאיוואן והודו". במקביל, הוא מעדיף לשמור על זהירות יתר בנוגע להשקעה במדינות אמריקה הלטינית. "באופן כללי אני חושב שחזרנו לנקודה שבה לא מומלץ להסתכל על השווקים המתעוררים כמכלול, אלא לבחון כל מדינה ואזור גיאוגרפי לגופו".

- דיברת על קוריאה וטאיוואן אבל לא הזכרת את השכנה הגדולה סין. מה דעתך כרגע על השקעה שם?

"שוק המניות הסיני הציג תשואות יפות מאוד במהלך חמשת החודשים האחרונים, בזכות ביקושים שהגיעו ממשקי הבית שם, אבל לסין כמדינה יש אתגר של התמודדות עם האטה בקצב הצמיחה (בשבוע שעבר הפחיתה הממשלה הסינית את תחזית הצמיחה ל-2015 ל-7%, ע' כ'). ראינו שם הפחתות ריבית מהלך החודשים האחרונים והשלטונות מתחילים לפעול לאור המציאות שבה הצמיחה מאטה, אבל לדעתי הם יצטרכו לעשות יותר. כך שנראה יותר פעילות מצד השלטון הסיני של הזרקת תמריצים לתוך הכלכלה וזה עשוי לייצר הזדמנות למניות הסיניות שנסחרות בהונג קונג (מניות מסוג H), אבל אנחנו עדיין לא שם ובחודשיים הקרובים השוק הסיני יהיה תנודתי למדי".

"20 בנקים מרכזיים הפחיתו ריביות"

בעניין הריבית שמעסיקה לאחרונה את השווקים, כהן מעריך כי שוק ההון העולמי נע לעבר תקופה שתאופיין בשוני גבוה במדיניות המוניטרית של הבנקים המרכזיים. "עד לאחרונה היינו מאוד ממוקדים בבנקים מרכזיים שעסוקים במדיניות מוניטרית מרחיבה, ולמעשה בחודשיים הראשונים של 2015 כעשרים בנקים מרכזיים הפחיתו ריביות או ביצעו צעדים מוניטריים מרחיבים אחרים, כולל בנק ישראל.

"אבל עכשיו אנחנו מתחילים לחשוב גם על מה הולך לעשות הבנק הפדרלי המרכזי של ארה"ב ואנחנו עדיין מאמינים כי למרות שקצב הצמיחה בארה"ב הואט במקצת, נתוני התעסוקה שם ממשיכים להשתפר, וכתוצאה מכך ה'פד' שוקל מתי להחליט על העלאת הריבית הראשונה כשזה יכול להתבצע לכל המוקדם ביוני. כך שזו דינמיקה מעניינת והיא שלדעתי מניעה את התנודתיות הגבוהה בשוק המטבעות העולמי והיא גם דוחפת ליותר רוטציה בהשקעות אצל המשקיעים.

"וזה מוביל לשאלה באיזה שוקי מניות בעולם עדיף כיום להשקיע. באופן כללי אנחנו עדיין מעדיפים מניות על איגרות חוב, כי אנחנו מאמינים שכשהריביות כל-כך נמוכות המצב הזה באופן כללי תומך בהשקעה במניות, וזה גם מה שראינו מתחילת השנה, כשלשוקי המניות יש בינתיים שנה טובה. שני המקומות המועדפים עלינו הם מדינות גוש האירו ויפן. את אירופה אנחנו אוהבים מאז הרבעון הרביעי של 2014, ואנחנו חושבים שהיא תמשיך להתאושש בזכות מדיניות ההקלה הכמותית של הבנק המרכזי האירופי (ECB), חולשת האירו והירידה במחיר הנפט.

"גם יפן היא אזור שבו יש בנק מרכזי שמאוד תומך עם מדיניות הקלה כמותית שמחלישה את המטבע המקומי ושוק המניות שם אינו יקר. ובנוסף לכך, הרבה משקיעים מוסדיים יפניים מעבירים יותר ויותר השקעות מאג"ח ממשלתיות למניות וזה עניין מאוד חיובי".

- ומה לגבי שוק האג"ח?

"בתקופה שבה הבנק האירופי המרכזי והבנק היפני המרכזי מבצעים מדיניות מרחיבה ושערי הריביות יורדים כמעט בכל מקום - כשלמעשה כרגע רק בארה"ב ובבריטניה מדברים על העלאת ריבית - אז החיפוש אחר תשואה בשוק האג"ח הוא כרגע אתגר עצום וכזה שהפך אפילו לקשה יותר מהמצב שהיה לפני חצי שנה".

- אז איפה בכל זאת מומלץ לרכוש אג"ח?

"מה שראינו עד כה זה שהרבה מהכסף שמחפש תשואות בשוק הסולידי, נע מאז סוף 2014 לכיוון של נכסים איכותיים בתשואות גבוהות יותר. ראינו משקיעים אירופים שהחזיקו אג"ח של מדינות אירופיות, מתחילים להסתכל על אג"ח של ממשלות בריטניה וארה"ב, או שראינו אותם מתחילים להסתכל לעבר שוק האשראי הקונצרני ולרכוש אג"ח בדירוג גבוה. אבל גם התשואות הללו יורדות ועקב כך המרווח בין המוצרים השונים מצטמצם, ולכן אנחנו מתחילים לראות את הכסף פונה לעבר החלקים היותר מסוכנים של שוק איגרות החוב, כמו אג"ח בסיכון גבוה באירופה ובארה"ב. בנוסף, אנחנו רואים גם חלק מתשומת הלב של המשקיעים הבינלאומיים חוזרת לאג"ח ממשלתיות של המדינות המתפתחות.

"כך שהתפיסה שלנו היא שהטפטוף הזה של כסף לעבר לאפיקים שבעבר פיגרו מאחור כמו אג"ח בסיכון גבוה או אג"ח של מדינות מתפתחות, יימשך, וזה יוצר הזדמנויות לרווחי הון. ולכן, למרות שמדובר בתקופה קשה, עדיין קיימות הזדמנויות בשוק האג"ח העולמי".

הבורסה הגרמנית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.