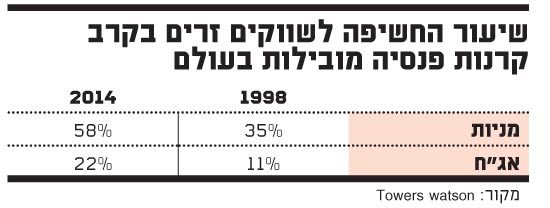

תיק ההשקעות המוסדי משנה פניו באופן מהותי בשנים האחרונות, בעיקר בכל הקשור להשקעה בשווקים הזרים. עד לפני כעשור שיעור ההשקעה בשווקים הזרים בקרב המשקיעים המוסדיים בארץ עמד על כ-5% בממוצע מסך הנכסים המנוהלים, וכיום הוא עומד על כ-25%. זוהי אינה מגמה מקומית בלבד, אלא בינלאומית, החובקת שווקים מפותחים רבים אשר מנסים את מזלם מעבר לים בחיפוש אחר תשואה (ראו טבלה).

היציאה להשקעות בחו"ל בקרב המוסדיים בארץ, בדומה לעולם, החלה בעיקר דרך אפיקי המניות, שהיוו אלטרנטיבה של תשואה וסיכון לשוק המקומי; אך בשנים האחרונות, בעיקר לאור סביבת הריבית הנמוכה, החל גידול מואץ בהשקעה בחו"ל גם דרך איגרות החוב, בדומה למגמה העולמית. מגמה זו צפויה להימשך, וסביר שהיא תשתווה למקובל במדינות מפותחות מובילות, שם החשיפה לשווקים זרים כבר עומדת על כ-35%.

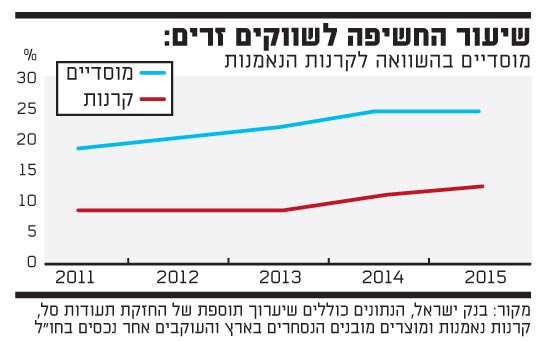

שיעור ההשקעה של קרנות הנאמנות בנכסים זרים, מתוך סך נכסי הקרנות המנוהלים בנטרול הקרנות הכספיות, עומד כיום על 11% בלבד; וזאת בהשוואה לכ-25% בממוצע בקרב מנהלי ההשקעות המוסדיים (ראו גרף).

האם הסיבה לכך נובעת מניהול השקעות נכון יותר של הקרנות ביחס למוסדיים? קשה מאוד לקבוע, שכן כל אחד מנהל את השקעותיו במאפיינים שונים. הגופים המוסדיים מוטים הרבה יותר לאפיק המנייתי, ואילו מנהלי קרנות הנאמנות מוטים יותר לאפיק האג"ח. עם זאת, לאור היתרונות הרבים הגלומים בהשקעה בחו"ל, והמגמות המתרחשות גם בקרב המנהלים הבכירים בחו"ל, ניתן להניח, כי שיעור החשיפה של הגופים המוסדיים הוא הנכון יותר.

מאפייני השיערוך והמסחר בקרנות

יש לכך כמה סיבות. אחת מהן היא מאפייני השיערוך והמסחר בקרנות בעלות הטיה לחו"ל. נכון להיום, קרן נאמנות אשר על פי תשקיף יכולה להשקיע מעל ל-10% מנכסיה בניירות ערך זרים, מוגדרת כקרן שאינה מוגבלת בני"ע חוץ, וככזו חלות עליה מספר התניות:

ימי מסחר: ימי המסחר של קרן שאינה מוגבלת בני"ע חוץ הם שני-חמישי, להבדיל מקרן רגילה הנסחרת בימים ראשון-חמישי. איבוד יום מסחר אחד מהווה 20% מימי המסחר בקרן.

שיערוך הקרנות: שיערוך קרנות שאינן מוגבלות בני"ע חוץ מבוצע לפי שערי הסגירה של הבורסה בארץ והבורסות הזרות בעולם, ומפורסם בהשהיה של יום מסחר אחד. כלומר, שער הסגירה של הקרן, שיפורסם ביום שלישי בערב, ייגזר משערי הנעילה של סוף יום שני בכל ניירות הערך. בסופי שבוע השיערוך יוצר עיוות נוסף, כאשר השער של יום ראשון נגזר משערי הסגירה של יום חמישי, ואילו השער של יום שלישי נגזר מהמסחר שהתנהל בימים שישי עד שני. מסובך? בעיניי - כן, וסביר כי יש פגיעה מסוימת בהתפתחות של הקטגוריה כתוצאה מכך, ולאו דווקא בגלל טיב הניהול.

להערכתי, ניתן לפתור את הסוגיה הטכנית הזו, כך שייווצר רצף נכון ופשוט יותר; אך גם ללא השינוי, חשוב להדגיש, כי מדובר בעיוות טכני שאינו פוגם בניהול הקרן.

חישוב מדדי הסיכון: חלק ממערכות המידע הבורסאיות מחשבות את מדד הסיכון של הקרן ברמה היומית, ובכך ומעוותות את נתוני הקרנות שאינן מוגבלות בני"ע חוץ. מספר ימי השיערוך של קרנות אלו קטן ממספר ימי השיערוך של שאר הקרנות, ושיעור הדגימות הנלקח לחישוב הסיכון בהן קטן יותר, ובכך מגביר למראית עין בלבד את רמת הסיכון שלהן.

מדוע רק למראית עין? מאחר שנכסי הקרנות מוחזקים בהן יום-יום, בדומה לקרנות הרגילות וללא קשר למספר ימי השיערוך. לו הבורסה הייתה משערכת את הקרנות יום נוסף, גם ללא אפשרות מסחר בהן, תוצאות השארפ שלהן היו טובות מהמוצג במערכות המידע. חלק מהבנקים פתרו בצורה נכונה את הסוגיה, על ידי חישוב מדד שארפ לפי תשואה שבועית.

למרות מאפיינים ייחודיים אלו, סביר שמגמת הגידול בחשיפה לחו"ל בקרנות הנאמנות תימשך, בדומה למגמה העולמית; אך עדיף שבמקביל תינתן גם הדעת להתאמה טובה יותר של הסביבה הקיימת לשינוי המבני של השוק.

*** הכותב הוא סמנכ"ל יצירות בית השקעות. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

שיעור החשיפה

שיעור החשיפה לשווקים זרים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.