האם חברת התרופות טבע תצליח בניסיון ההשתלטות העוינת על המתחרה מיילן , או אולי תהיה זו דווקא מיילן שתצליח בהשתלטות העוינת שהיא מנסה לבצע בפריגו? אם מסתמכים על הנתונים הסטטיסטיים, רוב הסיכויים הם ששני הניסיונות ייכשלו.

מחקר שערכו בקרדיט סוויס מצביע על כך שמשנת 1995 ועד היום רק 38% מניסיונות ההשתלטויות העוינות הצליחו. לפי המחקר, גודל העסקה לא משנה את סיכויי ההצלחה אולם כן מצוין בו שאף השתלטות עוינת בהיקף של למעלה מ-10 מיליארד דולר לא הושלמה בהצלחה מאז רכישת חברת הביוטכנולוגיה Onyx על-ידי אמג'ן לפני כשנתיים.

נזכיר, שמיילן מנסה להשתלט על פריגו בעסקת ענק של למעלה מ-34 מיליארד דולר. דירקטוריון פריגו מתנגד לכך, אך מיילן מתכננת לכנס אסיפת בעלי מניות לצורך אישור העסקה בתחילת הרבעון השלישי (כלומר בעוד כחודש). במקביל, טבע מבקשת להשתלט על מיילן בעסקה גדולה אף יותר של למעלה מ-40 מיליארד דולר, ולכך דירקטוריון מיילן מתנגד נחרצות. השלמת עסקת טבע-מיילן מותנית בכך שעסקת מיילן-פריגו לא תצא לפועל.

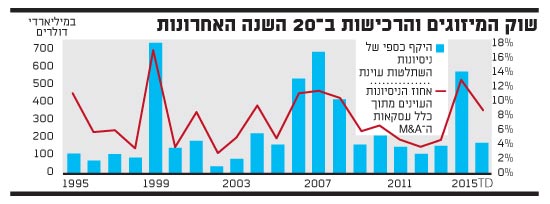

משולש הפארמה הזה הוא חלק ממגמה גוברת של ניסיונות השתלטויות עוינות מתחילת השנה. האנליסטית אשלי סראו מזכירה בהקשר זה גם את הניסיון של חברת האגרוכימיה מונסנטו להשתלט על המתחרה סינג'נטה. "כמות העסקאות העוינות הוא מדד ששווה לעקוב אחריו, כי הוא אחד המאפיינים הבולטים בסייקל האחרון של M&A (מיזוגים ורכישות)", היא כותבת. "מתחילת 2015 ניסיונות עוינים מהווים 9% מפעילות ה-M&A, לעומת השיא של 12% שנרשם ב-2007".

אחד מסלעי המחלוקת בין טבע למיילן נסוב סביב סוגיות של הגבלים עסקיים. בטבע מעריכים שלא צפויה בעיה מכיוון זה, בעוד שבמיילן ציינו בעבר שרשויות ההגבלים לא יאשרו מיזוג כזה. המחקר מתייחס גם לסוגיית ההגבלים העסקיים, ולפי הנתונים, כשלניסיון ההשתלטות העוינת נלווים גם חששות הקשורים להגבלים עסקיים, הסיכוי לכישלון העסקה גדל, ו-52% מהעסקאות לא יוצאות אל הפועל. בעסקאות בהיקף של למעלה מ-10 מיליארד דולר, שיעור הכישלון קופץ ל-78%. בהשתלטות עוינת שבה יש סוגיות של הגבלים עסקיים גם מדובר בדרך כלל בזמן ארוך יותר עד להשלמת העסקה או לביטולה, לעומת השתלטות שבה אין סוגיות כאלה.

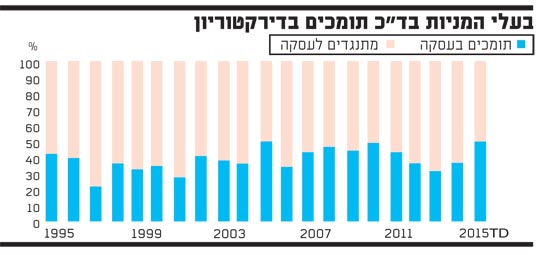

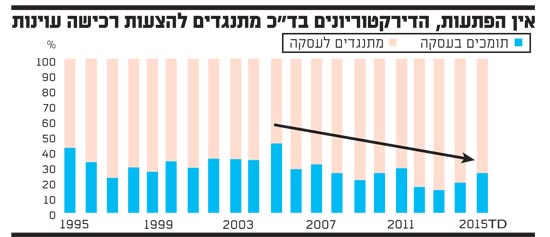

"כשמנסים לאמוד את הסיכויים של הצלחה או כישלון של עסקה, צריך לקחת בחשבון את הקבלה של ההצעה על-ידי מקבלי ההחלטות - כלומר, דירקטוריון החברה ובעלי המניות", נכתב במחקר. הממצאים הסטטיסטיים של קרדיט סוויס לא מנבאים טובות לסיכויי שתי העסקאות שעל הפרק במשולש הפארמה. לדברי האנליסטית סראו, "מצאנו שבדרך כלל הדירקטוריון קובע את ההצלחה של השתלטות עוינת. רק 187 עסקאות ב-20 השנה האחרונות הושלמו בהצלחה למרות התנגדות הדירקטוריון, לעומת 1,119 עסקאות שבהן ההצעה נדחתה הן על-ידי הדירקטוריון והן על-ידי בעלי המניות".

כמה זמן עוד תימשך הסאגה

מאז ההצעה הראשונה של מיילן לפריגו חלפו כבר חודשיים, וזמן דומה עבר מאז הצעת טבע למיילן. בתקופה שחלפה מאז, מיילן כבר עדכנה פעמיים את הצעתה (וזכתה פעמיים לתגובה שלילית מדירקטוריון פריגו), הוחלפו מכתבים רוויי עקיצות ואמוציות בין יו"ר מיילן למנכ"ל טבע, וטבע החלה לאסוף בשוק מניות של מיילן, והגיעה להחזקה של למעלה ממיליארד דולר.

כמה זמן עוד תימשך הסאגה הזאת? לפי נתוני קרדיט סוויס, בעסקאות גדולות (מעל 10 מיליארד דולר), הממוצע הוא 3.5 חודשים לביטול עסקה, ו-6 חודשים להשלמת עסקה. "בדרך כלל הזמן משמש למקח וממכר על המחיר ולהמתנה לאישורים רגולטוריים", מציינת סראו.

שוק המיזוגים והרכישות

בעלי המניות

אין הפתעות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.