ענף המשכנתאות סוגר מחצית שנה סוערת. ביטול תוכנית מע"מ 0% בסוף השנה שעברה החזיר לשוק את רוכשי הדירה הראשונה, שישבו על הגדר במשך כמה חודשים, והעלאת מס הרכישה ע"י שר האוצר משה כחלון הגבירה את הפעילות של המשקיעים.

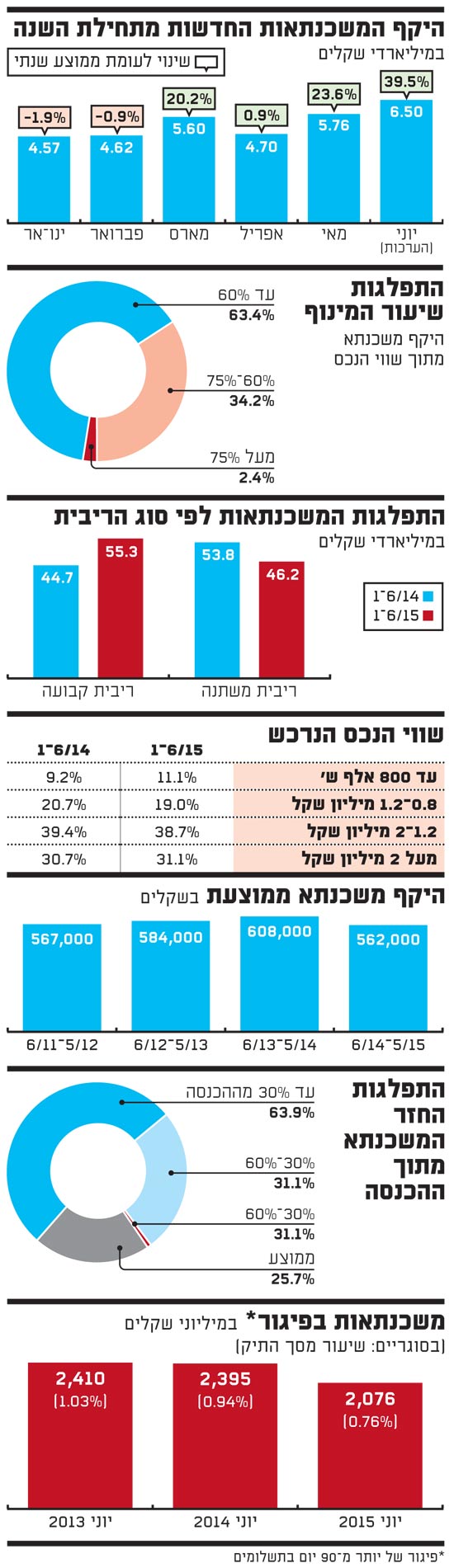

השיא היה בחודש יוני, שבו נלקחו לפי הערכות משכנתאות בהיקף של 6.5 מיליארד שקל - שיא כל הזמנים. התוצאה היא שבמחצית הראשונה של שנת 2015 נלקחו משכנתאות בהיקף המוערך בכ-32 מיליארד שקל (נתונים סופיים על חודש יוני יתפרסמו בחודש הבא), מה שכמעט מבטיח ששנת 2015 תהיה שנת שיא בענף.

מעניין לציין כי על אף הנתונים הגבוהים היקף המשכנתא הממוצעת דווקא נמצא במגמת ירידה. המשכנתא הממוצעת ב-12 החודשים האחרונים עמדה על 562 אלף שקל, לעומת 608 אלף שקל ב-12 החודשים שקדמו לה. ניתן להסביר זאת בכך שהשנה מתבצע מבצע מיחזור משכנתאות לזכאים מהמדינה, שיכולים למחזר את המשכנתא בתנאים אטרקטיביים יותר בבנק. ניתן להניח שמשכנתאות אלה שסך היקפן עמד על מעל מיליארד שקל היו נמוכות, ומשכו את הממוצע כלפי מטה.

בנק ישראל מפרסם נתונים נוספים הקשורים לשוק זה, ומעניקים תמונה מלאה יותר על שוק הדיור הלוהט (נתונים אלה מתייחסים לחודשים ינואר-מאי, ונתוני חודש יוני יתפרסמו לקראת סוף החודש הבא). מנתוני בנק ישראל עולה כי שיעור ההלוואות במינוף גבוה רשם במחצית החולפת עלייה קלה לעומת המחצית המקבילה, וזאת לאחר 3 שנים של ירידה בהלוואות הממונפות, שנבעה ממגבלות בנק ישראל בתחום.

כך למשל, שיעור ההלוואות המממנות עד 60% מהנכס עמד במחצית הראשונה של 2012 על 57.9%, וחלקן גדל עד לשנת 2014 ל-64.6%. אלא שבמחצית הראשונה של 2015 נרשמה בלימה, והן היוו 63.4% מההלוואות. לעומת זאת, ההלוואות המממנות יותר מ-60% מהנכס היווה במחצית החולפת 36.6% לעומת 35.4% במחצית המקבילה. בממוצע היקף המשכנתאות במחצית הראשונה מהוות כ-56% משווי הנכס הנרכש.

נתון בולט נוסף מהמחצית האחרונה הוא הגידול המשמעותי בנטילת משכנתאות בריבית קבועה לעומת ריבית משתנה. רכיב המשכנתאות בריבית קבועה היווה בראשונה זה זמן רב יותר ממחצית מסך המשכנתא. המשכנתאות בריבית קבועה היוו 53.8% מהשוק לעומת 44.7% בלבד במחצית המקבילה. השינוי הדרמטי הזה נעשה על רקע הריבית הנמוכה בשוק, והחשש מהעלאות ריבית שייקרו את ההחזר ללווים בריבית משתנה.

עוד בנושא הריבית נזכיר כי בחודשיים האחרונים נרשמה עליית מחירים של עד 1% בשיעור הריבית ללווים, וזאת בעקבות הנפילות בשוק האג"ח, המשפיעות על תמחור הריביות במסלול הקבוע ובמסלול המשתנה במקרים שבהם ריבית העוגן היא תשואת האג"ח. בינתיים לא נראה כי התייקרות זו השפיעה על הביקושים בענף.

נתוני בנק ישראל מתייחסים גם לשווי הנכס הנרכש. מהנתונים ניתן לראות כי מגמת עליית המחירים נמשכת. למשל, אם במחצית הראשונה של 2013 28.3% מהמשכנתאות מימנו נכסים בשווי של מעל 2 מיליון שקל, במחצית הראשונה של 2014 חלקן של המשכנתאות האלה כבר עלה ל-30.7% ובמחצית החולפת הן כבר היוו 31.1% מהמשכנתאות. תמונת הראי היא כמובן בדירות במחיר נמוך יחסית.

דירות בשווי של עד 1.2 מיליון שקל היוו כ-32% משוק המשכנתאות במחצית הראשונה של 2013, וחלקן ירד ל-30% במחצית החולפת. נתון זה כולל כמובן את המשכנתאות שניתנו ע"י המדינה ושמוחזרו במבצע המתקיים בימים אלה, כלומר בנטרולן, סביר שנתח הדירות "הזולות" היה אף נמוך יותר.

ומה באשר לכושר ההחזר של הלווים? בנתון זה אנו ממשיכים לראות מגמת שיפור, וזאת על רקע מגבלות שהטיל בנק ישראל בנושא. ממוצע שיעור ההחזר של הלווים מתוך הכנסתם ממשיך לרדת, והוא עמד על 25.7% במאי לעומת 27.3% במאי אשתקד. רוב הלווים, וליתר דיוק 63.9%, נוטלים משכנתא שההחזר החודשי עליה נמוך מ-30% מהכנסתם. חלקם של הלווים שהמשכנתא מהווה מעל ל-60% מהכנסתם הולך ונעלם והם מהווים 0.4% מהלווים בלבד, זאת בעוד לפני 3 שנים הם היוו קרוב ל-6% מהשוק.

למרות שתיק המשכנתאות בבנקים נמצא רק במגמת גידול, היקף המשכנתאות בפיגור נמצאות בקיטון. נכון לסוף מאי היקף המשכנתאות שבפיגור של מעל 90 יום עמד על 2.08 מיליארד שקל, לעומת 2.4 מיליארד שקל בתקופה המקבילה אשתקד. המשכנתאות בפיגור מהוות כיום כ-0.76% מהתיק לעומת 1.03% מהתיק ביוני 2013.

ועדיין, אין להסתנוור מהנתון. גם בנק ישראל בעצמו מעריך שבזמן של משבר, שיכלול עלייה באבטלה ובריבית, היקף הלווים הבעייתיים עשוי לזנק למעל ל-60 אלף איש, כך ששיעורם יהיה גבוה כמעט פי 10 מהמצב הנוכחי, שבו הריבית נמוכה והיכולת לממש את הנכס ולפרוע את מלוא החוב היא גבוהה.

סיכום משכנתאות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.