תיקון חד במחירי המניות בעולם הפתיע רבים. שילוב של חששות מהאטה משמעותית, מימוש רווחים אחרי רצף עליות ארוך ופעילות מכירה ערה מצד קרנות גידור, האיצו הנפילות והביאו את התנודתיות לרמה שלא נראתה שנים.

השפעת הירידות במחירי הנפט והסחורות, כמו גם התחזקות הדולר על הפעילות הכלכלית בשווקים מתעוררים רבים, אינה חדשה ונמשכת כבר חודשים ארוכים. לאחרונה נוסף חשש מהאטה חריפה בסין, שהצית גל חששות מנפילה בצמיחה העולמית גם במדינות מפותחות. נקדים ונאמר כי בהסתמך על ניסיון העבר, במידה שהעולם, בדגש על ארה"ב, אינו שוקע במיתון, הרי שהירידות במניות הן מימוש רווחים בלבד.

התחזית הבסיסית היא לצמיחה חיובית ואף מואצת בהמשך השנה וב-2016, עובדה המחזקת את ההערכה כי אנו בתקופת מימושים ולא בסיום של מחזור העליות.

כבר בתחילת השנה הערכנו כי הצמיחה בסין תהיה נמוכה מ-7%. לכן ההאטה האחרונה וירידת מדד מנהלי הרכש מתחת ל-50 נק' לא אמורה להפתיע. יותר מזה, הצמיחה בשנים הבאות צפויה להמשיך ולרדת ועשויה אף לרדת מתחת ל-6% ב-2018. מדד המניות בסין ירד מתחילת שנה ב-2% בלבד ולא מסגיר את עוצמת הירידות האחרונות, כאשר ברורות פחות היו העליות החדות בחציון הראשון, שהיו מנותקות מהתרחשויות הכלכליות השנה בסין.

אירופה מוגנת מסין

חשיפת הצמיחה באירופה להאטה בסין נמוכה. להערכתנו, ירידה של אחוז שלם בצמיחה בסין צפויה להביא להאטה של 0.1%-0.3% באירופה וזאת עוד לפני השפעות חיוביות של ירידת מחירי הנפט ופיחות האירו.

ירידת צמיחה דומה של כל השווקים המתעוררים, צפויה לפגוע באירופה בכ-0.2%-0.4% בלבד. המדינות להן החשיפה הגבוהה באירופה לשווקים המתעוררים הן ספרד, הולנד ובריטניה, כאשר גרמניה מייצאת 13% לאסיה ו -4% בלבד לשווקים מתעוררים אחרים. מבין הבורסות באירופה, סך החברות הציבוריות בגרמניה מוכרות כ-10% לסין. בהולנד עומד המספר על כ-9% ובשוויץ על כ-7.5%.

ארה"ב היא משק סגור למדי, כש-13% בלבד מהייצור מופנה לייצוא וממנו 5% בלבד לשווקים מתעוררים ו-1% לסין. אסיה כמובן חשופה יותר להאטה בסין, כשהאטה של אחוז בצמיחת סין, עשויה להיות מתורגמת לירידה של 1.6% בצמיחת מדינות כמו הונג קונג וטיוואן, אך כ-0.4% בלבד מצמיחת יפן.

המימושים האחרונים מחזקים את החשיבות של תיק השקעות מפוזר, בעל אחוז משמעותי באפיקים בעלי קורלציה שלילית לשווקים כמו קרנות גידור ומט"ח, וכן שמירת נזילות שתשמש לניצול הזדמנויות שחלקן כבר עומד לפתחנו. מבין הבורסות אנו נותרים במשקל יתר מתחילת השנה לשווקים באירופה ומשקל יתר קטן יותר ליפן.

שווקים אלה נהנים מתמיכת בנקים מרכזיים אקטיביים, שצפויים אף להגביר את התערבותם, כאשר לארה"ב שעומדת ערב העלאת ריבית אנו משמרים המלצת משקל שוק. לשווקים מתעוררים ולבריטניה אנו נותרים בהמלצת משקל חסר, למרות הירידות החדות בחלק מהשווקים הללו, אשר מייצרות הזדמנויות בעיקר למשקיעים בעלי פרופיל סיכון גבוה מהממוצע ובעלי טווח השקעה בינוני עד ארוך.

התנודתיות וחוסר הוודאות לגבי הצמיחה, שולחות אותנו להמשיך ולהמליץ על מניות של חברות גדולות ויציבות, לא ממונפות, המחלקות דיבידנדים ושרוכשות את מניותיהן חזרה (BUY BACK).

כמו כן, לאור החולשה בשווקים מתעוררים ולקראת עונת אזהרות הרווח לדוחות לרבעון השלישי, מומלץ על משנה זהירות עם חברות להן מכירות משמעויות לסין ולשווקים מתעוררים.

כמו כן מומלץ להיזהר עם סקטור מוצרי היוקרה, חלק מחברות הרכב ואף חלק מחברות הצריכה הבסיסית, שהגדילו את מכירותיהן לשווקים אלה. בארה"ב מומלץ להתמקד בחברות מקומיות, באירופה וביפן לברור חברות להן מכירות מקומיות לצד מכירות לייצוא לשווקים מפותחים שם פיחות המטבע, האירו והין ישפר את מצבן.

לדוגמה, סקטור מקומי הנהנה מפיחות המטבע, הוא התיירות שצומחת בקצב מהיר באירופה וביפן. סקטור הפיננסים מומלץ בשווקים אלה. באירופה וארה"ב אנו צופים צמיחת רווח בניכוי אנרגיה של כ-10% וביפן צמיחה מרשימה של 12%-14%.

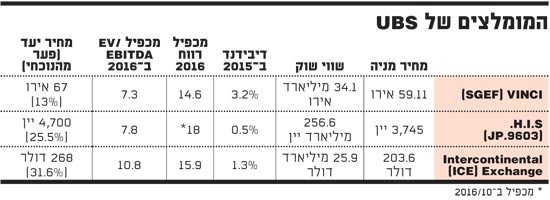

מתוך חברות רבות העומדות בקריטריונים לעיל ניתן להצביע על חברת VINCI - SGEF הצרפתית, שהכנסותיה מגיעות ברובן המכריע מאירופה (86%) ובעיקר צרפת (62%), בתחומי הפעלת כבישים מהירים (61%), שדות תעופה (8%) ופרויקטי תשתית, שנהנית מגידול בתנועת התיירים באירופה וממנה. החברה נהנית מירידת מחירי האנרגיה, שמגדילה את תנועת הרכבים, כמו גם מהתאוששות הפעילות הכלכלית, גם אם בצורה איטית באירופה. תחום התשתיות הוא החלש מבין תחומי הפעילות, אולם גם כאן נראה כי חלה התאוששות בצבר ההזמנות.

חברת H.I.S. - 9603.JP וכן HISJF היא סוכנות הנסיעות השלישית בגודלה ביפן, המטפלת במקומיים כמו גם בתיירות נכנסת (88% מהכנסותיה). למרות ההאטה בסין, מספר הסינים המבקרים ביפן יותר מהכפיל עצמו בשנה האחרונה. רווחי החברה צפויים לעלות בשנה הקרובה בכ-20%.

מבין חברות פיננסים רבות, בנקים וחברות נדל"ן, שהיו עשויות להיכלל ברשימה נזכיר שוב את אחת המומלצות מהתקופה האחרונה - Intercontinental Exchange - ICE, שהיא מתפעלת גלובלית של מסחר וסליקה במגוון רחב של ני"ע, חוזים ואופציות. החברה נהנית מהגידול בתנודתיות במסחר לאחרונה, בלא קשר לכיוון השוק, וצפויה להגדיל השנה את רווחיה בכ-20%, עובדה שמוכיחה כי רכישת בורסת NYX הייתה מוצלחת.

לסיכום, השפעת ההאטה בפעילות הכלכלית בסין ובחלק מהשווקים המתעוררים, הביאה לירידות חדות במניות. מחד נוצרו הזדמנויות בשווקים רבים ובמניות רבות אך מנגד מומלצת זהירות, לקראת עונת הדוחות העומדת להיפתח, עם חברות להן מכירות משמעותית לשווקים אלו.

הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

2המומלצים של UBS

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.