שלוש חברות פארמה בולטות נסחרות בבורסה בת"א - טבע, פריגו ומיילן - ואף אחת מהמניות שלהן לא הציגה ביצועים מלהיבים לאחרונה. האם הן מהוות הזדמנות להשקעה? בלידר שוקי הון בחנו את הסוגיה.

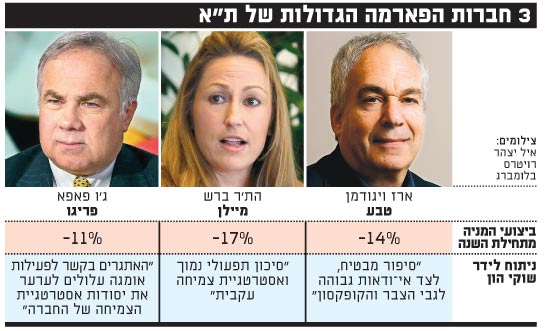

אנליסטית הפארמה בלידר שוקי הון, סבינה לוי, ציינה כי מגזר הפארמה ממשיך להציג ביצועי חסר ביחס לשוק: מדד Arca ירד מתחילת השנה ב-8%, לעומת ירידה של כ-3% ב-S&P 500. עם זאת, מניות טבע , מיילן ופריגו ירדו ב-14%, 17% ו-11% בהתאמה - כלומר ביצועי חסר ביחס לסקטור. "מכפיל הרווח של שלוש החברות נמוך מהותית ביחס לרמות ההיסטוריות, ואנו בדעה כי תמחורן הנוכחי עשוי להיות אטרקטיבי להגדלת החשיפה למניות", כותבת לוי.

בהתייחסות כללית לסקטור, לוי מציינת שתחום ה-Healthcare - הכולל בתוכו חברות תרופות, חברות ציוד רפואי ושירותים בתחום - הניב בשלוש השנים האחרונות בארה"ב תשואות של 30%-50%. גם בתוך התחום, סקטור הפארמה הניב תשואת חסר - 24%. להערכתה, הסיבה היא האיום הרגולטורי המרחף מעל חברות הפארמה בארה"ב בנוגע לתמחור התרופות.

טבע, מיילן ופריגו, כחברות הממוקדות בתחום הגנריקה, היו אמורות לכאורה להיות חשופות פחות לרגולציה הזו, אך מניותיהן ירדו בשיעור גבוה יותר.

מה הסיבה לכך? לוי מסמנת במיילן את רכישת מדה בפרמיה של מעל 90%, ובפריגו את הורדת התחזיות ל-2016 בשל האתגרים בחברה שנרכשה, אומגה. "בטבע לא היו התפתחויות מיוחדות מתחילת השנה, אולם ייתכן שהירידות שנרשמו בסקטור חידדו את סימני השאלה בנוגע למחיר שצפויה טבע לשלם על עסקי הגנריקה של אקטביס (אלרגן)".

לוי מוסיפה שמ-2013 ועד היום, טבע ומיילן הציגו תשואות מצטברות עודפות ביחס לסקטור, 49% ו-63% בהתאמה. לעומתן, פריגו הציגה ביצועי חסר, עם תשואה של 22%. זאת בעיקר בשל הירידות החדות לאחרונה, על רקע כישלון הצעת הרכש של מיילן וההתפתחויות באומגה.

לוי בוחנת בנפרד כל אחת משלוש החברות. על טבע היא כותבת שמדובר ב"סיפור מבטיח, לצד אי-ודאות גבוהה לגבי הצבר והקופקסון". גורמים חיוביים שהיא מציינת הם הפעילות המבוזרת של טבע, ההנהלה האיכותית, צבר מוצרים מבטיח שעשוי להוות אפסייד לשווי, אפשרות לדחיית מועד כניסת הגנריקה לקופקסון 40 מ"ג מעבר ל-2017 ותמחור נוח. הסיכונים הם אפשרות לתחרות גנרית לקופקסון 40 מ"ג כבר ב-2017, סיכון תפעולי במיזוג הרכישה וחשיפה להחרפת הרגולציה על מחירי התרופות.

במיילן מזהה לוי "סיכון תפעולי נמוך ואסטרטגיית צמיחה עקבית". לדבריה, למיילן יש מערך תפעולי איכותי ותמהיל מכירות מבוזר בגנריקה, דריסת רגל בביוסימילרס, צפי לעיכוב מהותי בהשקת גנריקה לאפיפן - המוצר המוביל שלה, ואסטרטגיית צמיחה עקבית. הסיכונים כוללים את התחרות הגנרית האפשרית לאפיפן, סיכון בעסקת מדה לצד המחיר שנתפס כגבוה, יחסים טעוני-שיפור מול קהילת המשקיעים וממשל תאגידי שנוי במחלוקת.

על פריגו כותבת לוי כי "האתגרים שהתגלו בקשר לפעילות אומגה עלולים לערער את יסודות אסטרטגיית הצמיחה של החברה". אומגה, שנרכשה בכ-4.5 מיליארד דולר, אמורה לשמש כעוגן להמשך התרחבות פריגו מחוץ לארה"ב, מזכירה לוי, אך עסקת אומגה מעלה את רמת הסיכון הגלומה בחשיפה למניית פריגו בחודשים הקרובים.

בצד החיובי היא מציינת את ההנהלה האיכותית, הפעילות המבוזרת, חסמי הכניסה הגבוהים לתחום הפעילות המרכזי שלה ועוד. אולם היא מעלה סימן שאלה בנוגע ליכולתה של פריגו לעמוד ביעדי צמיחה אורגנית של 5%-10% בהכנסות ו-10%-20% ברווח גם בטווח הארוך.

"מבין שלוש החברות, טבע ומיילן עשויות להוות אלטרנטיבת השקעה טובה יותר בראייה קצרת-טווח, בעוד שהנהלת פריגו נדרשת כעת להוכיח שביכולתה לפתור את האתגרים באומגה", מסכמת לוי.

שלוש חברות הפארמה הגדולות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.