וורן באפט, האורקל מאומהה, תמיד היה ידוע כאיש יחסית צנוע. מייסד ענקית ההשקעות ברקשייר האתאווי, שמכהן כבר 46 שנה כיו"ר וכמנכ"ל שלה ועדיין מחזיק בשיעור לא מבוטל ממניותיה, מושך מהחברה שכר שנתי של 100 אלף דולר (החברה שווה 360 מיליארד דולר), ואינו מחלק לעצמו או ליתר מנהלי החברה אופציות למניות. זו המדיניות של ברקשייר מאז הקמתה. בלי אופציות למניות למנהל בכיר, מוכשר ככל שיהיה.

באפט הוא דוגמה די נדירה לכך שמייסד שעדיין מחזיק בשיעור לא מבוטל מהון החברה, יכול לנהל אותה בהצלחה בלי לקבל "אקסטרה" תגמול הוני, כלומר בעיקר אופציות למניות. זה מאוד נדיר, כי בחברות הטק האמריקאיות והישראליות כאחד די מקובל לחלק למייסד שמכהן כמנכ"ל או כיו"ר או בכל תפקיד ביצועי אחר, אופציות למניות למרות שכבר יש לו מניות לא מעטות, וזה אומר שהוא כבר קשור בחבל הטבור לביצועי החברה והמניה.

למה? ובכן, בהמשך נדון בכך, אך לפני הכול - הסבר קצרצר: כמעט כל חבילת תגמול של מנהל בחברה ציבורית כוללת מרכיב מזומן (שכר ברוטו ובונוס) ומרכיב הוני (בעיקר אופציות למניות). אופציה היא האפשרות לרכוש את המניה, שנסחרת בבורסה, לפי מחיר שקרוי "מחיר המימוש". ההטבה הגלומה באופציה נוצרת כשמחיר המניה בבורסה (שהוא משתנה) גבוה ממחיר המימוש (שהוא קבוע), והיא מחושבת כמכפלה של מספר האופציות שהוענקו בהפרש שבין המחיר בבורסה למחיר המימוש. בתקופות גאות, כמו זו הנוכחית, מחירי מימוש של אופציות שהוענקו בעבר נמוכים משמעותית ממחירי הבורסה, וכך נוצרות למי שקיבל אותן הטבות "על הנייר" מאוד מפנקות. רוב המנהלים יודעים לזהות תקופות גאות בשוקי המניות, לממש את האופציות למניות, למכור את המניות וכך להפוך הטבה "על הנייר" להטבה בפועל.

אופציות למניות הן שכר לכל דבר ועניין, ולא רק שהן אחראיות לחלק ניכר משווי חבילת התגמול של המנהל - לרוב שיעור המס החל עליהן הוא 25% (מס רווחי הון) ולא מס עבודה המקסימלי הקבוע בחוק (50%).

משחר יצירתן, אופציות נועדו לקשור בין ביצועי המנהל לביצועי המניה, כלומר לאפשר למנהל ליהנות מפירות עבודתו שבאים לידי ביטוי בביצועי המניה בטווח הארוך שהם תוצר נלווה של ביצועיו. אבל, וכאן מדובר באבל די מהותי, כאשר המנהל הוא מייסד, כלומר הוא מגיע למעמד הענקת האופציות כשבאמתחתו שיעור ניכר מהון המניות של החברה, לא רק שהתמריץ הטמון בהענקת האופציות מאבד מעוצמתו (במיוחד כשהוא ניתן באופן קבוע וללא תלות בביצועי החברה ו/או המניה) - הוא למעשה תגמול עודף כי מניות המייסד כבר מאפשרות לו ליהנות מביצועי המניה. זה לא אומר שלמייסד לא מגיע לקבל אופציות (כל מקרה צריך להיבחן לגופו), אך כן צריך להבדיל בין תגמול הוני למייסד שיש לו שיעור לא מבוטל מהון המניות, למנהל שכיר שהגיע לחברה כשאין באמתחתו אפילו מניה אחת שלה.

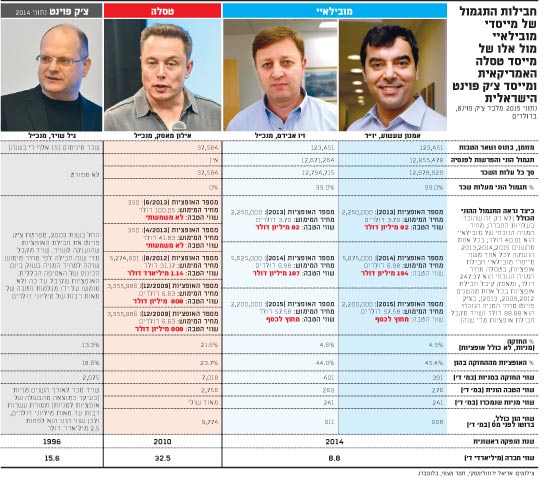

כדי להמחיש עד כמה הפרקטיקה של הענקת אופציות למייסדים בתפקידים ניהוליים נהוגה בחברות ישראליות וזרות שנסחרות בוול סטריט - ועד כמה היא מהותית ביצירת העושר שלהם - הבאנו כדוגמה את מובילאיי וצ'ק פוינט הישראליות ואת טסלה האמריקאית.

בחרנו במובילאיי על רקע הדוח השנתי שפרסמה בשבוע שעבר, שמפרט את עלויות השכר של שני מייסדיה, והשווינו את ממצאינו לאלו שמצאנו בדוח השנתי של טסלה, שגם הוא פורסם בשבוע שעבר, ושל צ'ק פוינט (עדיין לא פרסמה, ולכן הסתמכנו על נתוני 2014). בטסלה בחרנו כיוון שכמו מובילאיי, זו חברה זרה מצליחה, חברת צמיחה טהורה שהונפקה לפני פחות מעשור ויש קשר בין פעילותה לזו של מובילאיי. האחרונה פיתחה מערכת לרכב שמתריעה מפני סכנות בכביש, ובונה עליה כבסיס לפיתוח מכונית אוטונומית, ואילו טסלה מייצרת רכבים חשמליים ומנסה אף היא להגשים את חזון המכונית האוטונומית. בצ'ק פוינט בחרנו כיוון שזו חברה ישראלית מצליחה אך הרבה יותר בוגרת ממובילאיי וטסלה, כלומר היא לא חברת צמיחה טהורה, היא הונפקה לפני 20 שנה.

לפני שנפרט את הממצאים, נציין כי בכל שלוש החברות המייסדים הוכיחו את עצמם, כלומר יצרו ערך ענק לכל ציבור בעלי המניות ועל כך מגיע להם הקרדיט: מובילאיי הונפקה בקיץ 2014 לפי מחיר של 25 דולר למניה, וזו נסחרת כעת לפי 40 דולר; טסלה הונפקה בקיץ 2010 לפי 17 דולר למניה, וזו נסחרת כעת לפי 248 דולר, ואילו צ'ק פוינט הונפקה בקיץ 1996 לפי מחיר (בשקלול ספליטים) של דולרים בודדים למניה, וזו נסחרת כעת לפי 89 דולר.

וכעת לממצאים הדי מדהימים: שני מייסדי מובילאיי, המנכ"ל זיו אבירם והיו"ר אמנון שעשוע, מחזיקים כל אחד ב-8.2% מהון החברה, אך בדיקת "גלובס" (ראו טבלה) מגלה שכמעט מחצית (!) מהון זה מקורה באופציות למניות שהוענקו לשניים במהלך 2013-2014 לפי מחירי מימוש אפסיים. לדוגמה, האופציות שהוענקו לשניים בשנת 2013, קצת יותר משנה לפני ההנפקה, הוקצו לפי מחיר מימוש של 3.7 דולר, ולכן מגלמות הטבה של 82 מיליון דולר לכל אחד. האופציות שהוענקו בשנת 2014, שנת ההנפקה (למעשה, הוענקו כשהן עמוק "בתוך הכסף" כי ההנפקה הייתה כבר בתוכנית), הוקצו לפי מחיר של כמעט 7 דולרים, ולכן מגלמות הטבה של כ-190 מיליון דולר לכל אחד. במילים אחרות, אבירם ושעשוע הכפילו בתוך שלוש שנים את שיעור ההחזקה שלהם בחברה חינם אין כסף כי האופציות ניתנו לפי מחירי מימוש אפסיים בדיעבד, ובל נשכח ששווי החברה בהנפקה לא היה בדיוק תעלומה לפני שיצאה לפועל.

התרומה של האופציות למניות לשיעור ההחזקה הכולל במקרה של מייסדי מובילאיי בולטת בהשוואה לזו של מייסד ומנכ"ל טסלה, אילון מאסק. מאסק תוגמל אף הוא באופציות למניות במהלך 2009-2013 ואלו מהוות "רק" כרבע משיעור החזקתו. במקרה של גיל שויד, מייסד ומנכ"ל צ'ק פוינט, מדובר על 19% - פחות ממובילאיי וטסלה אך עדיין שיעור לא מבוטל.

והנה עוד נקודה. מייסדי מובילאיי מקבלים שכר שנתי של 120 אלף דולר, עשרת אלפים דולר בחודש, כ-38 אלף שקל (בערך כמו שכר של מתכנת בכיר). מייסד טסלה מקבל שכר מינימום, כפי שקובע החוק בקליפורניה, מקום מושבה של החברה (אשתקד, כולל הטבות אחרות מדובר היה על כ-38 אלף דולר אך מאסק מוותר על זכאותו לקבל סכום זה), ואילו מייסד צ'ק פוינט מקבל שכר מינימום כפי שקבוע בחוק הישראלי.

נדיבות מצד הארבעה ואולי גם נוספים כמותם? לא ממש. כפי שמוכיחה הטבלה שצירפנו, השכר ההוני שהם מקבלים בצורת האופציות למניות גבוה לאין שיעור מכל שכר במזומן שהיו מקבלים.

אז מה השורה התחתונה? ובכן, הענקת אופציות למניות - למייסד ולמנהל שכיר כאחד - היא פרקטיקה נהוגה בוול סטריט. זו השיטה הקפיטליסטית של וול סטריט, ושלוש החברות שהבאנו כדוגמה אינן היחידות.

ועדיין, צריך להבדיל בין אופציות שניתנות למייסד שכבר יש באמתחתו נתח מעוגת הון החברה (ובל נשכח שבשנות ההקמה של חברה, מייסדים משקיעים מזמנם וממרצם אך לא הרבה מכספם ממש; רוב המימון ניתן לחברה מקרנות הון סיכון) לבין מנהל שכיר שאין לו אפילו פירור מהון החברה.

האם מייסדי מובילאיי היו מנהלים אותה פחות טוב אם לא היו מקבלים אופציות ומסתפקים ב-4% מההון שנותר להם? האם מייסד טסלה היה מנהל אותה פחות טוב אם היה מוותר על כל תגמול הוני באשר הוא? והאם מייסד צ'ק פוינט היה מנהל אותה פחות טוב ללא ההקצאה השנתית הקבועה של האופציות שלו? לא נראה לנו. נשמח לשמוע מה אתם חושבים על כך.

השכר הוא מינימלי או סמלי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.