יש לי מספיק הרגלים משונים ולא מוסברים, כך שקצת מוזר שאני מרשה לעצמי להצביע על אחרים. ועדיין, קשה לי להבין את הקיבעון שבו שרויים המשקיעים - שאם הוא לא מגונה, הוא בוודאי משונה. קיימות סיטואציות רבות, בפרט בתקופות שבהן האי-ודאות גדולה והתמונה לא ברורה, שהדבר הטוב ביותר לעשות הוא להיצמד למוכר ולא לשנות. העניין הוא, שזו מתחילה להיות בעיה כאשר הקיפאון הופך לעיקרון, במיוחד כשהמציאות משתנה והמצב החדש אינו דומה לזה שהיה.

אהיה יותר ממוקד: העובדה שגם היום מנהלי השקעות ממשיכים להעדיף איגרות חוב על פני מניות, למרות הקריסה בתמורה שהן מציעות, מעוררת לא מעט תהיות.

המחיר עלה, הביקוש נותר כשהיה: לו נדרשתי להצביע על השינוי הכי דרמטי בשוקי ההון בשנים האחרונות, הייתי משיב ללא היסוס על צניחת התשואות - בעוצמה שאיש לא ציפה. המשמעות היא התייקרות חדה במחירן של איגרות החוב, אז כיצד זה משקלן היחסי בתיקי ההשקעות נותר ללא שינוי מהותי?

זה מאוד מפתיע, ולא פחות ממשונה, שגם לאחר עשור שבו סביבת הריבית השתנתה באופן חסר תקדים, חלקו של האפיק הסולידי ממשיך לעמוד על 60% מסך הנכסים המנוהלים.

"נכס דפנסיבי": הדעה הרווחת היא שאיגרות חוב הן נשק הגנתי ולא התקפי, כלומר שאין זה מתפקידן להוות מנוע צמיחה לתשואה, ושמטרתן העיקרית היא להקטין את הסיכון ולספק יציבות לתיק. זה נכון לאיגרות החוב הממשלתיות, והרבה פחות לקונצרניות, אבל גם לגבי הראשונות, האם לא הגענו לנקודה שבה יחס התחלופה - בין הסיכון לתשואה - אמור להשתנות?

בוודאי שהסטת כספים מהאפיק הקונצרני למניות תעלה את הסיכון בתיק, אך האם התמורה אינה מהווה פיצוי הולם ומספיק? איש אינו מעלה בדעתו שיש לוותר כליל על איגרות החוב, אך כאשר 70% מנכסיהם המנוהלים של הגופים המוסדיים מניבים תשואה שבין נמוכה מאוד לאפסית, יש בכך להעיד על היעדר גמישות ושנאת סיכון קיצונית.

"ההשקעה המסוכנת": הייתי מבין את היחס הקבוע בין אפיקי ההשקעה השונים, אם ירידת הריבית החדה הייתה מובילה לתופעה דומה גם באקוויטי - כך שמחירו היה מתייקר במקביל. אז זהו, שבדיוק ההיפך קרה, שכן רווחי החברות המקומיות צמחו בקצב גבוה לאין שיעור מעליית ערכן של המניות - מה שאומר כי מכפילי הרווח בכלל התכווצו.

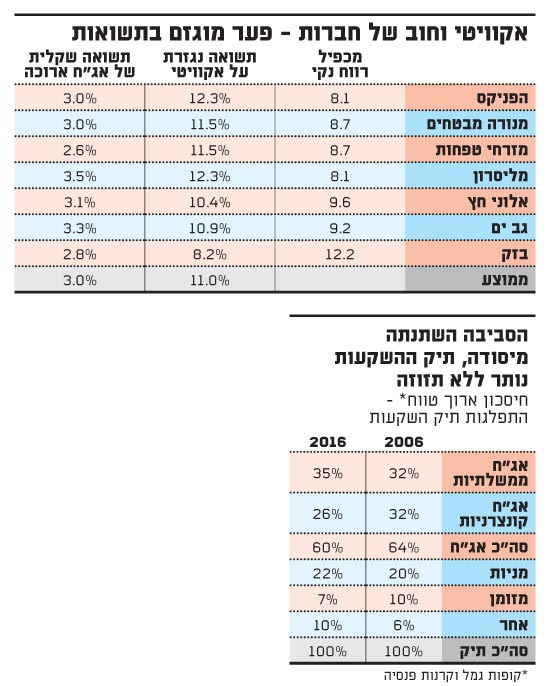

התשובה הרפלקסיבית גורסת שהסיבה לחוסר התזוזה מצויה בסיכון שעלה, אבל לטעמי זו אמירה כוללנית - שאפריורית קשה לכימות ולמדידה. הדרך הטובה ביותר להמחיש את העיוות והשמרנות המוזרה, היא באמצעות הצגת פערי התשואה בין החוב לאקוויטי באותה חברה.

דוגמאות מקומיות להמחשה: הפער המוגזם, בין התשואה המגולמת במניה לבין זו הנקובה באיגרת החוב, מופיע לרוב בחברות שנחשבות לאיתנות ויציבות. זה זועק בסקטור הפיננסי (ביטוח ובנקים), זה בולט בחברות נדל"ן מסוימות וגם במספר חברות מובילות. קחו לדוגמה את גב ים, האם מדובר במניה כל כך מסוכנת, עד כי ההשקעה בה מצדיקה פער של יותר מפי שלושה בתשואה - ביחס לאיגרת החוב השקלית הארוכה?

החיסכון ארוך, ההשקעה קצרה: ההסבר להיעדר התגובה ולאנומליה בהעדפה, נעוץ באופק הקצר של ההשקעה. למרות שמדובר באפיקי חיסכון ארוכי-טווח, הרי שלא מעט מנהלי ההשקעות חושבים בעיקר על השנה הבאה.

כיצד זה מסביר את משקלו הגבוה של האפיק הסולידי, למרות התשואה הזעומה? ובכן, מאז המשבר הפיננסי הגלובלי שהיה, מרחפת באוויר תחושה פרמננטית של התאוששות כלכלית שבירה, כך שגם לאחר שנים שבהן המניות הניבו תשואה מרשימה, במשקיעים נטועה התחושה כי עוד רגע תגיע הנפילה.

אם הלך הרוח הוא כזה, אזי ברור שהנטייה הטבעית היא להתכווץ ולמזער סיכונים - תוך התעלמות מהפגיעה בתשואה, המסתכמת לא אחת לכדי אחוזים רבים. העניין הוא, שלא לומר הבעיה, זו העובדה שחיסכון ארוך-טווח אינו יכול להתנהל רק על פי התחזית לשנה הקרובה.

שורה תחתונה: יש משהו מוזר בעובדה שהאלוקציה בתיקי ההשקעות לא השתנתה, ושהמשקיעים ממשיכים לרכוש חוב כאילו התשואה לא קרסה. יש שייחסו זאת לשנאת סיכון מוגזמת ולא סבירה, אבל לדידי זו "כניעה" להרגלים ישנים ולאינרציה תמוהה.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

אקוויטי וחוב של חברות - פער מוגזם בתשואות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.