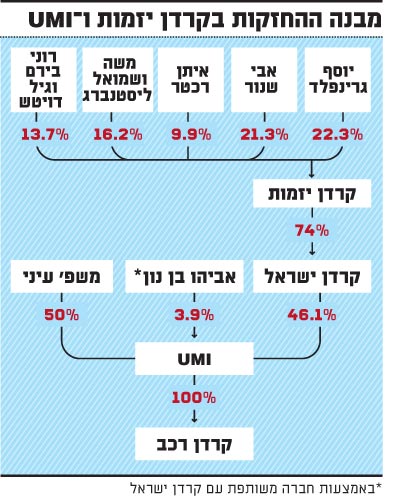

ביום חמישי הקרוב יתכנסו בעלי המניות של חברת קרדן ישראל לאסיפה מיוחדת, שבה יידרשו להצביע על הצעת החברה לאשר לה למכור את החזקותיה (46.1%) ביבואנית כלי הרכב UMI לידי שותפתה, חברת המזרח של משפחת עיני, תמורת 397 מיליון שקל.

כ-73.7% ממניות קרדן ישראל מוחזקות בידי החברה האם, קרדן יזמות, שהדירקטוריון שלה החליט אתמול פעם נוספת לתמוך בעסקה עם משפחת עיני. עם זאת, לצורך אישור העסקה נדרש גם רוב מקרב בעלי מניות המיעוט שישתתפו בהצבעה, ובראשם הגופים המוסדיים שמחזיקים בכ-18.3% ממניות קרדן ישראל.

לפי אתר Stocker.co.il כוללת רשימה זו בעיקר את חברת הביטוח הפניקס, שמחזיקה ב-5.4% מהמניות, את בית ההשקעות פסגות, שמחזיק ב-5.3% מהמניות, וכן את חברות הביטוח הראל וכלל, שמחזיקות ב-3.4% וב-3.2% מהחברה, בהתאמה.

כדי להקל על המוסדיים בקבלת החלטה לטובת העסקה, הסירה אתמול קרדן ישראל שני נושאים אחרים מסדר יומה של האסיפה. הראשון עסק בתיקון הסכמי העסקתם של היו"ר יוסף גרינפלד והמנכ"ל איתן רכטר (הנמנים עם בעלי השליטה בקרדן), והשני עסק באישור מדיניות תגמול מעודכנת לנושאי משרה בחברה.

אלא שבינתיים נתקלת העסקה במכשול מצדם של שני בעלי מניות מרכזיים בחברה האם קרדן יזמות, האחים משה ושמואל ליסטנברג, שמחזיקים במשותף ב-16.2% מזכויות ההצבעה בחברה. במכתב ששלחו ביום חמישי בערב לחברי דירקטוריון קרדן ישראל, טוענים האחים כי באישור עסקת המכר נפלו כשלים חמורים. הם גם חושפים לכאורה קשר אישי בין היו"ר גרינפלד לבין הרוכשת משפחת עיני, שהוסתר לטענתם מחברי הדירקטוריון ו/או מציבור המשקיעים.

המכתב חושף לכאורה, כי חברת המזרח של משפחת עיני היא נושה של גרינפלד, וכי עם ביצוע העסקה למכירת UMI, היא עתידה להעביר לו תשלומים של עשרות מיליוני שקלים באופן אישי. במכתבם חושפים האחים ליסטנברג כי כבר במארס השנה (כחודשיים לפני החתימה על מזכר ההבנות למכירת UMI) שלחה חברת המזרח מכתב לבא כוחו של גרינפלד, ובו הצהרה על כוונתה העקרונית להשתתף במאמץ לגיבוש הסדר נושים ביחס לחובותיו האישיים של גרינפלד.

הקשרים בין משפ' עיני לגרינפלד

במכתבם מסבירים האחים, כי חברת המזרח תאריך את מועד הפירעון של הלוואה בהיקף של 10 מיליון שקל, שהעמידה בעבר לחברת טלרומית שבבעלות גרינפלד, ושמובטחת בשעבוד על מניותיו בחברת קרדן יזמות. נוסף על כך, תעמיד חברת המזרח הלוואה נוספת של 13 מיליון שקל לטלרומית תמורת הקצאה של 30% ממניותיה, וכן תעניק לגרינפלד עצמו הלוואה של 10 מיליון שקל, שתובטח בשעבוד על חלק ממניות טלרומית.

משה ליסטנברג, אחד החתומים על המכתב, מוכר במגזר העסקי בין השאר כבעליה של חברת רולטיים, המייבאת לישראל את מותגי השעונים סווטש, אומגה, טיסו (TISSOT), הובלו (HUBLOT), לונג'ין (LONGINES) ועוד. עם החזקותיו נמנית גם רשת חנויות השעונים והתכשיטים אימפרס, אשר לה 12 חנויות ברחבי הארץ, ושבה נמכרים בין השאר המותגים שמייבאת רולטיים.

אלא שלמשה ליסטנברג גם קשר אישי ליוסף גרינפלד, בזכות נישואיו לטלי, בתו של גרינפלד. במכתב לדירקטוריון קרדן יזמות טוען ליסטנברג, כי הוא אחד מהנושים של גרינפלד, שנמצא כעת בהליך של גישור מול נושיו (אצל השופטת בדימוס ורדה אלשייך), לאחר שצבר חובות של יותר מ-300 מיליון שקל, בעיקר לבנקים, שאותם אינו מסוגל להחזיר.

מקורבים לנושא טוענים, עם זאת, כי בין ליסטנברג לגרינפלד גם קיים סכסוך משפחתי ארוך שנים, שעשוי להיות קשור למכתב המדובר. על פי אותם מקורבים, ביקש ליסטנברג בעבר להצטרף להסכם השליטה בקרדן יזמות, אולם הושתפים לשליטה החליטו שלא להיענות לבקשה.

גרינפלד, שמנסה באמצעות הגישור להימנע מכניסה להליך של פשיטת רגל, הוא אחד משלושת בעלי השליטה בקרדן יזמות. הוא מחזיק באמצעות חברת טלרומית שבבעלותו ב-21.3% ממניות קרדן יזמות, וכמעט כל המניות הללו משועבדות לחמישה גופים שונים (כולל חברת המזרח). שני השותפים הנוספים לגרעין השליטה הם אבי שנור והמנכ"ל איתן רכטר, שמחזיקים ב-22.3% וב-9.9% מזכויות ההצבעה, בהתאמה.

במכתב טוענים עוד האחים ליסטנברג, כי בעת אישור עסקת המכירה של מניות קרדן ב-UMI, לא מינה הדירקטוריון ועדה בלתי תלויה לניהול משא ומתן מול הרוכשת, וכי מחיר העסקה נקבע ללא חוות דעת כלכלית, וללא שום בסיס במו"מ. לדבריהם, הערכת השווי שהוגשה לדירקטורים התבססה על הנחות בלתי סבירות.

בעקבות המכתב של האחים זימנה קרדן ישראל ישיבות נוספות של ועדת הביקורת ושל הדירקטוריון, ובסיומן אושרה העסקה מחדש, מאחר שהיא לטובתה של החברה. לדברי קרדן ישראל, הטיפול באופן אישור העסקה היה נכון, והיו"ר גרינפלד אף דיווח לה בעבר על קשריו העסקיים עם חברת המזרח. עוד מציינת החברה, כי את המשא ומתן למכירת ההחזקה ב-UMI הוביל המנכ"ל רכטר, וכי ליו"ר גרינפלד לא הייתה כל מעורבות בו ובקבלת ההחלטות בקשר עם המכירה.

למעשה, הליך פשיטת הרגל של גרינפלד, הוא בדיעבד הגורם העיקרי לסיום הקשר העסקי בין קרדן ישראל למשפחת עיני סביב הבעלות על UMI. בעקבות תחילתו של ההליך המשפטי, סיכמו שנור ורכטר כי אם ביהמ"ש ימנה כונס לנכסיו של גרינפלד, הם יצרפו במקומו לגרעין השליטה את רוני בירם וגיל דויטש, המחזיקים ב-13.7% ממניות קרדן יזמות. אפשרות זו, כך מתברר כעת, ירדה מהפרק, לאור הסדר הנושים המתגבש של גרינפלד והסיוע שהוא צפוי לקבל לשם כך ממשפחת עיני.

אלא שעוד קודם לכן, כעסה משפחת עיני על ההסכם בין שנור ורכטר לבין בירם ודויטש, ואף פנתה בשל כך לקרדן ישראל בדרישה לרכוש את החזקותיה ב-UMI. משפחת עיני טענה אז כי אפשרות לצירוף דויטש ובירם, צמד המייסדים של בית ההשקעות אקסלנס (שאותו מכרו להפניקס) לגרעין השליטה בקרדן, מקנה לה זכות זו על בסיס הסכם השליטה המשותף.

קרדן ישראל התנגדה בתוקף לדרישה, וטענה כי היא אינה מקבלת את הפרשנות של משפחת עיני להליכי פשיטת הרגל של גרינפלד ולהשפעותיהם האפשרויות על החזקותיו בקרדן. עם זאת, בהמשך השתכנעו רכטר ושנור כי היפרדות בהסכמה עדיפה לשני הצדדים, והובילו את הסכם המכירה למשפחת עיני, שהשלמתו אמורה להתבצע עד סוף החודש הבא, בכפוף לקבלת האישור מהממונה על ההגבלים.

לאחר השלמת המכירה צפויה קרדן ישראל לפרוע את מלוא חובותיה לבנקים ולגופים המוסדיים, ולשלם דיבידנדים לבעלי מניותיה, שיאפשרו גם לקרדן יזמות לפרוע את חובותיה. המכירה תשאיר את קרדן ישראל עם פעילות מרכזית אחת בתחום הנדל"ן בישראל, שמרוכזת בחברה הבת קרדן נדל"ן, הנסחרת בבורסה לפי שווי של כ-300 מיליון שקל. עם זאת, בכוונת קרדן ישראל להשתמש במזומנים שייוותרו בידה להשקת פעילות נדל"ן בתחום הנדל"ן המניב בארה"ב, ולמצוא לשם כך שותף.

UMI עוסקת ביבוא ושיווק מכוניות מתוצרת חברת ג'נרל מוטורס האמריקאית ואיסוזו היפנית. נוסף על כך, היא מחזיקה בבעלות מלאה על החברה הציבורית קרדן רכב, שמשכירה רכבים בישראל תחת המותג אוויס ומחזיקה ב-75% מחברת אוטו איטליה - יבואנית רכבי היוקרה פרארי ומזראטי.

החברה סיימה את שנת 2015 עם ירידה של 17% בהכנסות ל-3 מיליארד שקל, ועם שחיקה של 52% ברווח נקי ל-21.5 מיליון שקל. לחברה הון עצמי של 617 מיליון שקל נכון לסוף 2015.

במסגרת הדוחות הכספיים לסיכום 2015 ציינה החברה, כי היא בוחנת אפשרות למכור את השקעתה באוטו איטליה, ועל יסוד המגעים שקיימה בנוגע לתמורה שעשויה להתקבל עבור החזקתה, הופחת שוויה של אוטו איטליה בספרים ב-5 מיליון שקל ל-16 מיליון שקל.

אנטרופי מתנגדת לעסקת UMI: "ההליך שבוצע בקרדן לצורך בחינת ואישור העסקה, אינו תקין"

מכירת ההחזקה ב-UMI תלויה כאמור בתמיכת בעלי מניות המיעוט, ובראשם חברות הביטוח הפניקס, הראל וכלל, ובית ההשקעות פסגות. אלו אמורים להחליט על הצבעתם ביומיים הקרובים, בעוד שלנגד עיניהם תעמוד התנגדותה של חברת הייעוץ והמחקר אנטרופי.

בדוח שהוציאו השבוע אנליסט אנטרופי רועי לנדר, ומנהלת המחלקה שגית סבג, מציינים השניים כי הם ממליצים להתנגד לאישור העסקה, מאחר ש"ההליך שבוצע בקרדן ישראל לצורך בחינת ואישור העסקה, לרבות האופן שבו נקבעה התמורה, אינו תקין בשים לב להיקף ולמהותיות העסקה לחברה".

באנטרופי מדגישים כי היקף ההשקעה של קרדן ישראל ב-UMI מהווה כ-21% מסך נכסיה על בסיס המאזן המאוחד לסוף 2015. לאור זאת, ולאור הקשרים העסקיים של היו"ר ואחד מבעלי השליטה, יוסף גרינפלד, ראוי היה שאת הליך העסקה הייתה מנהלת ועדה בלתי תלויה מטעם הדירקטוריון, ולא נציג אחר מקרב בעלי השליטה (המנכ"ל איתן רכטר).

עוד מציינים באנטרופי, כי קשה לסמוך על חוזקתה של הערכת השווי ל-UMI, מאחר שנעשתה רק לאחר שהתמורה בין הצדדים כבר נקבעה במו"מ, וכן שעיקרי הנימוקים של הדירקטוריון מתבססים על ישיבה אחת של ועדת הביקורת בנושא, שבסיומה נקבע שהתמורה בעסקה "הוגנת וסבירה". לדברי אנטרופי, בעסקה מסוג זה ראוי היה לקבוע כי התמורה היא "מיטבית לבעלי מניות המיעוט".

באנטרופי מציינים גם כי לדעתם קיימת שקיפות נמוכה לגבי אופן בחירת מעריכי השווי והיועצים המשפטיים בעסקה, ומוסיפים כי ההודעה של החברה מאתמול, בנוגע למכתב שהתקבל מהאחים ליסטנברג, והמידע החדש שנחשף בה, מחזקת את עמדתם לגבי החשיבות לקיום הליך תקין בעסקה מעין זו.

כנקודות לחיוב באישור מתווה העסקה, מציינת אנרופי את ההידרדרות שחלה בביצועי יבואנית הרכב UMI בשנתיים האחרונות, וכן שהשלמת העסקה תביא עמה רווח של 100 מיליון שקל ותשואה של 37% על עלות ההשקעה.

נוסף על כך, מציינים האנליסטים לחיוב את ההחלטה לשלם דיבידנד של 36 מיליון שקל מיד עם השלמת העסקה, וכן את העובדה שתנאי העסקה הם בגבול העליון של הערכת השווי, שקבעה שווי של 374-402 לחלק של קרדן ישראל, בעוד שהתמורה בפועל תעמוד על 397 מיליון שקל.

מבנה ההחזקות ב?UMI