רגע לפני סוף השנה העברית ורבעון אחד לפני תום שנת 2016, פרסם האוצר בימים האחרונים פרקים נוספים בדוח השנתי שלו לשנת 2015, שבהם הוא שופך אור על חלקם בענף של מערכי התיווך - סוכני הביטוח והיועצים, כמו גם על מדדי השירות של חברות הביטוח.

נתחיל עם מקומם של סוכני הביטוח בענף: למרות השיח השלילי לגבי עתיד סוכני הביטוח והזדקנות העוסקים בו, בצל האיומים האסטרטגיים של ערוצים ישירים, יועצים ומשווקים שכירים של החברות והגופים המוסדיים, הרי שבכל אחת מהשנים 2012 עד 2015 נרשם גידול במספר סוכני הביטוח, ובכלל זה במספר סוכני הביטוח בעלי רישיון פנסיוני. אגב, לצד הגידול במספר הסוכנים ישנו גם גידול די עקבי במספר סוכנויות הביטוח.

למול זאת מורגשת ירידה במספר היועצים הפנסיוניים. נכון לסוף 2012 עמד מספרם של היועצים המורשים על יותר מ-1,200 איש, ואילו בסוף 2015 מדובר על הרבה פחות מאלף: 922 ליתר דיוק.

ראשית, מה היו היקפי התשלומים שהועברו מידי הציבור לידי חברות הביטוח ב-2015? בשנה שעברה עמד סך דמי הביטוח בביטוחים הכלליים על כ-19.8 מיליארד שקל, דמי הביטוח בביטוחי הבריאות והסיעוד עמדו על כ-8.8 מיליארד שקל, בתאונות אישיות על כ-1.5 מיליארד שקל, והפרמיות ודמי הניהול שנגבו בתחומי החיסכון הפנסיוני ובביטוחי החיים היו בשיעור דו-ספרתי גבוה בהרבה, של מיליארדי שקלים.

בכל אופן, בשנים האחרונות סוכני הביטוח - וכך גם חברות הביטוח ויתר הגופים המוסדיים שמנהלים כספי ציבור - מותקפים על הכנסותיהם, ועל המחירים שהם גובים מהלקוחות. הכנסות סוכני הביטוח מורכבות מעמלות שהם מקבלים מחברות הביטוח. הסקירה של אגף שוק ההון באוצר משרטטת בפנינו כיצד העמלות הללו מתחלקות, ובכמה הן מסתכמות - וזה יוצא הרבה מאוד כסף, שנכלל בגובה הפרמיות ודמי הניהול שהציבור משלם עבור השירותים שהוא מקבל מהסוכנים ומהחברות.

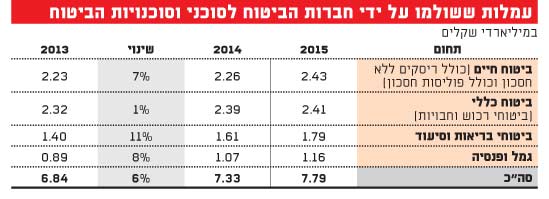

מבדיקת האוצר עולה כי ב-2015 שולמו לסוכני הביטוח עמלות בהיקף מצטבר של כ-7.8 מיליארד שקל. מדובר בגידול של כ-6% ביחס לסך העמלות ששולמו לסוכני הביטוח ב-2014, ובעלייה של כ-14% ביחס לעמלות ששולמו ב-2013.

עוד מפרט האוצר כי שיעור העמלות לסוכנים בתחומי הביטוח הכללי - מתוך סך הפרמיה שגבו חברות הביטוח מהמבוטחים בתחום זה - גדל ב-2015 בכ-4%, לשיעור של כ-14.8%. בתחומי ביטוח החיים והבריאות כבר מדובר על שיעור עמלות מהפרמיות של כ-10%, בדומה למה שהיה ב-2014. כלומר, המחיר של מאמצי המכירה מהווה נתח ניכר מעלות המוצר, עוד קודם לעלויות המכירה הפנימיות של החברות.

ומיהן החברות שבולטות בצמרת מחלקות העמלות? הראל היא החברה שמשלמת הכי הרבה עמלות לסוכני הביטוח בביטוח הכללי, ואחריה, בסדר יורד, הפניקס, מנורה מבטחים, מגדל וכלל ביטוח. עם זאת, שיעור העמלות מהפרמיות הגבוה בענף נרשם דווקא בהפניקס (19.9%), ואחריה במגדל (18.7%) בהראל (17.6%) ובמנורה מבטחים (17.5%).

בתחום ביטוחי החיים והבריאות, כלל ביטוח היא החברה ששילמה את הנתח האבסולוטי הגבוה ביותר מתוך סך העמלות ששולמו לסוכנים, ואחריה הראל, מגדל, הפניקס ומנורה מבטחים. החברות ששילמו את שיעור העמלות מהפרמיה הגבוה ביותר בענפים אלה היו ב-2015 שתי החברות הקטנות הוותיקות בתחומים אלה: הכשרה ביטוח (שכ-19.7% מהפרמיות שגבתה שבו לסוכניה כעמלות) ואיילון (16.7%). מבין הגדולות, הראל ומנורה שילמו את שיעור העמלות הגבוה ביותר מתוך הפרמיות לסוכנים, 12.9% ו-12.4%, בהתאמה.

מחצית מהיועצים בבנקים כבר אינם

ונחזור ליועצים הפנסיוניים: האוצר תלה תקוות רבות במערכי הייעוץ הפנסיוניים של הבנקים, שנוצרו בעקבות רפורמת בכר, שייסדה לראשונה את מעמד היועצים בתחום זה. מאז ועד היום חלה התפכחות כואבת, והייעוץ בבנקים לא התרומם. בטח לא בקשר ליעד המרכזי שיועד לו: לקוחות חדשים בשלל תחומי החיסכון הפנסיוני, שיזכו לייעוץ מתמשך.

האוצר מפרט עתה, לקראת סוף 2016, כי נכון לסוף 2015 היו בבנקים רק 386 יועצים שפעלו ב-551 סניפים. זאת, לעומת 836 יועצים בבנקים ב-759 סניפים ב-2009, ו-809 יועצים ב-766 סניפים ב-2010, שהיו שנות האופטימיות לגבי שירות זה בבנקים. כלומר, מאז סוף 2009 ועד עתה חלה צניחה אדירה בזמינות הייעוץ הפנסיוני בבנקים, מספר היועצים המורשים קטן ביותר ממחצית והידלדל בכ-54%.

על כל פנים, על פי האוצר, ב-2015 ייעצו הבנקים ל-39,850 לקוחות חדשים לגבי נכסים בהיקף כולל של 20.3 מיליארד שקל. עוד הם מציינים, כי "מתחילת הפעלת הייעוץ הפנסיוני במערכת הבנקאית ועד סוף 2015 ייעצו התאגידים הבנקאיים ל-339,670 לקוחות, בקשר לנכסים בסכום כולל של כ-104.7 מיליארד שקל".

אגב, מספר הלקוחות המיועצים בתחום הפנסיוני במערכת הבנקאית הגיע לשיא בשנת 2009, ומאז ועד 2014 חלה ירידה עקבית מדי שנה בהיבט זה. ב-2015 חלה עלייה קלה ביחס ל-2014 במספר הלקוחות המיועצים.

האוצר שופך אור גם על אופי הייעוץ בבנקים ומגלה, שלא במפתיע, שאופי החיסכון של לקוחות אלה לא שונה מזה של כלל האוכלוסייה: רוב הנכסים המיועצים נמצאים גם הם במסלולים כלליים, וכמו כן, רוב הנכסים המיועצים הם נכסי גמל והשתלמות (שבעבר, טרום רפורמת בכר, היו בחלקם הגדול בבעלות הבנקים).

כאמור, משרד האוצר פרסם עתה נתונים חדשים גם לגבי מדדי השירות של חברות הביטוח, ובמסגרת זו הוא שב ומפרסם את הדירוגים שהוא מבצע, זו השנה השנייה. לצד זאת הוא ציין, כי ב-2015 שילמו חברות הביטוח למבוטחים שתבעו אותן סך של כ-15.8 מיליארד שקל.

מתוך סכום זה, כ-9.3 מיליארד שקל שולמו בתביעות ביטוח כללי (בעיקר בביטוחי הרכב רכוש, שהם ביטוחי המקיף והצד ג', וקצת פחות מזה - בביטוחי הרכב חובה). בביטוחי הבריאות שולמו למבוטחים תשלומים בהיקף כולל של קצת מתחת ל-3.7 מיליארד שקל (בעיקר בגין מבוטחי הביטוחים הסיעודיים הקבוצתיים, שכוללים את חברי קופות החולים, ובגין החזר הוצאות רפואיות בביטוחי הבריאות הפרטיים). היתרה, של קצת מתחת ל-2.8 מיליארד שקל, שולמה בתחומי הביטוח חיים, בגין אובדן כושר עבודה ומקרי מוות.

ביטוח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.