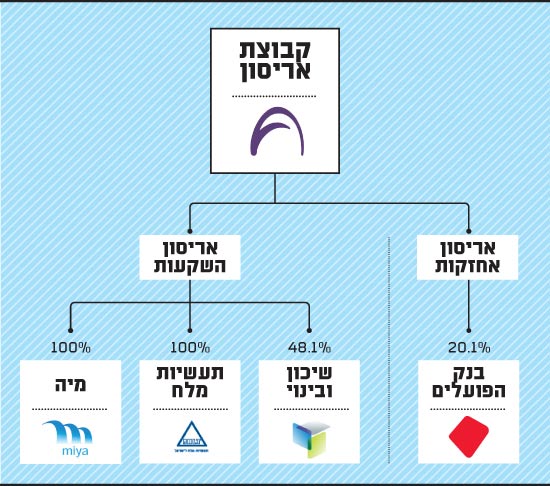

קבוצת אריסון מובילה בימים אלה שני מהלכים פיננסיים לשיפור מבנה החוב שלה. הקבוצה, שבשליטת המיליארדרית שרי אריסון, מחזיקה בשליטה בבנק הפועלים (20%), בשיכון ובינוי (48%), בתעשיות מלח ובחברת המים מיה.

אריסון החזקות, באמצעותה מוחזקת השליטה בבנק הפועלים, גייסה חוב של 2.5 מיליארד שקל לפני כשלוש שנים מקונסורציום של בנקים ומוסדיים (מיחזור של חוב ישן) - אשר מהווה את רובן של חובות הקבוצה.

כעת, הקבוצה מקדמת מהלך לפדיון מוקדם של חצי מיליארד שקל מתוך אותו החוב. בעקבות הפירעון המוקדם, צפויה הקבוצה לשלם קנס לבעלי החוב בסך עשרות מיליוני שקלים, בהתאם לתנאים שסוכמו בעת הגיוס. לפי הערכות, מקור הכספים לפירעון זה מגיע מהזרמה שתבצע אריסון עצמה, הנחשבת לבעלת נזילות גבוהה.

בד בבד, מקדמת הקבוצה גיוס של חצי מיליארד שקל, שמהווה מיחזור חוב בסך 200 מיליון שקל שכבר נפרע בשנתיים האחרונות, ושל חוב נוסף שעתיד להיפרע בזמן הקרוב. בקבוצה מכוונים לכך שהריבית בחוב הנוכחי שיגויס תעמוד על כ-3.5%, וזאת בעוד שבאג"ח הנוכחית היא עומדת על 5.2%. בסיום המהלך, שעשוי להסתיים עוד השנה, אמורה אריסון החזקות להישאר עם האג"ח המקורית שבריבית של 5.2% בהיקף של 1.8 מיליארד שקל, ואג"ח חדשות בהיקף של חצי מיליארד שקל בריבית של 3.5%.

הגיוס יתבצע ככל הנראה בעיקר מבעלי החוב הקיימים, אולם אם תהיה מחלוקת על גובה הריבית או התנאים, ייתכן שבקבוצה יפנו לגורמים זרים (לפי הערכות, הסיכוי נמוך לתרחיש שכזה). עוד נציין, כי לפני מספר שנים העמידה אריסון לבעלי האג"ח ערבות של כחצי מיליארד שקל, מה שהביא בזמנו להפחתת הריבית. מאז ירד היקף הערבות בעקבות פירעונות ושיפור במצב הפיננסי של הקבוצה, וכיום היא מוערכת בכ-100 מיליון שקל. לאחר שיבוצע הפירעון המוקדם, צפויה יתרת הערבות להתבטל לחלוטין.

חזרה להסתמך על דיבידנדים

בקבוצת אריסון ביצעו בשנים האחרונות מספר מהלכים שמטרתם להקטין את רמת המינוף של הקבוצה. אם בעבר רמת ה-LTV (היחס בין החוב לנכס) עמדה על כ-40%, כיום היא מגיעה לכ-30%, ובקבוצה מבקשים להורידה עד לרמה של 25%.

המהלך המרכזי שבוצע היה כאמור לפני כ-3.5 שנים, להחלפת אג"ח קיימות בחדשות, בעסקה פיננסית מורכבת שהאריכה את מח"מ החוב בתמורה להעלאה בריבית. באותה תקופה בנק הפועלים, שהוא הנכס המרכזי של הקבוצה, הפסיק לחלק דיבידנד, על רקע דרישות ההון הנוקשות של בנק ישראל, שעצר את הדיבידנדים בבנקים.

אלא שמאז המצב השתנה - בנק הפועלים, שהחזקות אריסון בו שוות כיום 5.78 מיליארד שקל, חזר לחלק דיבידנדים, והוא מחלק כיום 20% מהרווח כדיבידנד. בהמשך אמור הבנק להעלות את היקף הדיבידנד עד לרמה של 50%, לאחר שתסתיים חקירת הרשויות בארה"ב כנגדו - חקירה בגינה כבר הפריש בנק הפועלים מעל לחצי מיליארד שקל.

על רקע שינוי המגמה, והעובדה שהקבוצה יכולה להסתמך שוב על הדיבידנד מהבנק, נראה כי היא מרגישה בנוח להקטין חלק מהחוב, ולבצע פירעון מוקדם לחלקו. עוד נזכיר, כי במקביל בקבוצה רוצים לצרף לבנק משקיע אסטרטגי, מה שעשוי להגדיל בתורו את הנזילות של קבוצת אריסון אם תמכור חלק ממניותיה בבנק. יחד עם זאת, לפי הערכות, עד שלא יסתיימו חקירות הבנק בארה"ב, קלושים הסיכויים שתבשיל עסקה להכנסת שותף להפועלים.

קבוצת אריסון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.