האם חברת נכסים ובנין בראשות היו"ר אדוארדו אלשטיין נוקטת את "שיטת מצליח" מול האחים שימל, ומבקשת להתנער מהסכם התמלוגים שעליו חתמה מולם בעבר? דוחות נכסים ובנין לרבעון השלישי של 2016, שפורסמו בחודש שעבר, מגלים כי לאחר שהחברה כבר הפרישה כ-150 מיליון שקל לטובת תשלום עתידי לאחים יעקב (ג'קי) ומרק שימל, היא מחפשת כעת פרצה משפטית, שתאפשר לה להתחמק מתשלום של עיקר הסכום - לפחות 92 מיליון שקל.

"החברה החלה לבצע, באמצעות יועציה המשפטיים, בחינה מחודשת של חבותה כלפי Rock Real (חברה בשליטת האחים שימל - ע'כ') לנוכח פקיעת ההסכם בדצמבר 2012, באופן שעשוי להקטין משמעותית את חבות החברה", נכתב בביאור 9 לדוחות הרבעון השלישי 2016.

משפט זה מעלה תהיות לאור הסתירה לכאורה בינו לבין הדיווחים הקודמים של החברה. כך, למשל, בהתייחסות להסכם עם חברת רוק ריל, נכתב בדוח הכספי השנתי לסיכום 2015 (ביאור 20), כי "תוקפו של ההסכם פג ביום 21 בדצמבר 2012 (תום שלוש שנים ממועד אישורו לראשונה). עם זאת, ההסכם מוסיף לחול ביחס לנכסי נדל"ן שרכישתם הושלמה לפני סיומו".

כדי להבין את הסיפור צריך לחזור שבע שנים לאחור, אל הימים שבהם עוד נשלטה אי.די.בי (בעלת השליטה בנכסים ובנין) בידי נוחי דנקנר ושותפיו, ובהם גם האחים שימל, שהחזיקו מניות בחברת גנדן הפרטית של דנקנר (שבאמצעותה נשלטה אי.די.בי). באותם ימים קידמו האחים שימל עסקת בעלי עניין מול נכסים ובנין, שלפיה יוכלו להציע לחברה נכסי נדל"ן לרכישה מחוץ לישראל, ובתמורה יקבלו 12% מהרווחים שייווצרו בעת מכירת כל נכס שנרכש בתיווכם (דהיינו, מלוא ההכנסות לאחר ניכוי כל ההשקעות וההוצאות בגין הנכס).

ההסכם בין הצדדים נחתם לתקופה של חמש שנים, ואושר כדין באסיפת בעלי המניות של נכסים ובנין. עם זאת, תוקפו קוצר בהמשך לשלוש שנים בלבד, עקב כניסתו לתוקף של תיקון 16 לחוק החברות, שקבע בין השאר כי עסקאות בעלי עניין בחברות ציבוריות מחייבות אישור מחדש בכל שלוש שנים.

האחים תיווכו בשתי עסקאות

בפועל, במהלך חייו של ההסכם, תיווכו האחים שימל בשתי עסקאות עבור נכסים ובנין. הראשונה היא רכישת מגדל מטה HSBC במנהטן, ניו יורק, שטרם נמכר ונחשב לנכס המרכזי של החברה כיום, והשנייה היא רכישת בניין ברני'ס בשיקגו, שנמכר בהמשך ברווח שזיכה את חברת רוק ריל בשכר ייעוץ של כ-3.8 מיליון דולר (כ-14.5 מיליון שקל לפי שער נוכחי).

את מגדל HSBC רכשה נכסים ובנין בשתי עסקאות. באפריל 2010 רכשו החברות כור ונכסים ובנין (בחלקים שווים) את המגדל לפי שווי של 033 מיליון דולר, ושנה וחצי לאחר מכן רכשה נכסים ובנין את חלקה של כור לפי שווי של 480 מיליון דולר לנכס. בתוספת הוצאות נוספות רשומה עלות הנכס בכ-410 מיליון דולר בדוחות נכסים ובנין.

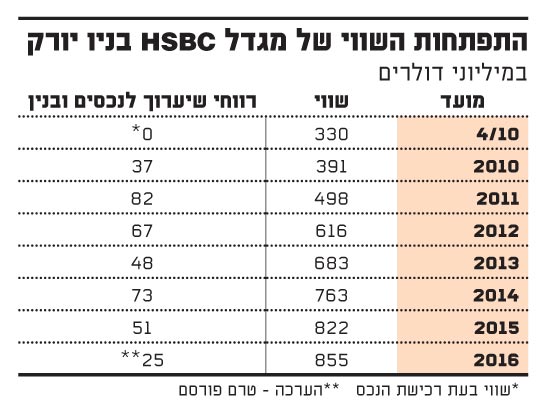

מאז, ובמקביל להתאוששות שוק הנדל"ן של ניו יורק, המשיך שווי המגדל לטפס ולייצר רווחי הון לנכסים ובנין, ועקב כך נאלצה החברה להגדיל את ההפרשות שתהיה מחויבת לשלם לאחים שימל בעת מכירת המגדל. כך, למשל בדוחות הרבעון השלישי של 2016, הוערך שווי המגדל ב-855 מיליון דולר, לעומת 822 מיליון בסוף 2015 והחברה דיווחה כי עליית השווי יצרה לה רווח נקי של 69 מיליון שקל.

בסך הכול, הפרישה כאמור נכסים ובנין כ-150 מיליון שקל לטובת תשלום עתידי לאחים שימל, כאשר מתוך סכום זה הופרשו 83 מיליון בשנים 2013-2015 ועוד כ-9 מיליון שקל ב-2016. זהו הסכום שעליו מבקש כעת דירקטוריון נכסים ובנין לערער, במטרה להגביל את התמורה שתשולם לאחים שימל לרווח שהושג עד לפקיעת החוזה בדצמבר 2012.

אם עד כה, כתבה נכסים ובנין בדוחותיה כי ההסכם עם האחים שימל "מוסיף לחול ביחס לנכסי נדל"ן שרכישתם הושלמה לפני סיומו", הרי שהשינוי שהתווסף לדוחות הרבעון השלישי מלמד כי החברה מבקשת כעת להגביל את התמורה שתשולם להם ל-12% מהרווח שנוצר לה עד פקיעת ההסכם, כלומר עד דצמבר 2012, כאשר שווי הנכס הוערך ב-616 מיליון דולר.

כדי לבחון את היתכנות המהלך, שכרה נכסים ובנין באחרונה את שירותיו של עו"ד אלקס הרטמן ממשרד ש. הורביץ, והוא שינהל עבורה את הפנייה לאחים שימל, שעשויה להפוך בעתיד הקרוב לעימות חזיתי בביהמ"ש על הפרשנויות השונות להסכם.

אם כך אכן יקרה, יידרש הרטמן להסביר לשופט שיתמנה לתיק, מדוע החלפת דנקנר ושותפיו בדירקטוריון, בבעל השליטה החדש אלשטיין ובנציגיו, הביאה את החברה לשנות לפתע את פרשנותה להסכם הישן עם האחים שימל. במקרה הטוב, מבחינתה, יפסוק השופט לטובת נכסים ובנין והתשלום לאחים שימל יצטמצם משמעותי, ואילו במקרה הגרוע יפסוק השופט לרעתה והמצב הנוכחי יישאר על כנו.

כך או כך, המהלך הנוכחי עשוי גם להעיד כי אלשטיין גם מתכוון להעמיד בשנה הקרובה את מגדל HSBC על המדף, לאחר שדחה אשתקד הצעה למוכרו ב-950 מיליון דולר.

התפתחות השווי של מגדל HSBC

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.