שבועיים אחרונים לתום דצמבר ושנת 2016 כולה, אנחנו למעשה טרום הסיכומים לשנה שחלפה, לצד הניחושים לגבי הצפוי לנו בשנה החדשה. היום ארשה לעצמי לעשות מהלך אחד קדימה ולהקדים את כלל המסכמים והמנחשים.

לפני כשנה בדיוק, בדצמבר 2016 תחת הכותרת "התאמת ציפיות לשנה החדשה" כתבתי במדור זה כי המשקיעים שהתרגלו לתשואות התיקים המנוהלים ב-2013 וב-2014, מרגישים סאב-פריים עם סיכום ביצועי התיקים המנוהלים ב-2015. לאותם לקוחות שחשבו ש-2015 תהיה שנה חד-פעמית בתעשייה, והנה אנו עתידים לחזור אל תשואות ה-4%-5% ב-2016 - ניסיתי, דרך ניתוח פוטנציאל התשואה שהיה הגלום במדדים הראשיים, להוריד את הציפיות אל הקרקע בטרם התוכניות שלהם יהפכו מהר מאוד לתירוצים. והנה הגענו לסיכומי 2016, ו"באופן מפתיע" המספרים שייצרו לנו תיקי ההשקעות השנה, קיבעו את רמות התשואה הנמוכות שפגשנו בשנה שלפניה, ולמי שמבקש להקדים את הסוף - גם תשואות 2017 לא אמורות לסווג עצמן כ-"אקסטרה אורדינרי" ביחס לאילו שפגשנו בשנתיים האחרונות.

סיכונים או סיכויים פוליטיים?

נתחיל ב-2016, ואולי מכיוון קצת שונה. השנה שחלפה לוותה בשלושה אירועים מרכזיים שתפסו את כולנו קצת עם המכנסיים למטה. קריסת מחירי הנפט בתחילת השנה לשפל של 26 דולר לחבית, העלתה את מפלס הפחד בשווקים, ושלחה אותנו לירידות דו-ספרתיות במדדי המניות הראשיים במשך החודש וחצי הראשונים של השנה. שני האירועים האחרים הגיעו מהכיוון הפוליטי ומהסקרים שלא מחמיצים הזדמנות להחמיץ. אירוע הברקזיט גרר איתו שבועיים של ירידות, ובהמשך תוצאות הבחירות המפתיעות בארה"ב גררו איתם עוד שעתיים של ירידות. כאן בדיוק הפכו שלושת האירועים המרכזיים של השנה לאירוע מרכזי אחד, שהשפיע לטעמי יותר מכל על שנת ההשקעות שחלפה, והוא סוג של "בגרות" בהחלטות ההשקעה.

לשלושת האירועים שציינתי התלוו חששות כבדים מתוצאות "הלא נודע", וכמובן מהנזק שמפלס הפחד יכול לחולל בשווקים. בפועל, קיבלנו ניתוח קר מאוד ומעשי מאוד של ההתפתחויות, ומכאן השוני שנוצר בהתנהגות השווקים. למעשה, השווקים הגיבו אחרת למשבר פיננסי שנוצר (מחירי הנפט), ולשני המשברים (או לפחות כפי שתפסו אותם השווקים בטרם קרו) הפוליטיים. האירוע הפיננסי זכה להרגיש את פחדי המשקיעים בבריחת הון משוקי המניות והתבצרות בנכסי מקלט, ואילו שני האירועים הפוליטיים זכו להתעלמות מרשימה מהחששות המוקדמים שהובטחו לנו.

שלא תהיינה אי הבנות - יכול בהחלט להיות שמבחינה פיננסית ליציאת בריטניה מהאיחוד או לבחירתו של טראמפ לנשיאות ארה"ב לא יהיה סוף טוב, ואף אחד לא ירוץ פה באחו, אבל המרחק בין היווצרות משבר פיננסי מתוך "משבר" פוליטי, עשוי להיות גדול מאוד עם הרבה נקודות בריחה ותפנית באמצע הדרך. מכאן נראה שהפנמת נקודה זו היא האירוע המרכזי של השנה, כיוון שהפער בין פוטנציאל הנזק שתומחר בשווקים טרום האירועים לבין התנהגותם בשלב הפוסט, ייצרו לא מעט אפשרויות לרווחי הון השנה.

נעלם המניות

ההסתכלות המפוקחת על השקעה בחברות (הון או חוב) אחרי אירועי "הלא נודע" בבריטניה וארה"ב, עשויה לנבוע מצלקות שכר הלימוד שהשאירו סין ובעיקר הסאגה הפוליטית ביוון במהלך 2015. בשוק ההון, זכרונות כואבים לא חוזרים בעדינות על קצות האצבעות, אלא פותחים את הדלת בסערה ונדחפים כולם פנימה בבת-אחת. 2015 הייתה שנה שבה הכסף החלש מצא את דרכו החוצה, ואילו הכסף שנשאר כאילו למד להתמודד עם הפחדים והמשברים. וכמו שראינו, היו כאלה ב-2016.

באחד מהמאמרים שיצא לי לקרוא, נכתב כי בתיקי ההשקעות הייתה זו השנה של תיקי האג"ח ואילו המניות היו אלה שפגעו בתשואות. מדובר בניתוח שטחי ושגוי, כיוון שלהקצאה נכונה של אפיקי המניות היה משקל מכריע בביצועים, כמו גם ל-Stock Picking. מבט על ביצועי מדד ת"א 100 מצייר אמנם תמונה שלילית ב-2016, אך ניתוח מעמיק מראה שרק 16 חברות מתוך ה-100 מצויות בתשואה שלילית מתחילת השנה, כשמשקל מניות הפארמה שנחתכו (טבע, פריגו, מיילן, מנקיינד) מטה בחדות את המדד למטה.

בנוסף, אלו שהשכילו להטות את הקצאת המניות אל עבר שוקי חו"ל בתחילת השנה, זכו לתשואות לא רעות כלל. מעל 6% למדד המניות העולמי, סביב 10% למניות בארה"ב ו-6% למדד הדאקס הגרמני - בהחלט נחשבות לתשואות לא רעות שתרמו ליכולת מנהלי התיקים להגדיל את התשואות הנמוכות בלאו הכי באפיקי האג"ח.

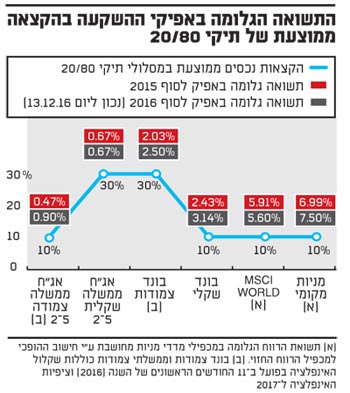

בהסתכלות קדימה, בסופו של דבר גם ב-2017 לא נתעשר מהחזקה אג"חית. הגרף המצורף מתאר את פוטנציאל התשואה שהיה גלום בתחילת 2016 בתיק 20/80 ממוצע, כמו גם את פוטנציאל התשואה הגלום בתיק כזה כיום (נכון ל-13.12.16). למרות שברוב מדדי האג"ח תשואת ההחזקה השנתית הגלומה מעט גבוהה יותר, כמו גם ציפיות האינפלציה - עדיין מדובר על רמות תשואה נמוכות בהסתכלות היסטורית.

היכולת לייצר רווחי הון באפיקי האג"ח, מוטלת בספק לאור תחזיות הריבית ותשואת האג"ח בארה"ב, שעשויה להשפיע גם על תשואות האג"ח בישראל, ולאור האתגרים הצפויים לשוק החוב האירופי. ומכאן בסופו של דבר, שוב חוזרים למניות. פוטנציאל התשואה הרשום בגרף, נגזר מתשואת הרווח הגלומה במכפילי המדדים הראשיים (חישוב ההופכי למכפיל).

מאחר ולמניה מן הסתם אין תשואה פנימית, והיא אינה נסחרת על סמך תשואה לפדיון, הפער בין התשואה הגלומה במכפיל ובין מה שנקבל בפועל, יכול להיות אינסופי. אולם בכל זאת על מנת לקבל אומדן כלשהו לתיאום ציפיות, זהו המספר להסתמך עליו. שקלול ממוצע התשואות הגלומות בסך האפיקים, מביא אותנו לפוטנציאל תשואה סביב 2.5% ב-2017 לתיקי 20/80. עד כמה התשואה הסופית תתכנס לאיזור הזה? זה תלוי בעיקר בנעלם הגדול (מניות), אך נשארו "רק" עוד 12 חודשים כדי לבחון את הציפיות ביחס למציאות.

*** הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ, אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

התשואה הגלומה באפיקי ההשקעה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.