רשות ניירות ערך פותחת ערוץ נוסף לגיוסי הון בבורסה המקומית, הסובלת מבצורת מתמשכת של הנפקות אקוויטי ראשוניות. לאחר מו"מ שנמשך חודשים ארוכים, אפשרה הרשות היום (ב') לקרן הגשמה של אבי כץ וחנן שמש, שעד היום פעלה מול לקוחות פרטיים, לפרסם לראשונה תשקיף לציבור, לגיוס של 7 מיליון ליש"ט (כ-32 מיליון שקל). כספי הגיוס של היישות המנפיקה (Hagshama London Kilburn ) צפויים לשמש למימון הון עצמי לפרויקט נדל"ן יזמי בלונדון, שיוקם בהשקעה כוללת של כ-170 מיליון שקל. מדובר בפעם הראשונה בישראל שבה קרן השקעות מסוגה של הגשמה מפרסמת תשקיף המאפשר השקעה בפרויקט נדל"ני ספציפי, בהיתר הרשות.

עם זאת, בניגוד לתשקיפים אחרים לגיוס הון, המאפשרים בדרך כלל השתתפות גם למשקיעים בעלי הון נמוך של כמה אלפי שקלים, בהנפקת הפרויקט הראשונה של הגשמה יוכלו להשתתף רק בעלי הון גבוה יחסית. הקרן מציעה למשקיעים המעוניינים להשתתף בגיוס 700 יחידות השתתפות לא סחירות, במחיר של 10,000 ליש"ט ליחידה, בעוד שהרכישה המינימלית היא של שתי יחידות. כלומר, כדי להשתתף בהנפקה נדרשת השקעה של 20 אלף ליש"ט (93 אלף שקל) לפחות. זאת ועוד: מי שירצה להשתתף בהנפקה יידרש להירשם לפני כן במאגר המשקיעים של הקרן. המכרז לרכישת יחידות ההשתתפות ייפתח ב-22 בינואר, וייסגר כשיושג הסכום של 7 מיליון ליש"ט, או עד 20 בפברואר. סך הגיוס המינימלי עומד על 6 מיליון ליש"ט.

הקרן מתכננת בהמשך השנה לבצע גיוסים נוספים לפרויקטים אחרים שלה, בעוד ולכל גיוס תוקם חברה ייעודית. המטרה היא להוריד בהמשך את רף ההון המינימלי, ולאפשר סחירות של היחידות (בגיוס הנוכחי היחידות לא יהיו סחירות).

הגיוס מתבצע עבור השקעה בפרויקט להקמת בניין מגורים בן 60 דירות ושלוש יחידות מסחר בשכונת קילבורן שבלונדון, לאחר הריסת מבנה קיים במקום. יזם הפרויקט הוא פול גודפרי (מחברת Zen Developments), הפועל זה זמן בשיתוף-פעולה עם הגשמה בשלושה פרויקטים נוספים בלונדון. ליווי בנקאי לפרויקט יינתן על-ידי OAK NORTH BANK, ואילו ההון העצמי, בסכום של 44 מיליון שקל, יגויס ממשקיעי הגשמה (כאמור כ-32 מיליון שקל), וממשקיעי קוגרס (COGRESS), חברה אחות של הגשמה, הפועלת ומפוקחת בלונדון (8 מיליון שקל). זאת נוסף על הון עצמי של היזם, בהיקף של 4 מיליון שקל.

בהגשמה מעריכים כי הפרויקט צפוי להימשך כ-27 חודשים, וההכנסות ממנו מוערכות בכ-210 מיליון שקל. למשקיעים צפוי להערכת הקרן - אם לא יצוצו אירועים בלתי צפויים כמו פיחות חד נוסף בשער הליש"ט - רווח של 43 מיליון שקל לפני מס. התשואה הצפויה למשקיעי הגשמה מהפרויקט מוערכת ב-19% נטו לשנה, לפני מס.

התשואה השנתית היא במונחי ליש"ט, לאחר ניכוי דמי ניהול והוצאות עסקה לשותף הכללי, המסתכמים בכ-7% מסכום ההשקעה באופן חד-פעמי - 3% עלויות גיוס ו-4% דמי ניהול לכל תקופת הפרויקט.

הדוחות הכספיים של חברת הפרויקט יפורסמו באתר הבורסה, וכך יוכלו המשקיעים לעקוב אחר השקעתם לאורך כל התקופה. עם זאת, ההחזקות בפרויקט לא יהיו סחירות בבורסה בשלב זה. התשקיף מפרט גם את ההגנות והבטוחות למשקיעים בפרויקט, ובכלל זה: החזקה באמצעות נאמן ישירות בנכס; מפקח חיצוני על החזקות המשקיעים; מנגנון לפיקוח על הוצאות עודפות, שלפיו הוצאות החורגות מהתוכנית העסקית מאושרות מראש על-ידי הגשמה וחלות על היזם; קדימות בהחזרי תשלומים של 10% למשקיעים (Preferred) לפני חלוקת הרווח ליזם, והחלטות מהותיות שעבורן נדרש אישור של חברת הגשמה.

אם המהלך יצליח עשויות קרנות השקעה בנדל"ן נוספות לבצע מהלכים דומים, ואולי לאושש במידת מה את השוק הראשוני בבורסה המקומית, שמספר החברות הנסחרות בה הצטמצם בעשרות אחוזים בשנים האחרונות, במקביל לירידה חדה שחלה במחזורי המסחר. בישראל פועלות כיום מספר קרנות פרטיות להשקעה בנדל"ן במודל של מימון המונים, ביניהן קרן אינטו, HAP וקרן קוביות.

את המגעים עם הרשות ניהלו מטעם הגשמה עו"ד אודי סול ועו"ד אילנית לנדסמן-יוגב ממשרד הרצוג-פוקס-נאמן. התשקיף מבוקר על-ידי פירמת BDO זיו האפט, אשר תבקר גם את הדוחות הכספיים של הפרויקט שיפורסמו.

שמש: "מתכננים הנפקות נוספות"

חנן שמש, יו"ר ומנכ"ל הגשמה, אומר בשיחה עם "גלובס" כי "אנחנו מורידים כאן במידה מסוימת את רף ההשקעות, כך שזה מאפשר למשקיעים עם הון עצמי נמוך יחסית להשתתף. צריך לזכור שמדובר בפרוצדורה מורכבת. עם זאת, החזון שלנו הוא להגיע ליחידות יותר נמוכות, נניח 5,000 ליש"ט או אפילו פחות, זאת המגמה. צריך לזכור שיש לא מעט מיני פרטים טכניים שצריך לטפל בהם, וגם אחרי ההנפקה צריך לטפל ולעדכן את המשקיעים באופן שוטף, ולכן גם 700-800 משקיעים זו כמות גדולה".

- מהם גורמי הסיכון?

"צריך לזכור שאנחנו משקיעים בלונדון שאחרי הברקזיט, ואנגליה זו מדינה עם מס גבוה על דירות יוקרה. אבל מחירי המכירה מיועדים להיות סביב מיליון ליש"ט ומטה, אלה הפרויקטים שאנחנו מחפשים בלונדון, זה חוסך את מס הרכישה הגבוה ואלה גם דירות שמשפחות עדיין יכולות לרכוש אותן, הן לא יקרות מדי. זה נחשב אזור טוב יחסית, לא רחוק מה'מארבל ארץ''. מובן שהתנודתיות הגבוהה של שערי המטבעות תשפיע על התשואה הסופית שהמשקיע בישראל יראה. אנחנו מכירים את היזם, זו העסקה הרביעית שלנו איתו ואנחנו מאוד מרוצים ממנו ומצורת העבודה שלו".

- התשואות שלכם הן במונחי מט"ח.

"כן. אם זה בלונדון אז התשואות יפורסמו בליש"ט. אגב בכל הפרסומים שלנו כל העלויות כתובות במפורש בתקציב, ואנחנו מפרסמים את התשואה הצפויה לאחר כל ההוצאות ולפני מס שהוא מס הוני של 25%. חלק מהמס משולם באנגליה וחלק בארץ".

- אתם מתכוונים לרשום את הניירות למסחר מתישהו?

"כן. זה הכיוון. אבל זה לא תלוי רק בנו. יש הרבה קשיים טכניים בדרך, אבל אני מאמין שבטווח הארוך זה יקרה. צריך להדגיש שרשות ניירות ערך עשתה הכל כדי לאפשר את ההנפקה הזאת, ופעלנו איתם בשיתוף-פעולה מלא במשך חודשים ארוכים".

- אתם מתכננים עוד גיוסים בהמשך השנה?

"כן. אם המהלך הזה, הראשוני, יצליח, זה יסלול את הדרך לפרויקטים נוספים בדרך של תשקיף, ויאפשר להגשמה לגייס הון למעשה ממספר בלתי מוגבל של משקיעים, ובדרך זו לגייס סכומים גדולים יותר, תוך שמירה על יחידות השקעה קטנות.

"בכוונת הגשמה לגייס בדרך זו הון עצמי בהיקף של 50 מיליון שקל ויותר, ומן הסתם להיכנס לפרויקטים גדולים יותר. במקביל, תוסיף הגשמה להשקיע גם בפרויקטים בהיקף גיוס הון עצמי נמוך יותר, של 10-15 מיליון שקל, שיבוצעו במסגרת מסלולי ההשקעה האחרים הקיימים בהגשמה, ללא תשקיף ועם המגבלות הקבועות בדין. אנו צופים כי בהמשך השנה נפרסם השקעות נוספות בדרך של הנפקה ותשקיף".

מי את קרן הגשמה

את קרן הגשמה ייסדו בשנת 2009 אבי כץ (המוכר כיזם והבעלים של רשת בתי הקפה קופיקס, ולפני כן כפר השעשועים), וגיל אונגר (ששימש בעבר מנכ"ל רבוע כחול וכיו"ר רשת ניופארם). כיום מחזיק כץ 30% מהקרן, היו"ר והמנכ"ל חנן שמש מחזיק 18.3%, יצחק לאופר 9.7%, הדסה רוזנברג 6.7%, טל אורלי 6%, גיל אונגר 5% ואילנה פרנקל 5%. השאר מחולק בין בעלי מניות קטנים יותר.

הקרן הוקמה כניסיון לחבר בין יזמים קטנים הזקוקים למימון, לבין המשקיע הקטן שאינו בעל הון עצמי משמעותי, אך מחפש השקעה בניסיון לייצר תשואה נאה על הכסף שלו. כיום, כשמונה שנים לאחר ההקמה, לקרן יש יותר מ-25 אלף משקיעים רשומים, המקבלים עדכונים שוטפים על השקעות שבוצעו כבר, או על פרויקטים פוטנציאליים להשקעה שעל הפרק. היקף ההשקעה המינימלי באמצעות הגשמה עמד עד היום על 100 אלף שקל.

הקרן מדווחת לבורסה, כי היא גייסה עד היום למעלה מ-2 מיליארד שקל, וביצעה עד היום 250 השקעות, רובן ככולן בנדל"ן בארץ ובחו"ל, בפרויקטים בהיקף כולל של 10.5 מיליארד שקל. עוד היא מונה 65 אקזיטים בתשואה שנתית ממוצעת של 14.7% נטו, והחזירה למשקיעים 550 מיליון שקל.

לפני כשנתיים וחצי, לאחר שנים של פעילות מול משקיעים ישראלים בלבד, החליטה הקרן לפתוח סניף גם בלונדון. מדובר בחברה חדשה, COGRESS, שהחלה לפעול ביוני 2014, לאחר תהליך ארוך של בחינת השוק, קבלת אישורים רגולטוריים וגם גיוס כוח אדם מקומי. בהגשמה מועסקים כיום כ-100 עובדים, מתוכם 70 בארץ ו-30 בסניף בלונדון, והיא משקיעה כאמור בעיקר בתחום הנדל"ן בארה"ב, בלונדון, בישראל, בגרמניה ובקנדה.

הקרן מציעה מספר מסלולי השקעה: מסלול הון, שבמסגרתו המשקיעים משלימים את ההון העצמי של היזם ונכנסים כשותפים עמו בפרויקט וברווחים, או מסלול מימון, שבו המשקיעים מלווים כסף לפרויקט, ועם סיומו נהנים מריבית קבועה מתוך רווחי הפרויקט (תלוי בתוצאות העסקיות של הפרויקט). מסלול נוסף הוא Co-Fund - קרן השקעות ייחודית המאפשרת השקעה בכמה פרויקטים במקביל.

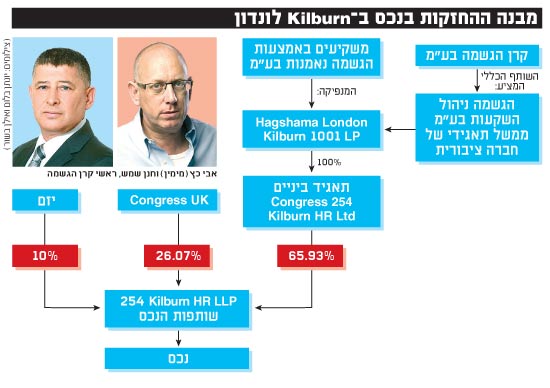

מבנה ההחזקות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.