לאחר שהמספר 2016 נאסף אל אבותיו, הרבעון הראשון של 2017 מופנה לסיכומי השנה שחלפה והתאמות לשנה שלפנינו. במאמר כאן מסוף דצמבר, בחנו את התשואה הפנימית הגלומה בתיקים בעלי הקצאת הנכסים הפופולרית בישראל (20/80). ראינו שהתשואה השוטפת הגלומה במדדי האג"ח בהקצאה הממוצעת עומדת סביב 1.8%, והתממשות התשואה הגלומה במכפילי המניות הנסחרים כיום (דבר שרחוק מלהיות ודאי), עשויה להביא את תשואת תיק 20/80 לסביבות 2.5%.

ומה קורה עם משקיעים שגם רמת סיכון זו בחלוקה בין אג"ח למניות גדולה עליהם? הם יצטרכו להסתפק בתשואות שוטפות נמוכות יותר מני"ע, שינבעו מהשקעות בעלות אופי פחות תנודתי. משקיעים אלו רואים את ריבית חסרת הסיכון האפסית בצד האחד, את פוטנציאל התשואה הגלום בתיקים מהצד השני, ובכל זאת מעדיפים לקבל על עצמם את סיכון ניהול התיק מתוך המטרה שבכותרת. במאמר זה אבקש להרחיב על שתי אלטרנטיבות להתנהל בין הסיכונים השונים באפיקים הראשיים (אג"ח ומניות).

נתחיל באג"ח, שמהוות את החלק המשמעותי ברוב תיקי ההשקעות. הסיכונים הראשיים באפיק מתחלקים לשניים: סיכון המנפיק וסיכון הריבית. האם המנפיק יחזיר את חובו, והאם הריביות שייסחרו בעתיד יהיו גבוהות או נמוכות יותר, וייצרו הפסדי או רווחי הון בהתאמה. דילול הסיכון הקלאסי הוא שינוע הנכסים מחוב החברות לחוב הממשלה (סיכון מנפיק), וקיצור מח"מ התיק (סיכון הריבית).

יחד עם זאת, הריביות הנמוכות המצויות, הן בצד הממשלתי והן בצד המח"מ הקצר, עשויות להביא את התשואה השוטפת של התיק על סף הרצון לנהלו ביחס לריבית הפיקדון האפסית מצד אחד, אך נטולת כאבי ראש מצד השני. הפתרון הראשון נוגע בסיכון המנפיק. הוא מתייחס לאג"ח בדירוגים גבוהים כגון AA ומעלה כאל אג"ח ממשלה לכל דבר.

הרי מה נוכל למצוא בדירוגים האלו? רובם המוחלט של מנפיקי האג"ח הם הבנקים בארץ, מחוזקים בכמה סדרות של חברות בעלות זיקה ממשלתית כגון מקורות, עיריית רעננה, וכן שתי סדרות נוספות של שטראוס ועזריאלי, שהינם תאגידים פרטיים. בהנחה שישראל היא משק קטן בעל מערכת פיננסית ריכוזית, הרי שהבנקים פה כנראה גדולים מכדי ליפול. לא יהיה חסר אחריות להניח שבנק בארץ יולאם בטרם יקרוס, ומכאן היחס לכל אותם תאגידים ממשלתיים כאל "חוב מגובה ממשלה", יכול לייצר תוספת תשואה שוטפת לפדיון של 0.7% נוספים (במח"מ ממוצע לכל הסדרות של 3 שנים). זה כמובן לא חייב להיעצר פה ותלוי רמות סיכון אינדיבידואליות, אבל רמת דירוג אחד למטה, בדירוג AA עדיין ניתן למצוא סדרות אג"ח בנקאיות וחברות ממשלתיות כגון חברת החשמל, התעשייה האווירית לצד תאגידי ענק במונחי השוק המקומי, וכל משקיע יכול לסמן את הסף שלו ל"תחליף" חוב הממשלה. תוספת התשואה הממוצעת בדירוג זה על אג"ח הממשלה היא כ-0.95%.

ומה עם סיכון הריבית? עקום התשואות המקומי תלול מאוד ביחס לכלכלות המפותחות. המשמעות היא שהפער בין התשואה הארוכה לקצרה יחסית גבוה. מצד אחד הוא מפצה על הארכת המח"מ, ומצד השני, למי שמבקש לצמצם את סיכון עליית התשואות, קיצור המח"מ יוצר פגיעה רבה בתשואה. פתרון אפשרי הוא לפזר את רכישת החוב לאורך מדרגות עקום התשואות קרוב למשך החיים המיועד של התיק. בצד אחד יוכל התיק ליהנות מהתשואות הארוכות והמפצות יותר, ובצד השני ישנן אג"ח עם תשואות שוטפות נמוכות יותר, אך שגם מועד פדיונן קרוב יותר.

מה התשואה לפדיון?

בתקופה שבה סיכון הריבית יתממש והתשואות לכל אורך העקום יעלו, בכל שנה יפדו הסדרות הקצרות, ואיתן ניתן יהיה ללכת "לסוף התור", ולקנות את הארוכות בתשואות שוטפות טובות יותר, וכן הלאה. חשוב להדגיש, שהמשותף לשני הפתרונות המוצעים לסיכון הריבית והמנפיק באג"ח, הוא שהם מפחיתים את חשיבות מחירי האג"ח, ומזניקים את החשיבות של התשואה לפדיון. מכאן, תיקים שעשויים להתממש למזומן טרם זמנם, עשויים להיתקל במחירי שוק נמוכים יותר לני"ע. למרות נקודת המבט על בנק לדוגמה כעל תחליף ממשלה, מחירו ייסחר לרוב במתאם לחוב החברות ולא לזה של המדינה. גם השינוי במחירן של אגרות החוב הנמצאות גבוה יותר בגרם המדרגות המחכות להיפדות, עשוי להשתנות לרעה ככל שמועד פדיונם רחוק יותר.

בצד השני לאפיק האג"ח - המניות, הן לגמרי לא ההגדרה המזוקקת של הקטנת סיכון. בעיקרון, מי שמבקש לשבת ברמות סיכון נמוכות, משתדל להקטין את החשיפה לנכס שלא משלם קופון קבוע, התשואה הגלומה במכפילים רחוקה מלהיות ודאית, והתלות מבחינת המשקיע היא במחיר במסחר.

יותר דפנסיבי

עם זאת, מדובר באפיק שמייצר תשואה חיובית נאה לאורך זמן, והוויתור עליו פוגע ביכולת הכסף לעבוד. הדרך להקטין את הסיכון בתיק עוברת בהגדלת נתח ההשקעה בחברות "דפנסיביות", המספקות מוצרי צריכה ושירותים בסיסיים וחיוניים, כגון תקשורת, מזון, חשמל ומים, שעמידים בפני זעזועים כלכליים ומיתון.

שינויים רגולטוריים שצפויים בארה"ב, משפיעים כבר תקופה על התעשייה, ופוגעים בתשואת המניות בסקטור. עוד דוגמה היא סקטור התקשורת המקומי, שידע תקופות קשות בשל שינויים רגולטוריים והגדלת התחרות. לכן, כשמדובר במניות, מעבר להקטנת היקפן, ומשקל יתר ל"דפנסיביות" או בעלות מדיניות חלוקת דיבידנד קשיחה - הקצאת הנכסים בשאר התיק עשויה ליצור מעין הגנות טבעיות.

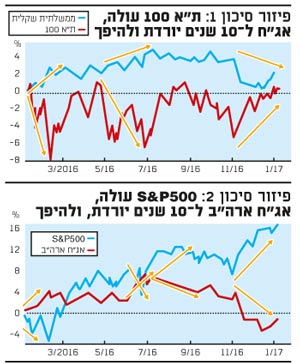

בתקופות בהן כסף גדול יוצא משוקי המניות, תחושת הסיכון מבריחה את אותם נכסים אל הדולר שנחשב כמפלט. רק בשנה האחרונה פגשנו תנודתיות רבה באפיק המניות המקומי, שלווה במתאם שלילי מלא לדולר. בחודשיים שבין אמצע פברואר לאמצע אפריל מדד ת"א 100 טיפס ב-4.8%, בעוד הדולר נחלש מול השקל ב-1.2%. בחודשיים שלאחר מכן צלל המדד המקומי ב-7%, בעוד הדולר זינק ב-3%. בחודשיים הבאים טיפס ת"א 100 ב-7.5%, בעוד הדולר איבד 2.6% מערכו מול השקל, ולאחר מכן החזיר 1% בחודשיים נוספים, בהם המדד המקומי איבד 5.8%.

אבל לא רק התנועות מנכסי הסיכון לדולר הבטוח יוצרות "הגנות". הגרפים המצורפים מדגישים שלוש תקופות בשנה האחרונה בהן ת"א 100 המקומי תפס כיוון חד, ואילו אג"ח המדינה לעשר שנים פעל גם הוא בחדות, לכיוון השני. בארה"ב ספרנו 4 פעמים כאלו לאותה התקופה. הגרפים המצורפים מדגישים את ה"ריסק און/אוף" בשווקים, ומדגישים את חשיבות הפיזור האפיקי בתיקי ההשקעות.

ישנן דרכים להקטין סיכוני השקעות גם בלי לקצץ למזומן את הנכסים היותר תנודתיים, ועדיין לשמר את פוטנציאל התשואה, שגם כך לא גבוה בתקופה הנוכחית. בחירת הדרך הנכונה תלויה ביכולת המשקיע להבין את האפשרויות העומדות בפניו, לשקלל את זמן ההשקעה, ואיך שהוא למצוא דרך לכמת את הירידה בתיאבון לסיכון לירידה בפוטנציאל התשואה הגלום.

הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ. אין לראות בסקירה תחליף לייעוץ השקעות כהגדרתו בחוק.

פיזור סיכון 1

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.