לפני כעשרה חודשים ערכנו במדור זה השוואה בין השקעה באג"ח הארוכות בסקטור הבנקים להשקעה במניות הבנקים. הממצאים הצביעו חד-משמעית על העדפה למניות הבנקאיות על פני האג"ח שלהם כשמדובר בהחזקה לתקופה ארוכה של 10 שנים. מאז מדד מניות הבנקים רשם עלייה חדה של כ-24% בעוד שבגזרת החוב, מדד אג"ח צמוד בנקים רשם עלייה קלה של 0.4%.

בעקבות ירידות השערים לאחרונה ועליית התשואות לפדיון באפיק האג''ח הממשלתיות, כשמנגד העלייה החדה במניות הבנקים - נבחן שוב את התשואה שמשקיע יראה, הן בהשקעה באג"ח בנקאיות והן באג''ח ממשלתיות ל-10 שנים, וזאת בהשוואה לתשואה שניתן לקבל כיום בהחזקה במניות הבנקים. ברור שהשקעה במניות טומנת בחובה סיכונים שונים מהסיכונים הכרוכים בהשקעה באג"ח שלהן, ובוודאי בהשוואה לאג"ח ממשלתיות. אבל צריך להעמיד אותם מול הסיכונים ולהחליט אם פרמיית הסיכון מצדיקה את עצמה.

אג"ח בנקאיות נסחרות במרווחים הנעים בין 0% (אפס אחוזים) ל-2.5% מאג"ח ממשלתית במח"מ מקביל. ישנו שוני במרווחים של הבנקים השונים, והוא מושפע משורה של גורמים, ובהם דרגת הנשייה (אג"ח, כתב התחייבות, שטר הון ו-COCO), חוסנו של הבנק המנפיק, דירוגו והמח''מ של האג"ח.

מדד תל בונד צמודות בנקים, הכולל את כלל האג"ח הבנקאיות הצמודות שבמח''מ של 3.25 שנים, נסחר בתשואה שנתית ברוטו לפדיון של 0.75% ובמרווח של 0.8% מול האג"ח הממשלתיות.

רמת המרווחים הנמוכה יחסית בהן נסחרות האג"ח הבנקאיות נובעת הן מהירידה ברמת הסיכון בבנקים בישראל תודות לשיפור שנרשם בשנים האחרונות באיכות תיק האשראי שלהם, והן מהעלאה הדרגתית של יחס הלימות ההון, בשל אימוץ תקנות באזל 3, שמטרתן לחזק את יציבות הבנקים, באמצעות הגדלת ההון העצמי.

התייעלות יוצאת דופן

ומה באשר למניות הבנקים? האם השקעה בהן עדיפה על השקעה באג"ח של הבנקים?

הסיכונים שאורבים לבנקים בשנים הקרובות קשורים בעיקר ללחצים הרגולטוריים בכל הקשור לעמלות ולמרווחי האשראי, מכירת חברות כרטיסי האשראי, שעד כה תרמו מאוד לרווחיות הבנקים הגדולים, ועננת חקירות המס בארה''ב לגבי חלק מהבנקים. רמת הריבית הנמוכה פוגעת ברווחיות שלהם והגידול המשמעותי בשוק האשראי החוץ בנקאי נוגס בפעילותם.

כמו-כן, יש עליהם איומים טכנולוגיים לא פשוטים מצד תעשיית הפינטק, שמאיימת לשנות כליל את תפישת הבנקאות ומתכונת פעילותם העתידית.

ואולם, מנגד, הבנקים שמכירים בקשיים האלה, החלו בשנתיים האחרונות ליישם תוכניות התייעלות משמעותיות, כמעט ללא תקדים. הם מעניקים עידוד לפרישה מוקדמת, וזאת, בסיוע בנק ישראל שמספק הקלות רגולטוריות בנוגע לדרישות הלימות ההון בתמורה להתייעלות.

הפער בתשואה שווה את הסיכון

מניות הבנקים נסחרות כיום, לאחר מגמת העליות האחרונה, ברמות של כ-0.65-1.04 על ההון העצמי שלהם, מה שמגלם תשואה פוטנציאלית למשקיע בהן של כ-9%-10% על ההון. זאת, בהנחה שהבנקים מסוגלים להמשיך ולייצר תשואה שנתית ממוצעת בשיעור של 6%-10% על ההון העצמי שלהם.

כך, לדוגמה, מניית בנק הפועלים נסחרת בשווי שוק שהינו מתחת להונה העצמי, 0.89 על ההון. בהנחה שהבנק יודע לייצר לאורך זמן תשואה של 8%-10% על ההון העצמי שלו, הרי שמנקודת ראותו של המשקיע, הוא יכול לצפות לתשואה שנתית של כ-9%-11.2%. מנגד, אג"ח במח''מ בינוני-ארוך של בנק הפועלים (פועלים סדרה 16) מסוג כתב התחייבות ל-6 שנים, נסחרת בתשואה לפדיון שקלית (נומינלית) של 1.8% ובמרווח של 0.64% מול אג"ח ממשלתית.

מכאן, שהפער בין התשואה הצפויה על ההחזקה במניה לתשואה של האג"ח הינו כ-7.2%-9.4% לשנה, או 100%-140% במהלך 10 שנים. זהו פער שממשיך להעניק, בעינינו, עדיפות ברורה למניה, בעולם של ריביות ותשואות כה נמוכות. פער גבוה שכזה מפצה על הסיכון הגבוה יותר הטמון, כמובן, בהחזקה במניה מול ההחזקה באג"ח.

דוגמה נוספת הינה מניית בנק דיסקונט, ששווי השוק שלה נמצא עמוק מתחת להונה העצמי, 0.65 על ההון. תחת ההנחה שהבנק יודע לייצר לאורך זמן תשואה של 6%-7% על ההון העצמי שלו (וייתכן שאף יותר), תשואה שנתית ממוצעת מנקודת ראותו של המשקיע, של כ-9.2%-10.8% הינה סבירה מאוד. מנגד, אג''ח מסוג כתב התחייבות של בנק דיסקונט (סדרה 11) לתקופה לפדיון של 5.5 שנים, נסחרת בתשואה לפדיון שקלית (נומינלית) של 1.61% ובמרווח של 0.85%. אג''ח מסוג COCO של בנק דיסקונט (סדרה 12) לתקופה לפדיון של 5 שנים נסחרת בתשואה לפדיון שקלית (נומינלית) של 3.68% ובמרווח של 2.49%.

ומה לגבי מניות בנקים אל מול אג''ח ממשלתיות? האם הן נסחרות במחירים אטרקטיביים דיין ביחס למה שאפשר להפיק כיום מאג"ח ממשלתיות לאחר ירידות השערים ועליית התשואות לפדיון שנרשמה באג"ח הממשלתיות הארוכות בחודשים האחרונים, באופן שמצדיק את הסיכון העודף?

בהסתכלות קדימה, להערכתנו, למרות העלייה בשערי מניות הבנקים, עדיין ישנה כדאיות בהחזקה של מניות הבנקים על-פני האג"ח השקלית הנוכחית ל-10 שנים, ממשלתי שקלי 327.

כך למשל, מניית בנק לאומי נסחרת כיום ביחס שווי שוק להון עצמי של כ-0.76. בהנחה סבירה, שהבנק ייצר תשואה שנתית ממוצעת (עם סטיות, כמובן, משנה לשנה) של 8%, אזי התשואה האפקטיבית ברוטו למשקיע תהיה כ-10.5%, זאת לעומת 2.3% באג"ח הממשלתית שחר ל-10 שנים. פער כזה, של כ-8.2% לשנה, הוא עדיין גבוה מאוד.

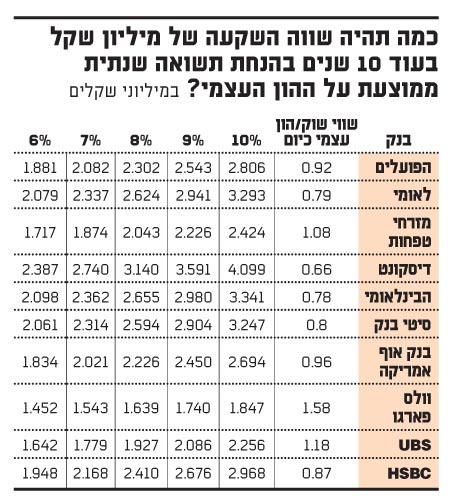

בחישוב ל-10 שנים, הסכום ברוטו שיעמוד בסוף התקופה לרשות משקיע שיקנה כיום מיליון שקל באג''ח ממשלתי ל-10 שנים הינו 1.25 מיליון שקל, ואילו ברכישת מניות בנק לאומי, לפי אותן הנחות יהיה 2.62 מיליון שקל. זהו פער עצום הממשיך להצדיק כיום את הסיכון בחשיפה למניה, הן על-פני האג"ח הממשלתית הארוכה והן על-פני האג"ח הבנקאית הארוכה.

ומה עדיף כשהריבית תעלה?

בשנים הקרובות צפויה הריבית במשק לחזור ולעלות בצורה הדרגתית לרמות ריבית גבוהות יותר. גם אז ישנה עדיפות להשקעה במניות הבנקים על-פני אג"ח הארוכות הממשלתיות והבנקאיות כאחד. שכן, במצב עולם שכזה, אג"ח בעלות המח''מים הארוכים, צפויות לרשום הפסדי הון משמעותיים בגין משקולת המח''מ. מנגד, בסביבת ריבית גבוהה יותר, הבנקים יכולים ויודעים לייצר תשואה גבוהה יותר על ההון מאשר כיום, תוך הגדלת הכנסות המימון שלהם. זאת, על אף הצפי לירידה ברווחים ממימושים של תיק האג"ח במצב עולם שכזה.

בנוסף, אנו צופים עלייה משמעותית בתשואת הדיבידנד של הבנקים בשנים הקרובות, הן תודות לעיבוי הון הליבה והן תודות לעובדה שהפיקוח על הבנקים שוקל לקבוע כללים חדשים לחלוקת דיבידנדים במערכת הבנקאית. סיבות אלו מצדיקות, להערכתנו, המשך החזקה במניות הבנקים בישראל.

גם בארה"ב, על אף העליות החדות לאחרונה במדדי מניות הבנקים, גדולה הכדאיות, להערכתנו, להמשך החזקה במניות על-פני האג"ח הארוכות. זאת, גם לנוכח הצפי להמשך העלאת ריבית בארה"ב, שתגדיל את הכנסות המימון שלהם, , לנוכח הצפי להקלה ברגולציה והצפי להגדלת דיבידנדים מצד הבנקים לבעלי המניות.

אג''ח ממשלת ארה''ב ל-10 שנים נסחרת בתשואה של 2.47%. מנגד, מניות סיטי בנק ובנק אוף אמריקה, שמייצרות תשואה שנתית ממוצעת של כ-7% ו-6% על ההון העצמי שלהן בהתאמה, נסחרות ב-0.82 ו-0.92 על ההון.

אנו פחות מעדיפים כיום את ההחזקה בבנקים האירופים, שהסיכון בהם גבוה הרבה יותר מאשר בישראל בשל החשיפות הגבוהות עדיין לנכסים רעילים ולאיכות אשראי ירודה בחלק מהבנקים, יחס הון ליבה נמוך יותר וכן לנוכח חוסר הוודאות הפוליטית השנה באירופה ואפשרות עליית מפלגות התומכות ביציאה מגוש האירו.

*הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

כמה תהיה שווה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.