בנק ישראל הודיע החודש על הגדלת ההשקעה שלו באג"ח קונצרניות בחו"ל בדירוג גבוה ב-25% - צעד שמשמעותו הקצאת כ-2 מיליארד דולר מיתרות המט"ח בהיקף של 100 מיליארד דולר לאחד האפיקים הפופולאריים ביותר כיום. בנק ישראל לא לבד, שכן התאווה של משקיעים בכל העולם לתשואות גבוהות יותר, החזירה אותם השנה בגדול לאג"ח הקונצרניות בדירוגי השקעה.

בחודש וחצי הראשונים של 2017 (כלומר עד אמצע פברואר) גייסו חברות בעולם אג"ח קונצרניות דולריות בהיקף של 670 מיליארד דולר, פי 2 מכפי שגייסו בינואר-פברואר 2016 וכ-30% יותר מכפי שהן גייסו בחודשים נובמבר-דצמבר. כ-85% מהגיוס היה של אג"ח בדירוג השקעה (Investment Grade, כלומר דירוג BBB- ומעלה). אם המגייסים הגדולים של חודש ינואר היו בנקים (בנק אוף אמריקה, ברליקס ואחרים), פברואר נפתח בסערה בשורה של הנפקות ענק שבהן גייסה מיקרוסופט אג"ח ב-17 מיליארד דולר, אפל שגייסה כמה סדרות בהיקף כולל של 10 מיליארד דולר וכן חברת AT&T שגייסה גם היא כ-10 מיליארד דולר.

במקביל, נרשמה גאות בגיוסים לקרנות סל על אג"ח קונצרניות, שגייסו בתוך חודש וחצי כ-8 מיליארד דולר. המגייס הגדול היה LQD, המתמחה באג"ח קונצרניות בדירוג השקעה ובמח"מ של כ-8 שנים, שגייס כ-2.5 מיליארד דולר מתחילת 2017. בגיוסים בלטו גם שתי קרנות סל בעלות מח"מ קצר יותר של חברת ונגארד (VCIT ו-VCSH), שכל אחת מהן מציעה תיק אג"ח (ממשלתי וקונצרני) - האחת במח"מ בינוני (6.5 שנים) והשנייה קצר (2.8 שנים) - שגייסו יחד כ-2.86 מיליארד דולר.

הביקוש לאג"ח קונצרניות בדירוג השקעה התעורר מחדש בתחילת ינואר, על רקע הרגיעה בשוק האג"ח הממשלתי האמריקאי. הניצחון של דונלד טראמפ בבחירות הוביל מתחילת נובמבר לזינוק בשוקי המניות ולירידות חדות באג"ח הממשלתיות, על רקע ציפייה לשיפור דרמטי בכלכלה הודות להרחבה הפיסקלית שהבטיח טראמפ ולעלייה מהירה אפשרית בריבית על הדולר כתוצאה מכך.

אך בינתיים, חוסר הוודאות גדול, מאחר שהתוכנית התקציבית וגם הרפורמה במס עדיין אינם ידועים לפרטים, הכלכלה אמנם צומחת והאינפלציה בעלייה אך לא ברור אם בכך יהיה די כדי להוביל לעלייה דרמטית בריבית. בעת העלאת הריבית בדצמבר, העריך הבנק המרכזי האמריקאי כי ב-2017 תעלה הריבית בארה"ב 3 פעמים ואילו השוק כרגע מתמחר צפי ל-2 עליות בלבד.

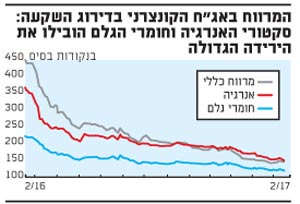

על הרקע הזה, לא רק שעליית התשואות הממשלתית בארה"ב נבלמה, אלא שהתשואות ירדו. אם אחרי הבחירות בארה"ב קפצו התשואות ל-10 שנים מ-1.8% לכ-2.6% בתוך קצת פחות מחודשיים, מינואר הן ירדו לכ-2.45% ומאז הן משייטות ברמה זו. ובינתיים, מרווחי האג"ח הקונצרניות בדירוג השקעה שמרו יחסית על רמתם ואפילו ירדו מאז הבחירות בארה"ב (ראו תרשים).

חשוב לומר כי דווקא המרווח באג"ח בדירוגים הנמוכים (High Yield) ירד מאז הבחירות בארה"ב והוא שומר על רמות השפל שלו מתחילת 2017. ואולם, בניגוד לפעלתנות שראינו בעבר באפיק זה בגיוסי החברות וגם בתעשיית ה-ETF, השנה הוא פחות בולט. ייתכן כי הדבר נובע מהעובדה שמשקיעים מעריכים שמרווח שפל של כ-3.9% מעל אג"ח ממשלתית ל-10 שנים, לא מהווה הזדמנות גדולה לאור הסיכון וייתכן שבסיטואציה כזו והם מעדיפים בחירה ספציפית של אג"ח.

העובדה שהתאווה לסיכון נעצרת באג"ח בדירוג גבוה, עשויה להעיד כי במקרים רבים רוכשים משקיעים את האג"ח האלה כחלופה לאג"ח ממשלתית. הנהירה לאפיק הקונצרני בדירוגים הגבוהים מבוססת על ההנחה שמצב הכלכלה ימשיך להשתפר ולאור זאת גם מצב החברות ישתפר. זו אחת הסיבות המרכזיות לעליות שאנו רואים בשוקי המניות בשבועות האחרונים, שזוכות לגיבוי בעונת הדוחות הכספיים הנוכחית - אחת הטובות של השנים האחרונות, עם צמיחה אמיתית בשורת ההכנסות והרווחים. עלייה ברווחי הפירמות משמעותה שהן יוכלו בקלות רבה יותר לפרוע את חובותיהן, מה שמצדיק מרווחים נמוכים יותר מעל אג"ח ממשלתית.

פחות היצע באג"ח?

מה שעוד עשוי לתמוך במגמה הזו, היא הצעת טראמפ (שטרם ברורים סיכוייה לעבור) שבמסגרת הורדת מס החברות, יוחלט שלא להכיר בהוצאות ריבית לצורכי מס - מה שאמור להוביל חברות להנפיק פחות אג"ח ועשוי להיות מתורגם בטווח הארוך יותר לירידה בהיצע ובמרווחים.

השאלה הגדולה, שאת התשובה עליה נדע רק בעתיד, היא האם באמת המצב הכלכלי משתפר מהר כמו שמראים מחירי החברות. במידה שכן, הרי שיש הצדקה לכך שהמרווחים ימשיכו להיות נמוכים ואולי יירדו עוד יותר. במידה שלא, חשוב גם לשים לב כי עומס הנפקות עשוי להעלות בהמשך את רמות המינוף של החברות, מה שעשוי להוביל בסופו של דבר לעלייה במרווחים.

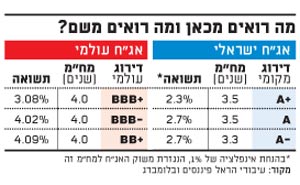

משקיע ישראלי השוקל להצטרף לטרנד ולרכוש אג"ח קונצרניות בדירוג השקעה בעולם, חייב לבחון את החלופה הזו דרך רמת התשואות. כך למשל, ממוצע התשואה לפדיון עבור אג"ח קונצרניות בדירוג A (מקומי) בארץ הוא כ-2.7% נומינלי (זאת בהנחת אינפלציה של 1%, הנגזרת מהשוק עבור מח"מ של כ-3.5 שנים, שהוא המח"מ הממוצע לאג"ח בדירוג זה). בדירוג העולמי המקביל, BBB- במח"מ דומה, התשואה על אג"ח דולרי היא כ-4.02%, לפי נתונים של בלומברג.

גם אם נביא בחשבון כי עלויות ההמרה של המטבע עשויות להגיע לכ-1%, עדיין גלומה כאן תשואה עודפת למשקיע; זאת עוד מבלי שהבאנו בחשבון את חוסנו של השקל מול הדולר ואת האפשרות לשינוי מגמה, מה שעשוי להניב למשקיע גם רווחי הון. תוצאה דומה נקבל גם אם נבחן את רמת התשואה בדירוגי A או A- (ראו טבלה).

לפני שאתם מזדרזים לרכוש קרן סל או רשימה ארוכה של אג"ח בחו"ל, כדאי לבדוק את סוגיית המיסוי. ברוב המקרים, על השקעה במוצרי מדד כמו קרנות סל, הנסחרים בבורסות בארה"ב, מוטל מס (כלומר גם מס על הקופון של האג"ח וגם מס בעת מכירת קרן הסל, בהנחה שיש רווח מההשקעה). מנגד, קרן נאמנות ישראלית המשקיעה באג"ח כאלה, אינה מחויבת בתשלום מס במקור על הקופון, אלא רק בעת מכירת הקרן.

הכותב הוא מנהל מחקר בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע

מה רואים מכאן ומה רואים משם?

המרווח באג"ח הקונצרני בדירוג השקעה: סקטורי האנרגיה וחומרי הגלם הובילו את הירידה הגדולה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.