אומרים ששוק המניות המקומי אינו מעניין להשקעה, וכראיה מביאים את מדד המניות המרכזי שלו, ת"א 125, שתקוע כבר שנתיים באותה הרמה. זו כמובן תמונה חלקית, ובמידה רבה מטעה, שהרי המציאות במניות הבינוניות והקטנות היא הפוכה - בפרט בשנה האחרונה.

הביטו על מדד ת"א 90, לדוגמה. לא פחות משישים אחוזי תשואה הוא העניק למשקיעים מאז פברואר בשנה שעברה - וזה הנתון הממוצע. מי שרשמו את התשואות הגבוהות יותר במדד המדובר הן המניות הקטנות, שעלו מהיתר והצטרפו לראשונה לת"א 90.

כאשר מניה עולה בצורה אלימה תוך תקופת זמן קצרה, הרפלקס המיידי הוא לחשוד בה שהפכה יקרה. מניית פמס היא דוגמה טובה, שכן דומה שהיא עונה בדיוק להגדרה. כתבתי כאן בעבר על המניה, אי שם בשלהי שנת 2014, כאשר חשבתי שהתמחור שלה מכווץ ושמרני יתר על המידה.

רק לשם ההמחשה, אומר כי בתוך תקופה של קצת יותר משנתיים, מכפיל הרווח הנקי של החברה גדל כמעט פי שניים. לפיכך, באופן טבעי וממעוף הציפור, מבלי להיכנס לעובי הקורה, הדחף המיידי שלי הוא להפוך את ההמלצה - מקנייה למכירה. אז זו בדיוק הנקודה, שעצם העובדה שהמניה התייקרה לא הופך אותה בהכרח ליקרה, שהרי ניתן להציג את הדברים גם בצורה שונה: לא יקרה - פשוט פחות זולה. במילים אחרות, לתשואה ההיסטורית אין כל רלוונטיות לכדאיות ההשקעה, כך שאם רוצים לגבש איזושהי מסקנה, חייבים לבחון את שווי החברה נכון לנקודת הזמן הנתונה.

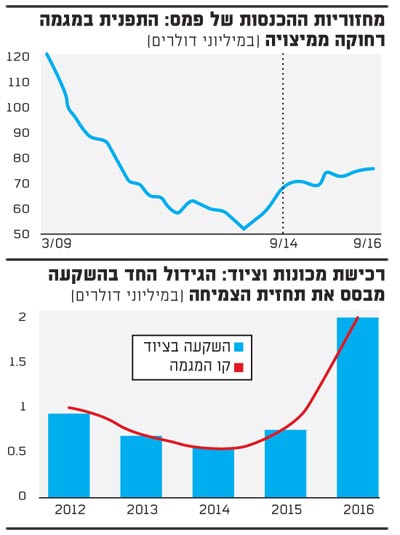

אתחיל ממחיר המניה: במהלך השנתיים האחרונות, מכפיל הרווח הנקי של פמס הלך ועלה בעקביות, כך שמרמה של 8 הוא קפץ לכדי מכפיל נוכחי של 15. על פניו, נראה כי זו רמה נדיבה, בפרט על רקע המכפיל ההיסטורי הממוצע, אבל לממוצע בפמס אין משמעות רבה, שכן פעילות החברה היא מחזורית - כך שמכפיל הרווח מתכווץ ומתרחב בהתאם לתקופה.

המתאם בין תוצאות הפעילות למכפיל הוא כמובן שלילי, שכן דווקא כאשר המחזור העסקי נמצא בפריחה, התמחור אמור להיות צנוע ביחס לממוצע - ולהיפך. הסיבה לכך פשוטה, שהרי בחברה מן הסוג הזה, כאשר היא נמצאת בפסגה, מחיר המניה אמור לשקף את הירידה הצפויה. אם כך הם פני הדברים, אזי השאלה המרכזית שעומדת לבחינה, היא האם מבחינת הביצועים הריאליים פמס אכן נושקת לשיאה?

הצד הריאלי: אין חולק, באופן קונסיסטנטי עם תעשיית הביטחון כולה, שעסקיה של פמס נמצאים כבר שנה שלישית בצמיחה. העניין הוא, שבתחום הביטחוני זו אינה תקופה ארוכה ביחס לאורך המחזור הממוצע - כך שבכל מה שנוגע להמשך הצמיחה, היד עוד נטויה.

זה בוודאי לא מדע מדויק, וגם לאיש אין יומרה לתזמן בדיוק את היפוך המגמה, אבל אם לשפוט על פי המחזוריות המוכרת, דומה שעוד לא הגענו לאמצע הדרך. וחשוב לזכור נקודה נוספת וחשובה: המתיחויות הביטחוניות בעולם עלו מדרגה, מה שאומר כי המחזור החיובי הנוכחי עשוי להתארך ביחס לממוצע.

אופטימיות חריגה: האמת היא, שבאופן חריג ואולי בהגזמה, מה שהכי שכנע אותי לגבי מוחשיות הצמיחה הייתה שורה אחת בדוח הדירקטוריון האחרון - "החברה רכשה ציוד נוסף לאתר בישראל, אשר צפוי להיכנס לשימוש במחצית השנייה של שנת 2017, דבר שיעזור להגדיל את הייצור על רקע הגידול בביקושים".

לגבי כל חברה אחרת, לא הייתי מייחס לכך חשיבות מרובה, שכן לכל הנהלה יש נטייה טבעית לצייר תמונה ורודה, אבל כל מי שעוקב אחרי פמס מכיר מציאות הפוכה - תחזיות החברה לעולם מלאות חששות, וגם כשהתוצאות מעולות, הן תמיד מוצגות בהסתייגות ובצנעה.

לפיכך, כשהנהלת פמס אומרת שהיא מזהה עלייה בביקוש למוצרי החברה, אינני מתייחס לכך כאל עוד הערכה - מבחינתי זו עובדה שיש בה לשון המעטה. מעבר לכך, האופטימיות גם מגובה בעשייה - רכישת מכונות והגדלת היקף ההשקעה.

הזווית ההשוואתית: תאמרו, שלמרות הצמיחה והסנטימנט החיובי בתעשייה, האופטימיות כבר מגולמת מעל ומעבר במחיר המניה - שכן לחברה כמו פמס, מכפיל 15 הוא בכל מקרה רמה יקרה. זו אמירה שקשה להפריכה באופן אבסולוטי ובצורה ישירה, כך שהדרך להתמודד עמה היא באמצעות השוואה - לחברות אחרות בתעשייה.

פמס היא חברה ייחודית, כך שאין בנמצא חברה ממש דומה, אבל התמחור של מניות הביטחון בעולם יכול להעניק תחושה לא רעה. מה עולה מההשוואה? שמניית פמס בוודאי לא יקרה, שהרי מכפילי הרווח הנקי בסקטור הביטחוני משייטים ברמה הרבה יותר גבוהה - 22, בממוצע. ואם כבר מדקדקים, אזי תמחור החסר היחסי הוא עוד יותר משמעותי, שכן חברות הביטחון הבינלאומיות ממונפות - בעוד שלפמס עודפי מזומנים.

שורה תחתונה: למרות עליית השערים החדה והמהירה, מניית פמס איננה יקרה. היא אמנם אינה זולה כשהייתה, אבל תנאי הסביבה והצמיחה החזויה, כמו גם התמחור היחסי אל מול התעשייה, מעידים כי היא עדיין ראויה להשקעה - גם במחירה הנוכחי.

*** הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

מחזוריות ההכנסות של פמס

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.